что относится к частичному изъятию вклада тинькофф

Частичное изъятие вклада и подводные камни

Держу деньги в этом банке. Большая часть суммы хранится на счету вклада.

Вклад привлёк по 3-м причинам:

1. Хороший %.

2. 1,5% бонус от перевода из другого банка.

3. В любой момент времени Вы можете частично снять денежные средства со вклада.

1,5% списываются обратно, если закроешь вклад досрочно. Что логично.

Также на сайте банка указано: «При досрочном и/или частичном изъятии Вклада проценты на изымаемую сумму Вклада пересчитываются исходя из ставки до востребования – 0,1% годовых. На остаток средств на Счете вклада после частичного изъятия продолжают начисляться проценты согласно действующей ставке по Вкладу.» Я понимаю это следующим образом — в срок между последней выплатой % и частичным изъятием, % на изымаемую сумму равен 0,1%. Что тоже логично.

Но я столкнулся с ситуацией, которая не вписывается в рамки логики.

Буду указывать простые округлённые суммы, для лучшего понимания ситуации:

1. В мае 2012 открыл вклад на сумму 100 000 р. переводом из другого банка. 100000+1,5% =101500р. Проценты по вкладу перечислялись на расчётный счёт.

2. В ноябре вклад закрылся по договору и автоматически был пролонгирован. Я сразу же изъял 25000 р. для личных нужд. Итого на вкладе осталось 101500р-25000р=76500р

3. В декабре пополнил вклад на 20000р., итого: 76500+(25000р+1,5%)=96800р

4. В январе, через несколько дней после начисления процентов по вкладу я захотел изъять 25000р. Напоминаю, что на момент автоматической пролонгации вклада на нём было 76500р. Я посчитал, что изымаемая сумма существенно меньше суммы, которая была на вкладе во время его открытия. А следовательно никаких санкций по удержанию с меня 1,5% бонуса производиться не должно. Сотрудники банка считают иначе.

Со вклада списали 850р.

Получается, что с меня удержали сумму больше чем 1,5% бонуса начисленных в этом месяце. И даже больше, чем 10% (процентная ставка) за 2 месяца (со дня открытия вклада) от изымаемой суммы (1,5% от пополнения = 300р; 10% за 2 месяца от суммы 25000

416р; 416р+300р=716р ).

Получилось, что с меня вычли 1,5% бонуса, 10% за 2 месяца и ещё за что-то!

P.S. На сайте сказано: «Легко получить деньги обратно». Чтобы получить частичное изъятие вклада, мне пришлось поговорить с 3-я специалистами, получить входящий звонок из другого региона на свой мобильный и потратить

30 минут на разговоры с сотрудниками. Считаю, что реклама меня обманула, т.к. это не легко!

Как досрочно закрыть вклад в банке Тинькофф?

Когда речь идет о закрытии вклада в отделении банка, то все более или менее понятно. Мы приходим в ближайший офис с паспортом, заявляем о своем желании закрыть депозит, подписываем соответствующие документы и получаем деньги наличными. Все. Но как досрочно закрыть вклад в банке Тинькофф, у которого всего одно отделение и то в Москве?

Давайте разбираться. И начать следует с пошаговой инструкции по закрытию вклада.

План действий по шагам

Оставив заявку на досрочное закрытие депозита, через 5-10 минут можно ожидать звонка специалиста Тинькофф банка. Это контрольный звонок, делается еще раз для того, чтобы сказать клиенту о потерянных процентах и убедиться в серьезности его намерений.

Иногда бывают случаи, когда закрыть депозит нужно после окончания его срока, когда он авторпролонгируется. Тогда нужно также звонить в банк и сообщать о своем намерении. В любом случае после закрытия вклада или изменения его условий вам придет в почту сообщение похожее на это:

В общем, что касается процедуры досрочного закрытия вклада, то, пожалуй, на этом все. Теперь перейдем к условиям по досрочному расторжению договора вклада в Тинькофф, а они у банка весьма интересные.

Условия по частичному и полному досрочному закрытию вклада

Так, например, ТКС дает вкладчикам возможность частичного досрочного изъятия определенной суммы средств, но не менее 15 000 рублей. При этом на вкладе всегда должна оставаться «несгораемая» сумма в размере 50 тысяч. Воспользоваться частично досрочным изъятием можно только через 60 дней после открытия вклада. При этом от суммы, которую клиент частично досрочно снял, будут удержаны проценты за капитализацию, доходность пересчитается по ставке до востребования. Хочется еще раз отметить, что эти условия распространяются не на весь вклад, а лишь на ту сумму, которую вкладчик частично снял.

При желании изъять сумму раньше, чем через 60 дней, это будет считаться полным досрочным расторжением договора вклада.

В этом случае ТКС банк пересчитывает все начисленные проценты с учетом капитализации по ставке до востребования, которая составляет 0,1% годовых.

То есть при вкладе 100 000 рублей вместо 18% годовых + капитализации, вы получите «прибыль» в размере 0,1% в год.

Более того, при открытии вклада ТКС-банк начисляет бонус в виде 1% от суммы вклада, зачисленного со счета в другом банке. При досрочном изъятии этот 1% бонусных рублей придется вернуть, то есть они будут удержаны.

Более того, если вы выбрали такой параметр, как перечисление капитализированных процентов на карту, то все выданные суммы также будут удерживаться из суммы вклада. Конечно, меньше чем положили вы не получите, но рассчитывать на что-то при досрочном расторжении договора не приходится.

ТКС — не самый выгодный банк с этой точки зрения, зато процент при открытии предлагают очень высокий. Конечно, при условии, что деньги пролежат на счету до окончания срока депозита.

Ко еще предложит 14% годовых + капитализацию процентов каждый месяц + 1% за открытие депозита на срок от 6 месяцев с минимальной суммой от 50 тысяч? Да еще и карта с бесплатным годовым обслуживанием в подарок.

Закрытие вклада в Тинькофф Банке: процедура, условия

Тинькофф Банк предлагает вкладчикам довольно гибкие условия – сравнительно небольшой минимальный взнос, высокие проценты, досрочное изъятие. В соответствии с положениями депозитного договора, его можно расторгнуть раньше срока, при соблюдении определенных условий. Чтобы Тинькофф Банк закрыл вклад, клиент должен оформить заявку через интернет или по телефону. Деньги вкладчик получает не позднее, чем через сутки.

Особенности закрытия вклада в Тинькофф Банке

Ключевая особенность закрытия вклада в банке Тинькофф – сделать это можно только дистанционно, по телефону колл-центра или через личный онлайн-кабинет. Так организована работа банковского учреждения, у которого нет ни одного подразделения по стране.

При использовании онлайн-банкинга заявку на закрытие пользователь подает в разделе «Вклады». Здесь будут выведены все оформленные депозиты. Интернет-сервис позволяет полностью управлять продуктом, в частности, закрывать вклады и оформлять распоряжение о выводе денег к моменту окончания срока.

Позвонить в банк можно двумя способами:

Вся процедура проводится в три этапа:

Получить средства можно тремя способами – переводом на карту Тинькофф, банковский счет любого банковского учреждения или через пункт выдачи «Почты России». Срок перечисления во всех случаях один – до суток.

Закрытие по сроку

В день окончания действия договора вклад будет закрыт «по сроку», и деньги можно вывести на карту или другие реквизиты, которые укажет вкладчик. Комиссий, штрафов или других или санкций за отмену пролонгации не предусмотрено.

Важно! Если не закрыть депозитный счет к моменту завершения действия договора, он будет автоматически продлен. По новому соглашению будут действовать условия, актуальные на дату пролонгации. То есть, если банк повышает процентную ставку по тарифам для всех, она будет увеличена, если понижает – уменьшена.

Досрочное расторжение

Досрочно закрыть депозит – это полностью обналичить средства ранее срока, указанного в договоре с банком. Но в этом случае вкладчик теряет практически все свои проценты, точнее, ставка будет изменена на 0,1% годовых. Сумму менее 100 тыс. рублей Тинькофф вернет моментально, депозиты в более крупном размере перечисляются на следующий календарный день. Ограничений по суммам при полном досрочном изъятии нет.

По условиям депозитного договора, средства со счета можно снимать частично и в любое время. Но действуют определенные условия:

Сумма, которую вкладчик снимает раньше срока, переводится на карту. Позже деньги можно снимать в банкомате или переводить на другие счета. Но проценты на эту сумму будут пересчитаны, как и при полном досрочном закрытии. Например, на депозите хранилось 120 тыс. рублей, вкладчик решил снять 20 тыс. руб. до срока. Процент на эти 20 тыс. руб. будет равен 0,1% годовых, отменится начисление бонусов. На оставшиеся 100 тыс. руб. вклада эти условия не распространяются – процент по депозиту сохранится, в соответствии с условиями договора.

Стоит учесть, что ставка зависит не только от срока, но и от суммы вложения. Когда часть вклада будет изъята, процент может измениться, в соответствии с тарифной сеткой.

Отсутствие сети отделений банка Тинькофф не помешает клиентам оперативно управлять депозитами. Полный опцион содержит удобный онлайн-кабинет – через него можно закрыть вклад раньше срока или по окончании действия договора, переводить средства с карточного счета на любые реквизиты. Для тех, кто не желает самостоятельно проводить операции, работает круглосуточная горячая линия. В телефонном режиме с менеджерами банка решается любой вопрос, в том числе – в любое время можно закрыть вклад и оставить заявку на вывод денег.

Вклады Тинькофф Банка: стоит ли открывать и на каких условиях

Куда положить свои сбережения на хранение, а возможно и приумножение, если вы не являетесь поклонником “зеленого” банка? Эта статья из целой серии статей, в которых буду делать обзоры депозитов в российских финансовых организациях. Поговорим, какие вклады Тинькофф Банк предлагает открыть для физических лиц на сегодня.

СмартВклад

По документам, которые находятся на сайте, предложение носит название СмартВклад. Это пополняемый депозит с возможностью частичного снятия без потери процентов. Он может быть открыт в рублях, долларах или евро. Плюсом является ежемесячная капитализация.

Напомню, что капитализация – начисление дохода на первоначальную сумму на счете и начисленные в предыдущие месяцы проценты.

Как сделать вклад?

Тинькофф Банк – это крупнейший онлайн-банк, который все операции проводит через интернет. Как открыть депозит? Для того, чтобы сделать вклад и положить свои деньги под проценты, необходимо:

Тинькофф Банк входит в систему государственного страхования. Это значит, что ваши деньги застрахованы. В случае негативного варианта развития событий (банкротство или отзыв лицензии), вы получите назад свои сбережения (не более 1,4 млн. рублей).

Помните, что застрахованная сумма должна включать и начисленные проценты. Если вы положили на хранение 1,35 млн. руб. и за первый год вам на эту сумму начисляют доход (6 % с капитализацией), то сумма для получения составит примерно 1,433 млн. руб. При наступлении страхового случая вернут только застрахованную сумму.

Тарифы

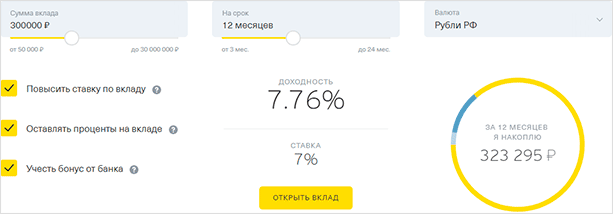

Главное, что интересует вкладчика, решившего доверить банку свои сбережения – это доход, который он получит. На сайте и в рекламе звучит цифра до 7,76 % годовых по рублевому счету. Это неплохое предложение, поэтому я тоже “клюнула” на эту ставку, когда подбирала вариант хранения денег для себя. Однако, как это часто бывает в рекламе, информация оказалась хорошим крючком для заманивания клиентов на сайт.

Какой же доход получит клиент на самом деле? Дело в том, что сайт представляет собой интерактивный экран, на котором надо самостоятельно выбирать условия для открытия вложения. От поставленных в том или ином месте “галочек” зависит окончательная величина процентной ставки.

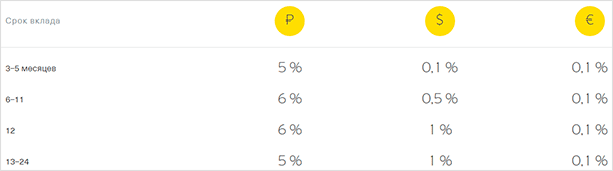

При самых обычных условиях доход начисляется в следующем размере.

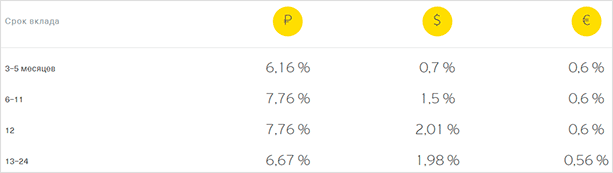

Варианты увеличения доходности:

Вот такую картину мы увидим, если выполним все условия увеличения ставки.

В первом столбике появилась заветная цифра 7,76 %.

Посмотреть все возможные варианты с начислением дохода удобнее всего с интерактивным калькулятором на сайте.

Остальные условия выглядят следующим образом.

| Тарифы | Рубли | Доллары | Евро |

| Минимальная сумма вклада | 50 000 | 1 000 | 1 000 |

| Максимальная сумма одного вклада | 30 000 000 | 1 000 000 | 1 000 000 |

| Максимальное количество вкладов на одного клиента | Не более 8 | ||

| Минимальная сумма пополнения | любая | 1 | 1 |

| Комиссия за открытие вклада в офисе | 1 000 | 35 | 35 |

| Частичное изъятие вклада | допускается не ранее 60 дней после открытия | ||

| Минимальная сумма частичного изъятия | 15 000 | 500 | 500 |

Пополнение

Как пополнить депозит? Банк предоставляет несколько способов:

Банк дает возможность класть деньги столько раз, сколько пожелаете, главное, не позднее, чем за 30 дней до окончания срока. Но при этом вы можете рассчитывать на более низкую процентную ставку, чем без пополнения.

Когда удобнее всего пополнять? Начисление происходит ежемесячно, поэтому чем больше средств у вас будет на момент начисления дохода, тем лучше.

Вы можете настроить в интернет-банке автоматическое пополнение. Например, в конце месяца с вашей карты часть суммы будет переводиться на депозит.

Как закрыть?

Как закрыть вклад? Когда срок договора истечет, вы можете выбрать онлайн, как получить свои деньги:

Это можно сделать и по телефону центра обслуживания клиентов.

Есть возможность досрочного снятия средств, полностью или частично. Но не раньше, чем через 60 дней после открытия депозита. Минимальная сумма, которую можно снять – 15 тыс. руб., 500 долларов или 500 евро. Ставка доходности по снимаемой сумме – 0,1 % годовых. На оставшиеся деньги проценты будут начисляться в прежнем размере.

После частичного снятия денег на счете должно быть не менее 50 тыс. руб. (1 000 долларов или 1 000 евро).

Если вы не закроете депозит в конце срока, то он пролонгируется (продлится) автоматически на следующий и на условиях, которые будут действовать на тот момент времени.

Мультивалютный вклад

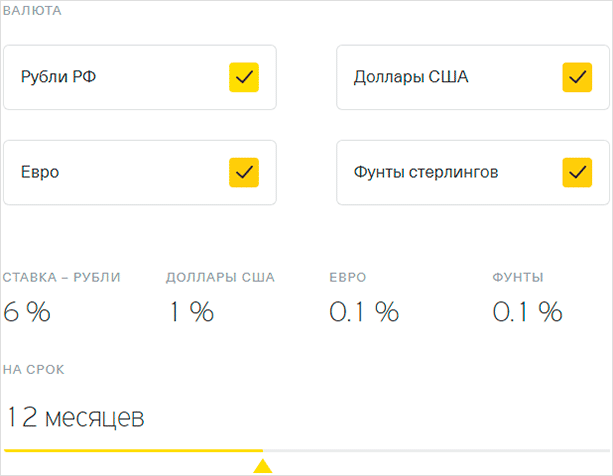

Эксперты в области финансов не рекомендуют хранить деньги в одной валюте, а распределять их на 3 или 4. Эта возможность появляется при открытии мультивалютного вклада. Он позволяет распределить имеющуюся сумму средств сразу на 4 валюты: рубли, доллары, евро и фунты стерлинги.

Все валюты содержатся внутри одного вклада, и вы легко можете ими управлять. Например, конвертировать онлайн одну валюту в другую без комиссии и по курсу, приближенному к биржевому.

Процентные ставки на 12 месяцев будут выглядеть следующим образом.

Добавить или убрать какую-то валюту можно в любой момент, не выходя из дома.

Плюсы и минусы хранения денег в Тинькофф Банке

Недавно я сделала обзор лучших предложений по самым выгодным вкладам на сегодня. Тинькофф Банка среди них не оказалось. Это произошло благодаря довольно низкой доходности для рядовых вкладчиков (6 %). Если вы не являетесь зарплатным клиентом и владельцем карты Black Edition, собираетесь регулярно пополнять счет и вообще не выполняете условия идеального клиента, то рассчитывать на ставку 7,76 % вам не приходится.

Исходя из собственного опыта изучения предложений банков из ТОП-50 и отзывов других вкладчиков, разрешите мне представить достоинства и недостатки Тинькофф Банка.

Хотя минусов и немного, но для меня они значительные. Именно по этой причине для своих сбережений я выбрала другой банк с более выгодным предложением.

Многие финансовые организации разрабатывают особые условия для пенсионеров. К сожалению, в Тинькофф Банке подобных предложений нет.

Заключение

Стоит ли открывать депозит в Тинькофф Банке? Выбор зависит от ваших ожиданий и предпочтений. Возможно, что минусы для меня не являются минусами для вас.

Например, вы зарплатный клиент и не собираетесь дополнительно вносить деньги для пополнения. В этом случае доходность для вас будет значительно выше. Предложений много, есть из чего выбрать.

С 2000 года преподаю экономические дисциплины в университете. В 2002 году защитила диссертацию на присуждение ученой степени кандидата экономических наук.

Обладаю врожденной способностью планировать и управлять личными финансами. С 2017 года повышаю финансовую грамотность других людей, перевожу сложные термины на человеческий язык.

«Используйте частичное изъятие вклада, тогда вы не потеряете заработанные проценты и бонусы». И. потерял!

Окончание срока вклада (ноябрь 2016г.). Произошла автоматическая пролонгация на 12 мес. (до ноября 2017г). Примерно через неделю (в ноябре же 2016г)., после пролонгации решил закрыть вклад и открыть вклад на короткий срок (ч.б. не потерять проценты при «досрочном закрытии вклада»), т.к. вскоре должны были понадобиться деньги.

Все эти фразы я объясняю сотрудникам, веду долгую переписку по эл. почте и телефону. Прошу вернуть проценты, а они мне присылают скрин последнего действия и говорят, что я был предупреждён. Я отвечаю: являюсь клиентом ТБ давно, но процедуру частичного изъятия вклада ни разу не производил и предугадать, что будет происходить при дальнейшем нажатии клавиши я не мог! Весь последующий алгоритм частичного изъятия я начинаю в апреле 2017г. И присланный Вами скриншот не на первом действии изъятия, а в самом конце! Не могут понять, что к потере % привела фраза, прочитанная мною на сайте в ноябре 2016! А не в апреле 2017г.! (хотя ко всем фразам процедуры изъятия есть вопросы). Тогда обращаюсь с просьбой: «Прошу банк дать мне пояснения по формулировке данной фразы, и с какой целью она размещена на сайт личного кабинета?». Фраза, расположенная на сегодняшний момент заучит ОДНОЗНАЧНО! Т.е. без пояснений, ссылок, дополнений и «звёздочек».

Далее вижу, что работа ведется сотрудниками банка! Полностью переделывают процедуру изъятия. Пишу о моей надежде банку, а мне ответ, цитата: «Вас проинформировали о том, что при частичном изъятии Вам сообщалось о том, что часть бонусов будет удержана». Каких бонусов? Кто несет ответственность, за информацию расположенную на сайте банка?