Что означает дисконтированный срок окупаемости

Дисконтируемый период окупаемости (DPP) инвестиционного проекта – что это и как рассчитать

Как рассчитать DPP

В статье мы расскажем, как и с помощью каких формул можно рассчитать DPP. Читателям доступна для скачивания таблица Excel с готовыми формулами и примерами расчетов.

Инвестиционный анализ проводится с использованием определенных инструментов. Особенно важным из них считается тот, что точно определяет дисконтированный срок окупаемости.

В статье рассказывается о роли временных характеристик объектов финансирования и способах их оценки. От срока оборота инвестиций зависит решение, стоит ли вкладывать деньги в дело.

Что такое дисконтированный срок окупаемости (DPP)

О том, что собой представляет период окупаемости инвестиционного проекта, понятно из самого названия указанного экономического термина. Простыми словами — это время, за которое вложенные средства должны совершить оборот.

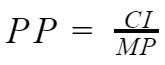

Вычисление требуемого параметра осуществляется по формуле:

Применение метода допустимо при «коротких» вложениях. Другие условия относительной достоверности результатов вычисления:

В совокупности, то и другое встречается на практике крайне редко. Чаще интенсивность вложений (инвестиций) выше на старте, а отдача, напротив, больше в конце. Но есть и другие факторы, влияющие на точность расчетов.

Инфляционное изменение стоимости денег во времени, а также всеобщее правило обязательной прибыльной оборачиваемости капитала, задают необходимость усложнения формулы.

Дисконтированное значение срока окупаемости требует использования в системе оценки механизма приведения к актуальному уровню покупательной способности.

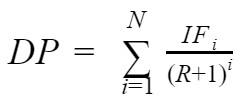

Величина DPP (Discounted Pay-Back Period) означает, что это такое время, за которое вернутся вложенные средства с учетом инфляции. Ей соответствует сумма дисконтированной прибыли, определяемая по формуле:

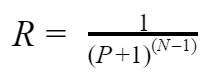

Величина R является расчетной:

Точность результата базируется на предположении, что в течение каждого периода реализации проекта, макроэкономические условия стабильны. Иными словами, за год (или месяц) инфляция и другие факторы, влияющие на покупательную способность денежной единицы, существенно не меняются.

Очевидно, что при равных условиях, DP должна превышать сумму начальных вложений. Чтобы «отбить» дисконтированные первоначальные инвестиционные затраты в проект, потребуется больше времени, чем для окупаемости вложений без поправки на инфляцию и недополученную прибыль.

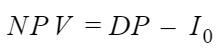

Важно видеть связь между дисконтированной прибылью и чистой приведенной стоимостью:

Формула расчета дисконтированной прибыли предполагает многократное выполнение аналогичных математических действий с последующим суммированием полученных результатов. Напрашивается вывод, что легче составить аналитическую таблицу в Экселе и с ее помощью производить вычисления.

Для нахождения продолжительности периода окупаемости можно использовать графический или умозрительный метод (с некоторым приближением, допустимым в данной ситуации), особенно если экономист слабо владеет алгеброй. Реализовать оба способа тоже позволяет программа Excel.

Как рассчитывается показатель: формула с разъяснениями

Формула дисконтированной прибыли за весь период окупаемости инвестиции DPP, приведенная выше, предполагает, что ее величина рассчитывается за каждый период по отдельности, а затем данные суммируются. Операции эти трудоемки, особенно при большом количестве эпизодов финансирования.

Есть смысл их автоматизировать, пользуясь доступным инструментом. Для достижения поставленных целей нужно составить аналитическую таблицу оценки эффективности инвестиций в Excel или использовать онлайн-калькулятор.

Пример расчета DPP

Рассмотрим упрощенный пример со следующими исходными данными: в проект вложена сумма 2,2 млн руб. Предполагается, что он ежегодно будет приносить доход тремя траншами: 1 млн руб., 2,5 млн руб. и 4 млн руб.

Коэффициент дисконтирования R принят по ставке 11%.

Размер дохода DP производим в таблице:

| Номер периода i | Доход, млн руб. | Дисконтированный доход по формуле | Сумма дисконтированного дохода, млн руб. |

| 1 | 1 | = 1 / | 0,90 |

| 2 | 2,5 | = 2,5 / | 1,62 |

| 3 | 4 | = 4 / | 2,19 |

| Итого, млн руб. | 4,71 | ||

Расчет дисконтированного срока окупаемости производится, исходя из среднегодовой суммы входящего денежного потока, полученного в результате предыдущих операций.

Пользуясь формулой, приведенной в самом начале статьи, можно получить приблизительную продолжительность окупаемости проекта:

Что приблизительно составляет 1 год и 5 месяцев. За этот период инвестор вернет вложенные средства с учетом дисконтирования.

У данного метода наряду с достоинством, выраженным простотой расчетов, есть и недостаток – невысокая точность.

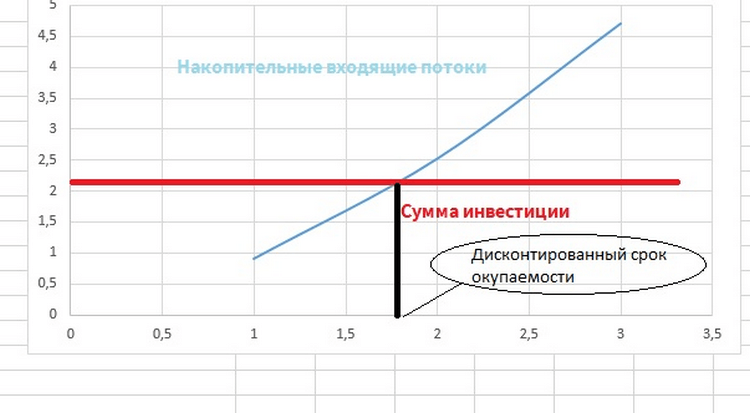

Большую наглядность демонстрирует график самоокупаемости инвестиции, который можно построить в Excel.

Скачать файл Excel с формулами

Для начала формируется таблица с количеством периодов и входящих денежных потоков. При этом доходы суммируются накопительным итогом:

| Номер периода i | Доход, млн руб. | Сумма дисконтированного дохода, млн руб. | Итоговый доход на каждый период |

| 1 | 1 | 0,90 | 0,90 |

| 2 | 2,5 | 1,62 | 2,52 |

| 3 | 4 | 2,19 | 4,71 |

Выбрав линейный тип диаграммы и проведя горизонталь, соответствующую сумме инвестиции, можно найти дисконтированный срок окупаемости. Ему будет соответствовать точка на временной оси, соответствующая пересечению двух линий.

График демонстрирует, что возврат вложенных средств, определенный графическим способом, произойдет несколько позже – через 1 год и 7 месяцев. Этот прогноз сравнительно пессимистичен, но, его уже можно считать реальным.

Отличия между дисконтированным и простым сроком окупаемости

У дисконтированного и простого методов вычисления срока окупаемости инвестиций есть общая черта: оба дают весьма приблизительные результаты. Разница между ними в подходах к учету инфляционных и прочих макроэкономических факторов, действующих тем сильнее, чем дольше период реализации проекта.

Долговременные финансовые вложения характеризуются высокими рисками, связанными с возможностью возникновения труднопредсказуемых обстоятельств. «Короткие» инвестиции в этом смысле предпочтительнее, что подтверждается мировой и отечественной практикой.

Вложения с дальней перспективой могут обернуться намного большей выгодой. Именно для них дисконтированный показатель дает более реалистичную оценку периода окупаемости.

Преимущества и недостатки показателя ДСО

В своих бизнес-планах авторы стартапов и других венчурных проектов предпочитают использовать упрощенный метод расчета срока окупаемости. Причины две:

При оценке перспектив «длинных» вложений используется многосторонний анализ, предполагающий мультифакторность. Изучаются различные обстоятельства, включая налоговый климат, политическую стабильность, стоимость трудовых, сырьевых и энергетических ресурсов. Существуют специальные географические карты инвестиций, на которых цветом обозначены государства по степени их привлекательности для иностранного капитала.

В ряду важных критериев, влияющих на выбор объекта финансовых вложений, срок окупаемости занимает важное, но не всегда главенствующее место.

Главным достоинством дисконтируемого показателя является его высокая точность. Но она далеко не всегда подтверждается на практике во время реализации проекта.

Срок окупаемости: формула и методы расчета, пример

Разбираемся, что такое срок окупаемости, почему инвестору без него не обойтись, смотрим, как можно его рассчитать самому

Чтобы понять, что из себя представляет срок окупаемости, нужно представлять для каких сфер предпринимательской деятельности подходит это определение.

Для инвестирования

В данном контексте срок окупаемости представляет собой отрезок времени, после которого доход от проекта становится равен сумме вложенных денег. То есть коэффициент срока окупаемости при инвестировании в какое-либо дело будет показывать, сколько нужно будет времени, чтобы вернуть вложенный капитал.

Часто этот показатель является критерием выбора для человека, который планирует инвестировать в какое-либо предприятие. Соответственно, чем меньше показатель, тем привлекательнее дело. А в случае, когда коэффициент излишне большой, то первая мысль будет в пользу выбора другого дела.

Для капитальных вложений

Здесь речь идёт о возможности провести модернизацию или реконструкцию производственных процессов. При капитальных вложениях важность приобретает период времени, за который полученная от модернизации экономия или доп.прибыль станет равна сумме потраченных на эту модернизацию средств.

Соответственно на коэффициент срока окупаемости смотрят, когда хотят понять, есть ли смысл тратить средства на модернизацию.

Для оборудования

Коэффициент покажет, за какой промежуток времени окупит себя тот или иной прибор, станок, механизм (и так далее), на который тратятся деньги. Соответственно окупаемость оборудования выражается в доходе, который получает фирма за счёт этого оборудования.

Как производить расчёт срока окупаемости. Виды расчётов

Стандартно выделяется два варианта расчёта срока окупаемости. Критерием разделения будет учёт изменения ценности затраченных денежных средств. То есть, происходит учёт или во внимание он не берётся.

Простой способ расчёта

Применялся изначально (хотя и сейчас часто встречается). Но получить нужную информацию с помощью этого метода можно только при нескольких факторах:

Только так с помощью простого способа расчёта можно получить адекватный результат по времени, которое потребуется для «возврата» своих денег.

Ответ на главный вопрос — почему этот метод не теряет популярности — в его простоте и прозрачности. Да и если вам нужно поверхностно оценить риски вложений при сравнении нескольких проектов, он также будет приемлемым. Чем больше показатель — тем рискованнее вложение. Чем показатель при простом расчёте меньше, тем выгоднее инвестору вкладывать средства, ведь он может рассчитывать на возврат инвестиций заведомо большими частями и более короткие сроки. А это позволит поддерживать уровень ликвидности фирмы.

Но у простого способа есть и однозначные недостатки. Ведь он не учитывает крайне важные процессы:

Динамичный или дисконтированный метод

Как следует из названия, этот метод определяет время от вложения до возврата средств с учётом дисконтирования. Речь о таком моменте времени, когда чистая текущая стоимость становится неотрицательной и такой и остаётся дальше.

Вследствие того, что динамичный коэффициент подразумевает учёт изменения стоимости финансов, он заведомо будет больше коэффициента при расчёте простым способом. Это важно понимать.

Удобство этого способа частично зависит от того, постоянны ли финансовые поступления. Если суммы различны по размеру, а денежный поток не постоянен, то лучше применять расчёт с активным использованием таблиц и графиков.

Далее разберём возможные формулы расчёта

Как рассчитать простым способом

Формула, к которой прибегают для расчёта простым способом вычисления коэффициента срока окупаемости выглядит так:

СРОК ОКУПАЕМОСТИ = РАЗМЕР ВЛОЖЕНИЙ / ЧИСТАЯ ГОДОВАЯ ПРИБЫЛЬ

Принимаем во внимание, что РР — срок окупаемости выраженный в годах.

К0 — сумма вложенных средств.

ПЧсг — Чистая прибыль в среднем за год.

Пример.

Вам предлагают инвестировать в проект сумму в размере 150 тысяч рублей. И говорят, что проект будет приносить в среднем 50 тысяч рублей в год чистой прибыли.

Путём простейших вычислений получаем срок окупаемости равный трём годам (мы поделили 150 000 на 50 000).

Но такой пример выдаёт информацию, не принимая во внимание, что проект может не только давать доход в течение этих трёх лет, но и требовать дополнительных вложений. Поэтому лучше пользовать второй формулой, где нам нужно получить значение ПЧсг. А рассчитать его можно вычтя из среднего дохода средний расход за год. Разберём это на втором примере.

Пример 2:

К уже имеющимся условиям прибавим следующий факт. Во время осуществления проекта, каждый год будет тратиться порядка 20 тысяч рублей на всевозможные издержки. То есть мы уже можем получить значение ПЧсг — вычтя из 50 тысяч рублей (чистой прибыли за год) 20 тысяч рублей (расход за год).

А значит, формула у нас будет выглядеть следующим образом:

РР (срок окупаемости) = 150 000 (вложения) / 30 (среднегодовая чистая прибыль). Итог — 5 лет.

Пример показателен. Ведь стоило нам учесть среднегодовые издержки, как мы увидели, что срок окупаемости увеличился аж на два года (а это гораздо ближе к реальности).

Такой расчёт актуален, если вы имеет одинаковые поступления за все периоды. Но в жизни почти всегда сумма доходов меняется от одного года к другому. И чтобы учесть и этот факт, нужно выполнить несколько шагов:

Находим целое количество лет, которое понадобится для того, чтобы итоговый доход был максимально близок к сумме затраченных на проект средств (инвестированных).

Находим сумму вложений, которые так и остались непокрытыми прибылью (при этом принимается за факт, что в течение года доходы поступают равномерно).

Находим количество месяцев, которое потребуется для прихода к полноценной окупаемости.

Рассмотрим этот вариант дальше.

Пример 3.

Условия похожи. В проект нужно вложить 150 тысяч рублей. Планируется, что в течение первого года доход будет 30 тысяч рублей. В течение второго — 50 тысяч. В течение третьего — 40 тысяч рублей. А в четвёртом — 60 тысяч.

Вычисляем доход за три года — 30+50+40 = 120 тысяч рублей.

За 4 года сумму прибыли станет 180 тысяч рублей.

А учитывая, что вложили мы 150 тысяч, то видно, что срок окупаемости наступит где-то между третьим и четвёртым годом действия проекта. Но нам нужны подробности.

Поэтому приступаем ко второму этапу. Нам нужно найти ту часть вложенных средств, которая осталась после третьего года не покрытой:

150 000 (вложения) — 120 000 (доход за 3 года) = 30 000 рублей.

Приступаем к третьему этапу. Нам потребуется найти дробную часть для четвёртого года. Покрыть остаётся 30 тысяч, а доход за этот год будет 60 тысяч. Значит мы 30 000 делим на 60 000 и получаем 0,5 (в годах).

Получатся, что с учётом неравномерного притока денег по периодам (но равномерного — по месяцам внутри периода), наши вложенные 150 тысяч рублей окупятся за три с половиной года (3 + 0,5 = 3,5).

Формула расчёта при динамическом способе

Как мы уже писали, этот способ сложнее, потому что учитывает ещё и тот факт, что денежные средства в течение времени окупаемости меняются по стоимости.

Для того чтобы этот фактор был учтён вводят дополнительное значение — ставку дисконтирования.

Возьмём условия, где:

Kd — коэффициент дисконта

d — процентная ставка

Тогда kd = 1/(1+d)^nd

Дисконтированный срок = СУММА чистый денежный поток / (1+d) ^ nd

Чтобы разобраться в этой формуле, которая на порядок сложнее предыдущих, разберём ещё пример. Условия для примера будут те же самые, чтобы было понятнее. А ставка дисконтирования составит 10% (в реальности она примерно такая и есть).

Рассчитываем в первую очередь коэффициент дисконта, то есть дисконтированные поступления за каждый год.

Складываем результаты. И получается, что за первые три года прибыль составит 139 628,22 рубля.

Мы видим, что даже этой суммы недостаточно, чтобы покрыть наши вложения. То есть с учётом изменения стоимости денег, даже за 4 года мы этот проект не отобьём. Но давайте доведём расчёт до конца. По пятому году существования проекта у нас не было прибыли с проекта, поэтому обозначим её, к примеру, равной четвёртому — 60 000 рублей.

Если сложить с нашим бывшим результатом, то получим сумму за пять лет равную 176 883,49. Эта сумма уже превышает вложенные нами на старте инвестиции. Значит, срок окупаемости будет располагаться между четвёртым и пятым годами существования проекта.

Приступаем к вычислению конкретного срока, узнаём дробную часть. Из суммы вложенного вычитаем сумму за 4 целых года: 150 000 — 139 628,22 = 10 371,78 рубля.

Полученный результат делим на дисконтированные поступления за 5-ый год:

13 371,78 / 37 255,27 = 0,27

Значит, до полного срока окупаемости нам не достаёт 0,27 от пятого года. А весь срок окупаемости при динамическом способе расчёта будет составлять 4,27 года.

Как и было заявлено выше — срок окупаемости при дисконтированном способе в большую сторону отличается от того же расчёта, но простым способом. Но при этом он правдивее отражает реальный результат, который вы получите при обозначенных цифрах и условиях.

Срок окупаемости — один из важнейших показателей для предпринимателя, который планирует инвестировать собственные средства и выбирает из ряда возможных проектов. При этом, каким именно способом производить вычисления — решать самому инвестору. В этой статье мы разобрали два основных решения и посмотрели на примерах, как будут меняться цифры в одной и той же ситуации, но с разным уровнем показателей.

Дисконтированный срок окупаемости: что это такое и как правильно рассчитать — показатели, метод и формула расчета DPP

Реализация любого бизнес-проекта в первую очередь подразумевает основательное планирование и составление прогнозов на перспективу. Ведь каждый предприниматель, вкладывая деньги в производство или сферу услуг, хочет выяснить, когда потраченные им средства вернуться и начнут приносить прибыль. Для получения нужных сведений производится вычисление параметров, напрямую связанных с поступлением доходов, и тех, что характеризуют время, за которое окупаются вложения. Поэтому следует разобраться, что это такое — простой и дисконтированный срок (период) окупаемости, как выглядит формула и производится расчет.

Определение ПСО

PP (pay-back period) — это измеримая величина, которую применяют с целью проведения инвестиционного анализа и исследования предполагаемой рентабельности будущего проекта. Показатель может рассчитываться в неделях (актуально для небольших предприятий), месяцах, годах и даже десятках лет. Как правило, к последним относятся особо крупные продолжительные бизнес-проекты. Результаты вычислений стабильно зависят от общего инвестиционного объема, направления осуществления деятельности и соответствующих ей норм доходности в заданной сфере.

PP-величина, полученная в результате вычислительных манипуляций, позволяет определить срок, через который сделанные первоначально инвестиции полностью окупятся. Опустив сложную терминологию, можно сказать, что этот показатель наглядно демонстрирует, через какой временной период предприятие перестанет быть убыточным и начнет получать чистую прибыль. Получение дохода, полностью перекрывающего инвестиционные вложения — главное условие успешного функционирования любого проекта.

Данная величина имеет большое значение не только для проведения аналитических мероприятий, позволяющих дать оценку движения вложенных денежных средств, но и для составления бизнес-плана. Чтобы организовать работу без потери эффективности, следует воспользоваться уже готовыми образцами схем, сформированных под определенную сферу деятельности.

Дисконтированный срок окупаемости DPP: что это простыми словами

Его расчет осуществляют, чтобы детально представить, насколько прибыльной окажется реализуемая идея. Параметр дает возможность оценить временной промежуток, за который удастся вернуть инвестируемые деньги с учетом стоимости вкладываемой единицы. Проще говоря — он характеризует время, необходимое финансам для полного оборота.

На просторах интернет-сети и в печатных изданиях показатель обозначают в виде краткой аббревиатуры DPP (Discounted payback period). Это значение чаще всего используется для определения эффективности вложенных в бизнес-проект средств за счет денежного потока.

Дисконт-период, как и другие количественно-измеримые параметры, обладает свойственными ему особенностями и сравнительными погрешностями. Соответственно, разрабатывая новый бизнес-проект, следует учитывать вероятные риски. Непредвиденные обстоятельства, грозящие снижением доходности — распространенное явление в сфере бизнеса.

Формула расчёта дисконтированного срока окупаемости

Дисконтированный срок окупаемости (DPP) относится к категории самых важных параметров, учитываемых при принятии решения об участии в том или ином проекте. Этот показатель срока используется экспертами для того, чтобы определить, как скоро плановый финдоход покроет все финиздержки на стадии зачёта инвестирования. Короткий временной интервал свидетельствует о более высоких перспективах проекта.

Окупаемость: краткое описание

Универсальные примеры расчёта дисконтированного периода широко востребованы профессионалами, ведь благодаря им можно узнать, какой срок потребуется для возврата инвестсумм от бизнеса проекта. Специалисты учитывают только чистый финпоток. Эксперты утверждают, что для оценки окупаемости и КПД инвестпроекта обязательно вычисляется DPP. Получить достоверные данные можно, если из стартовых затрат бизнес-плана в последовательном порядке вычесть дисконтированные финпоступления. Благодаря этому можно покрыть все инвестрасходы срока.

Универсальность дисконтированных финпотоков помогает понять, как меняется по срокам стоимость денег. Специалисты могут учесть все изменения покупательной способности финансов. Такой подход практически незаменим, если наблюдается нестабильность нацвалют.

Формула DPP дисконтированного периода активно используется профессионалами для расчёта времени окупаемости. Итоговые данные срока получаются максимально правильными, так как эксперты могут учитывать предполагаемую инфляционную компоненту и норму финдоходности, которая больше всего востребована вкладчиками. Если учитывать все эти параметры дисконтированного периода, можно определить окупаемость бизнес-проекта.

В экономлитературе дисконтированный срок по вкладам называется многими терминами: PresentValuePayback, DiscountedPaybackPeriod, DPP и PVP, а также DPB.

Ключевые особенности

Способы расчёта дисконтированного времени учитывают спектр нюансов. Ключевым для срока считается запрет применять в расчётах ∑ чистого финпотока, сформированные после завершения этапа окупаемости инвествкладов. К примеру, бизнес-план предполагает длительный возврат средств, но даже после истечения этого времени можно получить гораздо больший доход.

Вторая особенность — интенсивность воздействия на формирование временного этапа между стартом бизнеса и вводом в эксплуатацию. Наивысший показатель окупаемости бизнес-плана достигается, если на реализацию идеи отведено достаточно времени. К тому же итоговый срок может колебаться из-за изменения ставки. Высокий дисконтированный показатель, при расчёте исходных цифр, с высокой вероятностью повлечёт рост итоговой цифры.

При ротации инвестпроектов сроки диапазона окупаемости используются как вспомогательные. Полученные данные дисконтированного промежутка можно расцениваются как время, за которое капвложение в бизнес-проект даст инвестору идентичную ∑ финпотоков.

Сроки барьерной ставки и её расчёт

Этот дисконтированный параметр окупаемости отображает минимальную ∑ прибыли на одну у.е., которая устраивает вкладчика и учитывает риски. Иными словами, для любого вкладчика цифра барьерной ставки равна стоимости финкапитала, из-за чего итоговые ожидания по будущей доходности разных вкладчиков индивидуальны. К тому же полученные для окупаемости данные принимаются статичными (на весь рассчитываемый срок) или переменчивыми.

Экспертами было разработано несколько основных методик к подсчёту ставки барьерного типа:

Можно узнать дисконтированный срок окупаемости по формуле: r = rб + (n*Ri)/i=1.

Специалисты обязательно используют для сроков такие данные, как:

В правильном дисконтированном расчёте учитываются все риски бизнес-плана: от коммерческих и производственных до валютно-финансовых.

Дисконтированный период: плюсы и недостатки

Используемая формула окупаемости для изучения времени дисконтированной отдачи, включает много преимуществ. Сравнительно с академическими способами, DPP отображает уточнённые цифры сроков. Умелое владение параметром дисконтирования помогает вносить исправления, максимизируя итоговый результат.

Дисконтирование даёт специалисту более гибкую оценку окупаемости и КПД инвестпроекта, благодаря чему можно приблизительно оценить все существующие риски. Если страна не может похвастаться стабильной экономико-налоговой и политситуацией, тогда применение этого показателя будет способствовать минимизации финрисков окупаемости.

Например, при вычислении дисконтированного периода, когда интенсивность спроса внутреннего нефтепотребления обгоняет скорость восстановления ископаемых ресурсов, то в долгосроке и среднесроке все вклады в разработку месторождений могут легко окупиться.

Совершенно противоположная ситуация в подсчёте дисконтированного времени наблюдается в хорошо развитой сфере инфотехнологий. Здесь в сроках всегда присутствуют активная конкуренция, а уровень ПО беспрерывно растёт. Такая тенденция требует от финвливаний, как можно быстрейшего времени возврата.

Иногда дисконтированный возврат финансов оценивается как неудовлетворительный. В частности: окупаемость по DPP не включает объём и вектор финвложений по срокам. Результат расчётов совершенно не зависит от распределения финансового потока. Именно этот нюанс играет важную роль для специалистов, которые занимают оценкой эффективности компании.

К недостаткам можно отнести то, что дисконтирование не может использоваться для определения размера финансовых потоков после того, как по сроку была достигнута точка возврата инвестиций. Стандартная формула определения DPP актуальна только с момента вливания денег до получения прибыли, которая может перекрыть размер вклада.

Дисконтированный период: отличительные параметры

Традиционное использование термина DPP считается среди аналитиков наиболее простым вариантом. Для правильного расчёта сроков специалистам вовсе не обязательно использовать вспомогательные коэффициенты, а обычный период окупаемости отлично отображает тот период, за который чистая прибыль сможет полностью перекрыть объём капитала. Итоговые данные не должны зависеть от изменения экономсреды и других условий.

Практика дисконтированных вычислений показывает, что обычный период возврата нередко искусственно занижается. Такая ситуация с окупаемостью возникает, когда при расчёте срока, конкретный инвестпроект исследуется изолированно, вне учёта воздействия различных факторов. В редких случаях полная независимость бизнес-плана от внешней среды может стать причиной неудачи, банкротства и потери финансов.

Универсальный DPP инвестпроекта помогает чётко представить срок возврата денег. В универсальной формуле окупаемости есть элементарный показатель дисконтированного возврата, за счёт которого структура финсредств подвергается правке и приводится к наиболее благоприятному показателю.

За многие годы практические реализации одобренного инвестпроекта нередко попросту утрачивает стоимость частично (если возрастёт уровень инфляции или окажут влияние негативные общеэкономические факторы). Если эксперт, опираясь на дисконтированные цифры окупаемости, будет использовать дополнительный показатель, то это позволит учесть все особенности дисконтирования и внести соответствующие корректировки в расчёты. Итоговый результат получится более точным.

DPP активно используется в финансовой отрасли, где просто невозможно обойтись без длительного периода возврата. А вот стандартное дисконтирование больше подходит для кратковременных вложений. Нельзя однозначно сказать, какой из этих параметров лучше.

Использование простого DPB

Этот дисконтированный показатель отображает тот промежуток, за который ∑ чистого финпотока бизнес-проекта покроет ∑ инвестиций. Итоговые цифры берутся в годах или месяцах. Срок обычной окупаемости в кругу специалистов считается базовым показателем, так как с его помощью можно быстро оценить бизнес и принять адекватное решение, инвестировать деньги или воздержаться.

Если речь о среднесроке, а итоговая окупаемость свыше допустимых 5 лет, то итоговое резюме будет отрицательным. Шансы принятия бизнес-проекта существенно возрастают, когда инвестожидания и срок финокупаемости совпадают. Экспертам часто приходится задействовать дисконтированный временной период формулой:

Эта формула идеальна для бизнес-идей с дисконтированным периодом, при вводе которых будут соблюдены два обязательных условия окупаемости:

Итоговая доходность бизнеса: пример расчёта с дисконтированным периодом

Предприниматель планирует открыть своё кафе с объёмом инвествкладов в ∑ 9 миллионов рублей. Помимо этого, у него есть дополнительные средства для покрытия потенциальных убытков за стартовые 3−4 месяцев работы. После этого предполагается достижение среднемесячного плюса в пределах 250 тыс. Если следовать такому плану, то уже за 12 месяцев удастся достичь цифры 3 миллиона. Для расчёта берётся формула: РР = 9000000 / 3000000 = 3 года.

Важно, что цифра окупаемости отличается от срока 100% инвествозврата. Итоговые значения учитываю период полной окупаемости, длительность работы бизнес-проекта, а также время до точки желаемой прибыли. Можно сделать вывод, что все работы по запуску уложатся в 3−4 месяца, а сам срок деятельности в минус будет не более трёх месяцев. При планировании по календарному методу дисконтированного возврата денег следует принять поступления в максимально равномерном режиме.

Инвестиции, после вычисления дисконтированного периода, направляются в тот момент, когда специалисты только приступили к реализации проекта, а до ожидаемой окупаемости и прибыли пройдёт максимум полгода.

Вам была известна эта формула? Расчет был бы для вас полезен?