Что такое пай в недвижимости

Как выбрать ПИФ? Обучение Банки.ру

Когда нет времени искать, во что вложиться, можно доверить деньги профессионалам. Самый простой способ — купить паи инвестиционного фонда. Как подобрать нужный?

Паевой инвестиционный фонд (ПИФ) — это вид коллективных инвестиций. Участники фонда доверяют деньги управляющей компании, которая инвестирует их в различные активы. Стоимость имущества фонда за вычетом обязательств (расходов на управление) называется стоимостью чистых активов. Активы фонда разделены на паи, которые принадлежат инвесторам.

Задача управляющего — получить максимальную прибыль при заданном уровне риска и ликвидности, то есть возможности в нужное время продать активы.

Вариантов вложений много, например:

Фонды различаются в зависимости от того, по каким правилам управляющие распределяют средства по этим активам. Эти правила называются стратегией.

Какие бывают ПИФы?

Смешанные — когда управляющие вкладывают деньги в разные классы активов, например и в акции, и в облигации. Такие стратегии считаются более сбалансированными с точки зрения соотношения риска и доходности.

Отраслевые — когда деньги фонда вложены в акции какой-нибудь одной отрасли, например нефтедобычи или телекоммуникаций. Такой подход нарушает принцип отраслевой диверсификации. Но зато дает возможность инвестору получить сверхприбыль, если он верно спрогнозирует рост акций какого-нибудь сегмента экономики.

Страновые — фонды этого типа вкладывают деньги по географическому принципу, например в акции американских компаний или в европейские облигации. Страновые фонды могут быть смешанными или специализированными. Страновой подход тоже нарушает принцип диверсификации (на этот раз географический), но также может показать повышенную доходность, если дела в экономике страны идут лучше, чем у других стран.

Индексные — стоимость пая такого фонда привязана к соответствующему ценовому индикатору, например биржевому индексу S&P 500. Такие фонды лучше всего подходят долгосрочным инвесторам, которые любят пассивные инвестиции: исследования показывают, что на длинном временном промежутке обогнать доходность биржевого индекса практически невозможно. Стоимость управления индексным фондом ниже, чем у других типов, ведь управляющему не нужно принимать инвестиционных решений, его задача — следить, чтобы состав и пропорция входящих в активы бумаг была такая же, как и у целевого индекса.

Открытые — паи можно приобрести и продать в любой день. Обычно такие фонды работают с активами, продающимися на бирже.

Закрытые — паи можно купить только на этапе формирования фонда, а продать — только в момент его закрытия. В этом случае чаще речь идет о ПИФах, куда имеют доступ квалифицированные инвесторы, а вложения начинаются от 1 млн рублей. Потенциальная доходность таких фондов выше, чем у открытых, но нужно быть готовым заморозить крупную сумму на длительный срок. Фонды недвижимости часто являются закрытыми.

Интервальные — паи продаются и покупаются только в определенный период, указанный в правилах фонда.

Где продаются паи?

Паи биржевых ПИФов и ETF можно купить и продать прямо на бирже у любого брокера, как обычную акцию. Биржевые фонды могут быть любой из вышеперечисленных категорий.

Продаются паи в личном кабинете или в офисе организации, где они покупались.

Плюсы ПИФов

Недостатки ПИФов

Что с налогами?

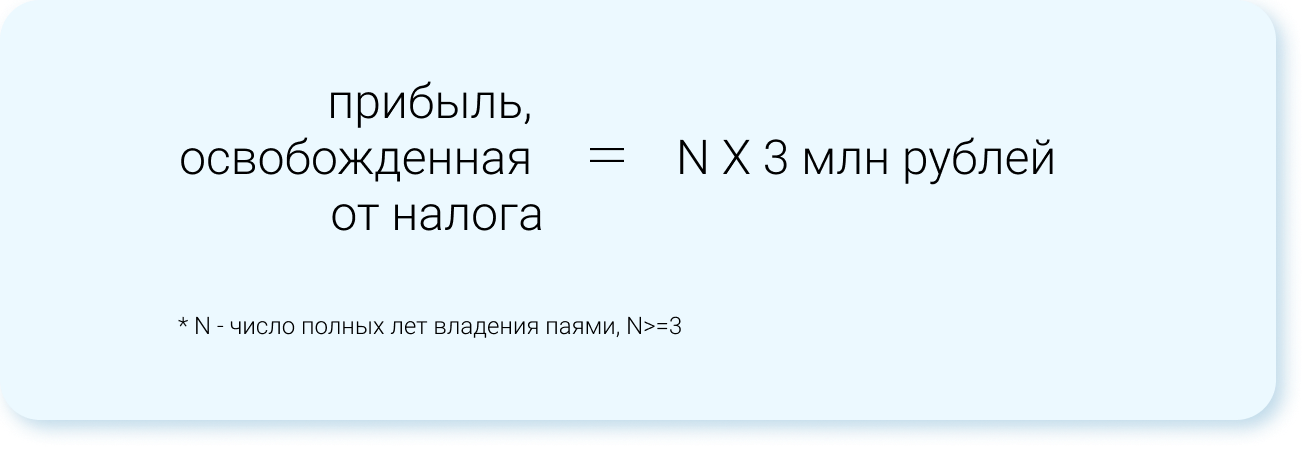

Доход россиян от продажи паев облагается 13-процентным налогом на доход физлиц. Налог удерживает управляющая компания, когда инвестор продает паи. Если инвестор владеет паями более трех лет, ему положены налоговые льготы. Налог не надо платить, если доход не превышает 3 млн рублей за каждый год из трех владения паями. Если доход больше, то налог берется только с суммы превышения.

Формула справедлива для ценных бумаг на бирже и паев открытых (включая интервальные) ПИФов, а также при продаже паев ЗПИФ через три года владения ими (если фонд до этого времени не будет закрыт).

Удерживаете паи три года — от налогов можете освободить доход до 9 млн рублей, за пять лет — до 15 млн рублей и т. д.

Дивиденды российских фондов прибавляются к стоимости пая, так что у инвестора есть возможность избежать налога на дивиденды, если он продержит паи три года.

Если инвестор предпочитает вкладываться в паи разных фондов и покупал их много раз, то погашение налогов идет по методу FIFO: купленное первым погашается первым. Не платить НДФЛ можно, погашая не больше паев, чем вы купили три года назад или еще раньше.

Как оценить эффективность управления ПИФом?

Цена пая, то есть одной доли в ПИФе, равна стоимости чистых активов фонда, деленной на количество пайщиков. С приходом новых пайщиков чистые активы фонда растут пропорционально, поэтому количество пайщиков на цену пая не влияет. На цену влияет рыночная ситуация и мастерство управляющего: как меняются цены купленных им активов.

На что еще обратить внимание при выборе ПИФа?

С помощью этих вопросов попробуйте оценить наиболее подходящий для вас продукт в подборке ПИФов от Банки.ру.

Точно ли вам нужен ПИФ?

Ответьте для себя на несколько вопросов. Чем больше «да», тем больше вероятность, что ПИФ для вас — подходящий инструмент.

Как найти «правильный» ПИФ?

1. Определитесь со стратегией.

«Правильный» ПИФ — тот, который решает ваши задачи с наименьшими рисками, а именно увеличит ваши вложения на нужную величину к нужному сроку.

Оптимальный срок владения паями опять-таки тот, который подходит под вашу задачу, однако государство и сами УК стимулируют пайщиков оставаться в фонде как можно дольше. Например, от срока владения паями зависит комиссия УК за выход из фонда — чем дольше инвестор находится в фонде, тем меньше комиссия. А те, кто владел паями хотя бы три года, освобождаются от налога на прибыль.

Например, вы хотите накопить на первоначальный взнос по ипотеке. У вас есть 1 млн рублей, вы не готовы делать дополнительные взносы, при этом через три года хотите превратить эту сумму в 2 млн рублей. Это значит, что ваша целевая доходность — 25% годовых, довольно высокая даже для российского фондового рынка. Вам точно не подходят облигационные ПИФы, так как их доходность находится в районе 7%. Один из возможных вариантов: начинать с рискованных фондов, инвестирующих в компании роста, потенциальная доходность которых — около 30% годовых. И с приближением срока (то есть на второй или третий год), когда рисковые инвестиции принесут целевую доходность, переходить в фонды с умеренным риском.

Сравните доходность, стабильность, комиссии за управление. Если вы обладаете достаточной экспертизой, можно изучить, во что инвестированы средства фонда. Эта информация, как и стратегия компании, находится на официальном сайте компании.

В итоге

На российском рынке представлены тысячи ПИФов:

И с каждым годом их количество растет. Даже начинающий инвестор может выбрать ПИФ, подходящий ему по сроку инвестиции, сумме, риску и доходности. Все, что для этого нужно, — изучить информацию, которая публикуется на открытых интернет-ресурсах.

Еще больше знаний в нашем новом разделе Инвестиции.Обучение.

Умные вложения. Как устроен ПИФ и в каких случаях он лучше акций

Что такое ПИФ и пай

С точки зрения законодательства, ПИФ — коллективный инвестиционный имущественный комплекс. Пай представляет собой ценную бумагу, удостоверяющую право собственности на часть имущества фонда. Каждый пай наделяет владельца одинаковым объемом прав.

Управляющая компания вкладывает средства фонда не в одну ценную бумагу, а в целый спектр отдельных финансовых и инвестиционных активов. Такими активами могут быть, например, акции (в этом случае говорят, что это ПИФ акций), облигации (ПИФ облигаций), ипотечные закладные (ипотечные фонды), художественные ценности (фонды художественных ценностей) и другие инструменты.

Также управляющая компания может вкладывать средства фонда частично в акции, частично в облигации, а частично в другие инструменты. В этом случае ПИФ называется фондом смешанных инвестиций. Привлекая деньги в ПИФ через размещение паев, управляющая компания обязана опубликовать характер активов фонда.

Стоимость имущества фонда изменяется благодаря получению дивидендов по акциям, процентов по облигациям, а также из-за изменения рыночной стоимости активов, в которые вложены средства фонда. Соответственно изменяется стоимость пая.

Стоимость пая равна стоимости имущества, деленную на количество паев фонда.

Если рыночные котировки ценных бумаг, составляющих имущество ПИФа, растут, то растет стоимость имущества фонда, и, соответственно, стоимость пая. Верно и обратное: стоимость имущества ПИФа снижается из-за падения котировок. В этом случае стоимость пая тоже уменьшается.

Чтобы этого не допустить, управляющая компания может оперативно менять состав имущества фонда, что часто позволяет если и не избежать потерь полностью, то, по крайне мере, их минимизировать.

Как заработать на покупке пая

В чем преимущества ПИФов

Говоря кратко, основные преимущества вложения в ПИФ — доступность и снижение риска вложений. Допустим, инвестор хотел бы купить себе в портфель акции нескольких компаний, в числе которых ЛУКОЙЛ, «Башнефть», «Трансконтейнер» и «Фосагро». Для покупки хотя бы одной из этих акций потребуется несколько тысяч рублей. Чтобы сформировать портфель из этих четырех акций (по одной каждого эмитента ), потребуется около 14 тыс. руб.

В то же время на меньшую сумму можно купить пай ПИФа, активы которого состоят из гораздо большего ассортимента акций — в том числе тех, которые недоступны для покупки инвестору с небольшим капиталом.

Как именно происходит снижение рисков

Если не произносить непонятное слово « диверсификация », то снижение риска можно описать поговоркой «не держите все яйца в одной корзине». Вложение активов фонда не в один финансовый инструмент (то есть в акции или облигации одной компании), а сразу в несколько дает эффект распределения инвестиций по разным «корзинам». В итоге результат инвестиций некоторым образом усредняется.

Кроме того, к положительным сторонам ПИФа стоит отнести профессиональное управление активами управляющей компанией. Зачастую у инвестора нет возможности, времени, опыта и знаний для управления своим портфелем.

Управляющая компания со штатом лицензированных сотрудников под надзором Центрального Банка занимается управлением активами фонда постоянно. Такие люди отслеживают все важные новости и изменения, происходящие с компанией, и могут вовремя «сбросить» бумаги, потерявшие привлекательность.

Какие недостатки есть у ПИФов

Пожалуй, основной недостаток ПИФа — постоянно выплачиваемое вознаграждение управляющей компании. Размер комиссии может колебаться от 0,5% до 5% стоимости чистых активов фонда. При этом вознаграждение выплачивается даже тогда, когда стоимость активов снижается. Иными словами, инвестор на стабильной основе платит управляющему без гарантии собственного заработка.

Второй недостаток — наличие надбавок и скидок. Они применяются для возмещения расходов по выдаче и погашению инвестиционных паев. При первичной выдаче паев управляющая компания или агент удерживает дополнительные к стоимости пая деньги — так называемую надбавку. Размер надбавки не может превышать 1,5% от стоимости пая.

При погашении пая управляющая компания также удерживает деньги — но теперь они называются скидкой. Размер скидки не может превышать 3% от стоимости пая.

Другой отрицательный момент инвестиций в ПИФ может обнаружиться при затяжном падении цен на фондовом рынке. Управляющие компании ПИФов не имеют права распродать все акции; они могут продать только часть активов. Центральный банк требует соблюдения оговоренной в инвестиционной декларации фонда о структуре активов. Поэтому стоимость паев фонда может снижаться несмотря на все усилия управляющей компании — просто из-за действующих в России законов

Если активы фонда состоят из биржевых ценных бумаг, то цена пая, как правило, держится в течение одного торгового дня и определяется по цене закрытия торгов предыдущего дня. Если активы состоят из небиржевых инструментов, то стоимость имущества пая оценивается независимыми оценщиками и может держаться неизменной более длительный срок. Либо стоимость рассчитываться по истечении определенного срока.

В связи с этим ПИФы бывают открытые, интервальные и закрытые. Пай открытого фонда можно купить и продать по цене, рассчитанной исходя из стоимости активов фонда, практически в любой момент. Активы открытого фонда являются, как правило, биржевыми товарами.

Паи интервальных фондов можно купить только в определенные заранее объявленные промежутки времени. Как правило, имущество интервальных фондов состоит из активов, переоценка которых возможна с некоторой периодичностью.

Наконец, если имущество фонда состоит из активов, чья оценка проводится экспертами и (или) представляет собой трудоемкий процесс, то такой ПИФ чаще всего будет закрытого характера (ЗПИФ — закрытый паевой инвестиционный фонд). Паи закрытого фонда не являются торгуемым товаром. Такой пай можно приобрести только при размещении и погасить по истечение срока существования фонда.

Надо заметить, что ПИФы имеют и другие аспекты разделения. Существуют ПИФы для квалифицированных инвесторов (профессиональных участников фондового рынка) и общедоступные ПИФы.

Перечень активов ПИФов регламентируется центральным банком. Активы для общедоступных ПИФов имеют более надежный характер — облигации и акции с определенным кредитным рейтингом и другими характеристиками надежности. Квалифицированным инвесторам центральный банк позволяет рисковать больше — а значит, в такие фонды может попадать и так называемый «неликвид».

Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли. Подробнее

Биржевые фонды недвижимости: как в них инвестировать

Что такое REIT и ЗПИФ

Под зарубежной аббревиатурой REIT (Real Estate Investment Trust) понимаются инвестиционные трасты недвижимости или же фонды коллективных инвестиций. Фонд собирает деньги у пайщиков и вкладывает их в недвижимость, покупая уже готовые или строящиеся объекты. Затем они сдают недвижимость в аренду или продают по более выгодной цене.

В таком фонде доходы получают в виде дивидендов. Прибыль распределяется между дольщиками пропорционально их вкладам. В большинстве случаев REIT передают 100 % налогооблагаемого дохода своим пайщикам, что существенно снижает для них самих налоговую нагрузку.

Инвестиции в фонды недвижимости обладают рядом преимуществ по сравнению с вложением денег в другие финансовые инструменты: ликвидность, диверсификация, высокая доходность, надежность.

На заметку: крупнейшими американскими фондами недвижимости являются Simon Property Group, General Growth Properties, Boston Properties, Inc., Annaly Capital, Kimco Realty.

Законодательство РФ допускает торговлю паями ЗПИФ на бирже. Такой вариант упрощает выход пайщика из фонда, если возникнет желание. Инвестиции через ЗПИФ дают налоговые преимущества: освобождают от налога на землю и имущества.

Виды и преимущества фондов недвижимости

REIT можно рассматривать в роли акционерных компаний, ценные бумаги которых свободно вращаются на фондовом рынке. Получается бизнес наподобие «Лукойла», «Газпрома», Apple, но в сегменте недвижимости. Вложиться в такие фонды может любой человек с доступом на биржу и наличием определенной суммы.

Различают три разновидности REIT:

Российские фонды недвижимости бывают следующих типов:

Как инвестировать через трасты?

Инвестиционные трасты (REITs) представляют собой корпорации, инвестирующие в ликвидную недвижимость. Их акции торгуются на бирже.

Справка: инвестиционные трасты регулярно выплачивают дивиденды, а фонды только обеспечивают доходность за счет роста стоимости ценных бумаг.

Инвестиции в REIT бывают активными и пассивными. В первом случае требуется проанализировать рынок, исследовать информацию о компаниях и многое другое. Во втором случае достаточно вложить капитал в инвестиционные фонды, которые направляют средства в разные REIT.

Основные способы инвестировать через трасты (REITs):

Как оценить и выбрать фонд?

Для выяснения перспективности и стабильности REIT-фонда используют эффективные методы инвестиционного и фундаментального анализа. Оценивая инвестиционные портфели, обращают внимание на следующие факторы:

Справка: крупнейшим из REIT-фондов является Vanguard (VNQ). Бумаги хорошо растут на рынке США.

В помощь тем, кто планирует выбрать акции определенного фонда или ETF (ассорти из фондов), агентство NAREIT ввело специальные индексы. Они рассчитываются и публикуются компанией FTSE Russell. Показатели отражают усредненный уровень рисков и доходности по группе фондов.

Другие факторы выбора касаются показателей и мультипликаторов:

Как купить акции фондов недвижимости?

Возможность купить REIT в России предлагают иностранные брокеры. Зарегистрировав счет на такой площадке, можно покупать фонды недвижимости по всему миру.

Примеры прибыльных фондов недвижимости:

Чтобы инвестировать в REIT из России, можно выбрать подходящие фонды из того небольшого количества, которое представлено на Санкт-Петербургской бирже. При этом важно учесть особенность обращения иностранных акций в России. Речь о невысокой ликвидности, повышенных налогах на дивиденды. Такие нюансы снижают привлекательность инвестиций для долгосрочного капиталовложения.

Инвестиции в REIT по сути похожи на вложения в акции компаний. До покупки нужно изучить показатели фонда, состав объектов недвижимого имущества, долю на рынке, перспективы. Получится больше активное инвестирование.

Риски инвестирования в недвижимость на бирже

Наравне с другими компаниями фонды подвержены определенным рискам. Это и снижение котировок, и финансовые проблемы.

В первую очередь оценивают закредитованность. Во время финансового кризиса 2008 года стоимость недвижимости упала, вместе с ней и рентный доход. Одновременно остались платежи кредиторам, поэтому некоторые фонды, не выдержавшие долговую нагрузку, просто прекратили существование. Чтобы минимизировать такие риски, есть смысл приобретать REIT в составе ПИФ или ETF. Учитывая определенные критерии, подбирается пул из нескольких фондов, «упаковывается» в ETF и предлагается на продажу инвесторам. Получается готовый фонд фондов со среднерыночной доходностью и нивелированием рисков.

Доходность фондов недвижимости зависит от спроса на аренду, стоимости активов, добросовестности управляющих. Поэтому стоит тщательно отбирать компанию, обладающую репутацией, историей и понятной стратегией.

Сроки окупаемости инвестиций

Высокая доходность обусловлена американским законодательством. Оно обязывает компании не менее 90 % прибыли отправлять на дивиденды. За это они освобождаются от корпоративного налога (2/3 от чистой прибыли).

Доходность инвестиций зависит от правильного вложения средств фонда. Примерно 75 % и более должны вкладываться в ипотечные бумаги или в недвижимость. Прибыль должна состоять на 75 % (минимум) из выплат по ипотеке или ренты.

Инвестиции такого плана будут окупаться, поскольку обладают преимуществами:

Одна акция может стоить несколько десятков или сотен долларов. Самой крупной российской площадкой, торгующей зарубежными активами, является Санкт-Петербургская биржа.

Как минимизировать риски?

Подводя итоги, можно сделать выводы: фонды недвижимости являются востребованным и активно развивающимся финансовым инструментом в России. Поиск надежного фонда отнимет много сил и времени, но перспективы того стоят. Порог входа в таких фондах сравнительно высокий, но зато не требует таких капитальных вложений, как при покупке недвижимости. Оценивая доходность, необходимо учесть несколько факторов. Результатом грамотного инвестирования может стать стабильный долгосрочный пассивный доход.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Закрытые паевые фонды недвижимости. Какую доходность и риски они несут? Как стать пайщиком и сколько можно заработать?

По оценке JLL, объем инвестиционных сделок с недвижимостью в 2021 году составит 5 млрд долларов. И значимая часть инвестиций — это вложения в закрытые паевые фонды недвижимости, которые предполагают доходность выше депозита и низкие риски инвестирования. Подробнее об этом инструменте, а также его плюсах и минусах рассказал директор по инвестициям инвестиционной группы «Тринфико» Владимир Воскобойников.

Что такое ЗПИФ недвижимости?

Закрытые паевые фонды недвижимости предоставляют частным инвесторам возможность приобретать большие объекты недвижимости в формате коллективных инвестиций. Например, стоимость среднего ТЦ в Москве может составлять миллиард рублей и более. Несколько миллиардов рублей может стоить строительство жилого дома или апарт-отеля. Это достаточно большой порог входа для большинства физических лиц. Однако в настоящий момент существует возможность существенно его уменьшить путем приобретения паев фонда недвижимости. Управляющая компания (УК) формирует фонд, паи в котором продаются частным инвесторам. Объект недвижимости и является источником прибыли для инвесторов, которая распределяется между ними пропорционально их доле в фонде. УК полностью обеспечивает работу фонда и функционирование объекта недвижимости, делая инвестиции для участников проекта пассивными. Российские паевые фонды недвижимости, которых сейчас на рынке около 700 штук, не являются биржевым активом.

Есть ли у фондов недвижимости зарубежные аналоги?

Российские ЗПИФ недвижимости часто сравнивают с таким зарубежным инструментом, как Real Estate Investment Trust, или REIT. Он тоже позволяет инвесторам коллективно инвестировать в недвижимость, а управлением активами фонда занимается специализированная УК. Общая капитализация REIT в США (именно здесь зарегистрировано максимальное число подобных фондов недвижимости) составляет 300 млрд долларов.

Подобные фонды инвестируют не только в недвижимость напрямую, но и, например, в ипотечные ценные бумаги. REIT торгуются на бирже и являются достаточно ликвидным активом. Российский инвестор тоже может приобрести бумаги REIT, однако, не будучи резидентом США, ему придется уплатить налог с дивидендов и купонов по ставке в размере 30%.

Рентные фонды недвижимости и сколько на них можно заработать

Подавляющее большинство российских фондов недвижимости являются рентными. Это означает, что работают они следующим образом: фонд покупает объект, сдает его в аренду и заработанные средства распределяет между инвесторами. Наиболее активно паевые фонды предлагают банки: недвижимость им достается от заемщиков, которые не смогли расплатиться, и в результате торговый центр, офисные пространства или склады предлагают инвесторам. Сдавая коммерческие площади в аренду, в среднем паевые фонды сегодня предлагают доходность от 5% до 11% годовых.

Новые стратегии на рынке

Впрочем, такая доходность сегодня может устроить не всех инвесторов, и российские УК постоянно создают новые форматы фондов. К примеру, недавно одна из российских УК сформировала фонд квартир: на деньги инвесторов она ищет дешевое жилье в плохом состоянии, ремонтирует и перепродает его по более высокой цене. Доходность здесь уже может достигать порядка 15% годовых.

Еще одна новая для рынка коллективных инвестиций стратегия — фонд редевелопмента. Управляющая компания выкупает объекты коммерческой недвижимости в центре Москвы, возводя на их месте элитное жилье и апартаменты. Таким образом, целевая доходность инвестора составляет 25% годовых по завершении работы фонда.

Плюсы

Основной плюс вложений в ЗПИФ недвижимости — это надежность и практически отсутствие рисков. Безусловно, нельзя сказать, что их нет вообще. Например, риск потери арендатора или его замены с более низкой арендной ставкой. Однако представить ситуацию, при которой происходит полная потеря объекта недвижимости, сложно.

Еще одно неоспоримое преимущество заключается в том, что структура ЗПИФ обеспечивает защиту капитала и анонимность бенефициаров.

УК регулярно отчитывается перед пайщиками, а ее деятельность контролируется ЦБ. Инфраструктура ЗПИФ также включает в себя независимый спецдепозитарий, регистратора, оценщика, аудитора, что позволяет сделать деятельность УК максимально прозрачной.

Минусы

Основной минус — это низкая ликвидность паев ЗПИФ недвижимости. Российские ЗПИФ практически не торгуются на бирже. На сегодняшний день есть всего восемь фондов, паи которых обращаются на бирже.

Фонд формируется на несколько лет (согласно российскому законодательству, на срок от трех до 15 лет), погасить паи инвесторы могут по истечении этого срока, а также в случаях, установленных законом. Если же инвестор хочет по собственному желанию выйти из фонда раньше, то сделать это будет сложнее. Но, как правило, управляющая компания помогает продать паи на вторичном рынке.

На что обратить внимание при покупке

Прежде всего, нужно обратить внимание на экспертизу и портфолио УК, ведь именно она занимается всей операционной деятельностью, связанной с недвижимостью, которая является базовым активом фонда. Важно знать, есть ли у нее опыт управления подобными объектами и сколько лет она работает на рынке.

Кому подходит

Недвижимость — это вариант для тех, кто предпочитает инвестировать в надежные и понятные активы. Квадратные метры остаются твердой валютой в условиях высокой волатильности финансовых рынков и самым популярным ресурсом, защищающим от обесценивания сбережений.

Именно поэтому закрытые паевые фонды подходят для консервативных инвесторов, рассматривающих долгосрочные инвестиции с возможностью получения повышенного дохода с ограниченным уровнем риска.

Мнение автора может не совпадать с мнением редакции