Экс дивиденды что это

Любите дивиденды? Ловите «отсечку»

Для того чтобы получать дивиденды по акциям, вам не нужно держать бумаги все время. Достаточно купить их и быть в них до наступления так называемой даты «отсечки», а по-умному — экс-дивидендной даты. Это наиболее важная из четырех дат, о которых вам следует знать при торговле дивидендными акциями на американских биржах.

4 даты при торговле дивидендными акциями

Как искать акции с грядущими дивидендами

Остается найти акции, по которым ожидается выплата дивидендов. Как это сделать? Вот вам трейдхак. В поисках таких акций можно зайти на сайт Dividendchannel.com. Здесь в разделе Сalendar приведен список бумаг с Ex-dividend Date на текущий день. Это первый, но не лучший способ. Почему не лучший? Потому что входить в дивидендные бумаги стоит не в день «отсечки», а чуть загодя. Объясняется это просто: акции имеют обыкновение прирастать перед выплатой дивидендов примерно на их величину.

Поэтому вот вам способ второй. Отправляйтесь на сайт Dividend.com. На нем есть раздел Ex-Dividend Date, а в нем — форма поиска акций (см. скриншот ниже). В этой форме задайте нужный вам период для отбора бумаг с эксдивидендной датой и вуаля. Перечень акций готов. Это бесплатно, но есть ограничение: такой список вы можете генерировать один раз в день. Обычно этого достаточно, но если вы хотите искать чаще, то открывайте премиум-аккаунт и будет вам счастье.

На приведенном скриншоте видно, что помимо эксдивидендной даты в результатах поиска приведены такие показатели акций, как дивидендный выход (Dividend Payout) и дивидендная доходность (Dividend Yield). Подробней о данных метриках я пишу в Азбуке инвестора здесь. Если что-то будет неясно, уточняйте в комментариях к посту.

Готовый список дивидендных акций

Но, как говорят в «Магазине на диване», это еще не все. Для лояльных читателей моего блога я настроила фильтр на сайте Finviz.com (как работать с данным ресурсом, я показываю здесь). Для того чтобы получить данный фильтр, откройте скрытый ниже контент.

Экс-дивиденды

Опубликовано 14.07.2021 · Обновлено 14.07.2021

Что такое Экс-дивиденды?

Ключевые моменты

Понимание экс-дивидендов

Экс-дата наступает раньше даты записи из-за способа расчета по сделкам с акциями. Когда происходит сделка, запись об этой транзакции не рассчитывается за один рабочий день. Это известно как расчет « Т + 1 ». Таким образом, если инвестор владел акцией в четверг, 7 апреля, но продал акцию в пятницу, 8 апреля, он все равно был бы рекордным акционером в понедельник, 11 апреля, поскольку сделка еще не завершилась. Однако, если бы инвестор продал акции в четверг, 7 апреля, сделка была бы завершена в пятницу, 8 апреля, то есть до рекордной даты понедельника, 11 апреля, и новый покупатель получил бы право на дивиденды.

Инвесторы должны купить акции, приносящие дивиденды, по крайней мере, за день до даты регистрации, поскольку сделки по сделкам рассчитываются за день. Если ваша инвестиционная стратегия ориентирована на доход, знание того, когда наступает экс-дата, поможет вам спланировать вход в сделку. Однако, поскольку цена акций падает примерно на то же значение дивидендов, покупка акций непосредственно перед экс-датой не должна приносить никакой прибыли. Точно так же инвесторы, покупающие на экс-дату или после получения «скидки» на дивиденды, они не получат.

Пример экс-дивидендов

Прочие соображения

В среднем можно ожидать, что акции упадут немного меньше, чем размер дивидендов. Учитывая, что цены на акции движутся ежедневно, колебания, вызванные небольшими дивидендами, может быть трудно обнаружить. Влияние более крупных дивидендных выплат на акции легче наблюдать.

Если компания выплачивает дивиденды акциями, а не наличными (или денежный дивиденд составляет 25% или более от стоимости акций), правила экс-дивидендной даты немного отличаются.В случае дивидендов по акциям или крупных денежных дивидендов дата экс-дивидендов устанавливается в первый рабочий день после выплаты дивидендов.1

Основные даты выплаты дивидендов

Дата экс-дивидендов окружена другими важными датами в процессе распределения дивидендов.

Дата экс-дивидендов

Опубликовано 28.06.2021 · Обновлено 28.06.2021

Что такое Дата экс-дивидендов?

Дата экс-дивидендов, или сокращенно экс-дата, – это один из четырех этапов, через которые проходят компании, выплачивая дивиденды своим акционерам. Дата экс-дивидендов важна, потому что она определяет, будет ли покупатель акций иметь право на получение предстоящих дивидендов.

Ключевые моменты

Понимание даты экс-дивидендов

Чтобы понять дату экс-дивидендов, нам нужно понять четыре этапа, через которые проходят компании, выплачивая дивиденды своим акционерам:

Важные даты выплаты дивидендов

Чтобы проиллюстрировать этот процесс, рассмотрим компанию, которая объявляет предстоящие дивиденды во вторник, 30 июля. Если рекордная дата – четверг, 8 августа, тогда экс-дивидендной датой будет вторник, 6 августа. В этом сценарии только акционеры, купившие свои акции в понедельник, 5 августа (или ранее), будут иметь право на получение дивидендов. Срок оплаты может варьироваться в зависимости от предпочтений компании; но, конечно, это всегда будет последнее из четырех свиданий.

Многие инвесторы хотят купить свои акции до даты выплаты дивидендов, чтобы убедиться, что они имеют право на получение предстоящих дивидендов. Однако, если вы обнаружите, что покупаете акции и понимаете, что пропустили дату экс-дивидендов, возможно, вы упустили не так много, как вы думали.

Причина этого в том, что цены на акции обычно падают на сумму дивидендов на дату экс-дивидендов. Это имеет смысл, потому что активы компании скоро уменьшатся на размер дивидендов.

Краткая справка

Поскольку акции обычно снижаются в цене в день выплаты дивидендов, вам не может быть хуже, если вы упустите шанс купить заранее.

пример

Например, если компания объявляет дивиденды, эквивалентные 2% от стоимости ее акций, ее акции обычно упадут на 2% в дату экс-дивидендов. Следовательно, если вы купили акции во время или вскоре после экс-дивидендной даты, вы, вероятно, получили «скидку» примерно в 2% по сравнению с ценой, которую вы заплатили бы незадолго до этого. Таким образом, вы можете оказаться не хуже, чем инвесторы, получившие дивиденды.

Что такое дивидендная отсечка и почему ее важно знать для получения дивидендов

Средняя дивидендная доходность российского рынка акций в последние годы держится в районе 7 – 8 %. Есть компании, которые выплачивают больше указанных цифр. Например, за 12 месяцев НЛМК дала 15,61 %, Северсталь – 13,09 %. Все это делает стратегию покупки бумаг под дивиденды очень привлекательной. За счет нее инвестор может настроить пассивный доход и зарабатывать больше, чем на депозитах. Но для начала новичкам стоит изучить важные понятия, которые напрямую влияют на возможность получения денег от эмитента. В статье разберем, что такое дивидендная отсечка простыми словами, где ее найти и зачем это надо делать.

Понятие дивидендной отсечки

Дивидендная отсечка или дата закрытия реестра – это конкретная дата в календаре, когда эмитент формирует список акционеров, имеющих право на получение дивидендов. Все, кто попадет в этот список (он называется реестр), получат деньги на счет. Кто не успеет это сделать, останется без выплат.

Отсюда вытекает важная задача инвестора – попасть в заветный список. Недостаточно просто купить акцию компании в любой момент времени и ждать денег. Необходимо стать владельцем ценной бумаги именно на дату отсечки, а ее легко можно пропустить из-за особенностей работы биржи. В статье мы как раз и разберем, как самостоятельно определить крайнюю дату для покупки акции или где посмотреть уже готовые данные.

Есть несколько важных дат, за которыми должен следить дивидендный инвестор:

Порядок расчета и выплаты дивидендов

Основным документом, где описываются порядок расчета и условия выплаты дивидендов, является дивидендная политика эмитента. Компания старается его придерживаться. Но иногда отклоняется от прописанных правил, если текущая ситуация складывается неблагоприятно для дальнейшего развития и выплата дивидендов может еще больше ее усугубить. Например, компании необходимо погасить долги или выплатить крупные штрафы, поэтому по итогам квартала она не выплатила дивиденды.

Рекомендую ознакомиться с дивидендной политикой перед покупкой акций в свой портфель и разобраться с тем, как компания рассчитывает выплачиваемые акционерам суммы. Эмитент публикует документ на своем официальном сайте. Его также можно найти на сайте Центра раскрытия корпоративной информации.

Несколько примеров дивидендных политик российских компаний с разными условиями расчета дивидендов:

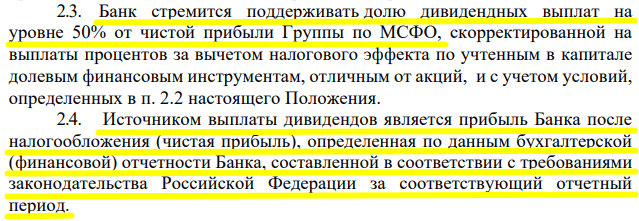

Выписка из дивидендной политики Сбербанка:

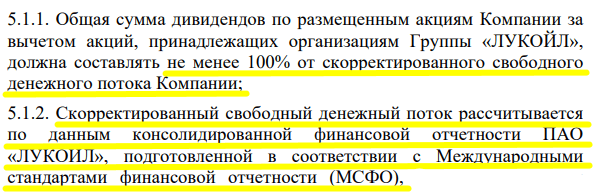

Выписка из дивидендной политики Лукойла:

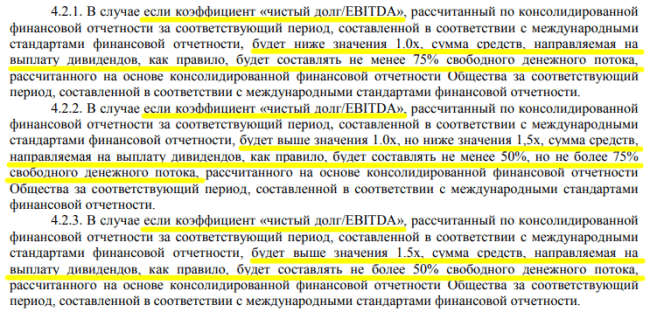

Выписка из дивидендной политики Фосагро:

На основе анализа дивидендных политик разных компаний можно выделить несколько вариантов баз для расчета дивидендов.

Прежде чем мы перейдем к алгоритму действий по покупке акций под дивиденды, разберем этапы расчета и выплаты денег эмитентом:

Этап 1 – совет директоров или наблюдательный совет рекомендует дату формирования списка лиц, которые могут претендовать на дивиденды, размер выплат.

Этап 2 – общее собрание акционеров рассматривает рекомендации совета директоров, либо утверждает их, либо нет.

Этап 3 – формируется список инвесторов, кто владеет ценными бумагами на обозначенную общим собранием акционеров дату. Именно они получат дивиденды. Дата закрытия реестра устанавливается через 10 – 20 дней с даты принятия решения общим собранием акционеров.

Этап 4 – в течение 10 дней после закрытия реестра дивиденды приходят на счета брокеров, в течение 25 дней акционеры получают их на свои брокерские или банковские счета.

Как купить акцию и получить дивиденды

Самым ответственным моментом для инвестора является 3-й из рассмотренных выше этапов. Нельзя пропустить дату закрытия реестра, иначе можно остаться с акциями, но без дивидендов. Чтобы точно получить деньги от эмитента, необходимо выполнить следующие действия:

Она публикуется на сайте эмитента, у агрегаторов (например, SmartLab), брокеров и аналитических компаний (например, УК Доход). День отсечки – всего лишь ориентир для дальнейших расчетов. Если вы купите акции в дату закрытия реестра, то останетесь без дивидендов.

На бирже акции торгуются в режиме Т+2. Он означает, что владельцем бумаг вы сможете стать только через 2 рабочих дня после совершения сделки. С особой осторожностью надо подходить к определению последней даты для покупки акций в праздничные и выходные дни. В расчет принимаются именно рабочие дни. Покажу на примерах:

Общее собрание акционеров Роснефти утвердило отсечку на 11.10.2021 (понедельник). Начинаем обратный отсчет. 9 октября (суббота) и 10 октября (воскресенье) отбрасываем – это выходные дни, когда биржа не работает. Получается, что два рабочих дня это 7 октября (четверг) и 8 октября (пятница). Следовательно, для попадания в реестр надо купить акции Роснефти до 7.10.2021.

Общее собрание акционеров Самолет утвердило закрытие реестра на 15.10.2021 (пятница). Два рабочих дня до этой даты – 13 октября (среда) и 14 октября (четверг). Следовательно, для попадания в реестр надо купить акции Самолета до 13.10.2021.

Никто не запрещает купить акции значительно раньше отсечки, не за 2 дня до нее, а за недели и месяцы. Именно так поступают долгосрочные инвесторы, которые не привязываются к конкретным датам и котировкам, а планомерно делают покупки в соответствии со своей стратегией.

Самостоятельно рассчитывать последний день для покупки акций не обязательно. Есть удобные дивидендные календари. Я пользуюсь таким на сайте smart-lab. В нем есть вся необходимая информация: период, за который будет выплата, размер дивиденда, доходность, дата отсечки и последняя дата для покупки:

Почему цена акции снижается после отсечки

После утверждения общим собранием акционеров (иногда раньше) размера дивидендов и даты закрытия реестра у большинства акций на бирже наблюдается дивидендный гэп. Это снижение котировок примерно на величину ожидаемых выплат.

Такая ситуация уравнивает тех, кто купил акции до отсечки с расчетом на дивиденды, и тех, кто купит позднее. Последние денег от эмитента не получат, поэтому могут рассчитывать на более низкую цену бумаги. Это не означает, что сниженная котировка будет держаться и радовать инвесторов сколь угодно долго. Наступает момент, когда гэп закрывается, т. е. цена возвращается к своему прежнему уровню.

Период времени до закрытия у всех компаний разный. Продолжительность зависит от многих факторов: ситуации в мировой и национальной экономиках, отрасли, самой компании и пр. У некоторых эмитентов гэп закрывается за несколько дней, у других за несколько месяцев, а у третьих его вообще может не быть.

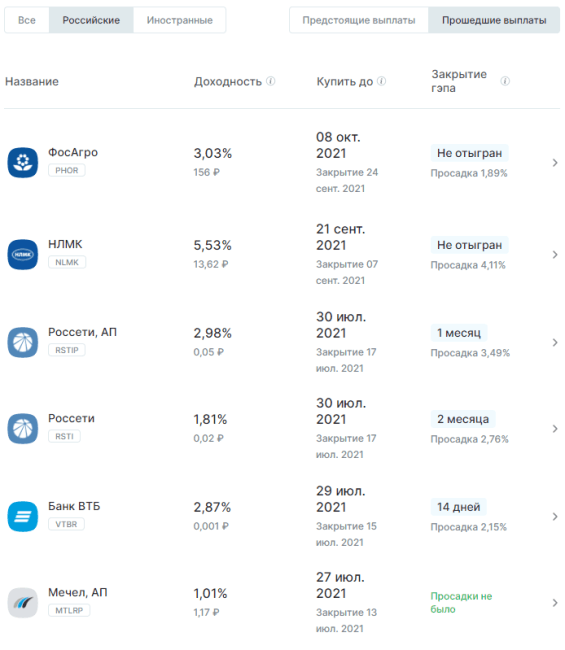

У брокера Открытие есть дивидендный календарь, в котором помимо дат отсечки и последнего дня покупки акций есть информация о сроках закрытия гэпа и проценте снижения котировок. Например, у Роснефти, Фосагро, Новатэка и Мечела вообще не было просадки. ВТБ закрыл гэп за 14 дней, АФК Система за 2 месяца.

Стратегии заработка на выплате дивидендов

Дивидендную стратегию используют не только долгосрочные инвесторы, но и трейдеры, которые зарабатывают на колебаниях котировок. Рассмотрим, как можно действовать, чтобы максимизировать свою доходность.

Долгосрочная стратегия “купи и держи”

На первый взгляд понятная и простая стратегия. Купили акцию, держим ее до конца жизни, получаем пассивный доход, а потом еще и детям оставляем в наследство. Но, на мой взгляд, это самый сложный вариант. Представляете, вы должны найти компанию, которая десятилетиями будет выплачивать своим акционерам деньги.

Некоторые советуют ориентироваться на дивидендных аристократов. Но, во-первых, разумно это только по американскому рынку, где есть компании, стабильно выплачивающие дивиденды по 25 и более лет. На российском рынке таких нет. Во-вторых, нельзя полагаться только на стабильность выплат. Получаемая сумма может быть ничтожно маленькой и не покроет даже инфляцию.

В идеале, выбирать такие компании в свой инвестиционный портфель, которые имеют перспективы роста, активно развиваются, плюсом еще и делятся частью своей прибыли с акционерами. А это уже требует со стороны инвестора проведения серьезной аналитической работы и пусть не частого, но регулярного пересмотра портфеля, чтобы отсеять бесперспективных эмитентов.

Мой совет – либо учитесь такую работу проводить, либо 100 раз подумайте выбирать дивидендную стратегию.

Покупка акций до дивидендной отсечки

Инвесторы следят за собраниями совета директоров и акционеров. Как только объявляется размер дивидендов, котировки начинают расти на возросшем спросе. Конечно, при условии, что сумма оправдала ожидания. Задача инвестора – купить акции в самом начале такого подъема. Не стоит это делать за несколько дней до отсечки, лучше сразу же в день объявления даты и суммы выплат.

Некоторые инвесторы покупают еще раньше. Они анализируют отчетность компании, по итогам которой совет директоров будет принимать решение о дивидендах. Самостоятельно рассчитывают размер выплат в соответствии с дивидендной политикой и высказываниями руководителей в СМИ. Но всегда надо помнить, что эмитент может вообще ничего не заплатить акционерам или снизить сумму.

Стратегия заключается в том, чтобы купить ценные бумаги до подорожания, а дальше по желанию:

Если же инвестор рассчитывает на дивиденды, но не намерен долго держать бумаги в своем портфеле, то продать акции после отсечки можно, но лучше не делать это сразу – возможен дивидендный гэп.

Покупка акций после дивидендной отсечки

Такую стратегию применяют инвесторы, кто хочет купить акции подешевле и не рассчитывают на текущие дивиденды. Суть в том, чтобы заработать на росте котировок после гэпа. Если компания перспективная, то стоимость акций будет расти и дальше.

Здесь нужно помнить, что гэп случается не у всех компаний, т. е. снижения котировок может и не быть. А если он случится, то потребуется терпение, потому что закрытие гэпа может наступить как через пару дней, так и через несколько месяцев. Достаточно посмотреть на таблицу, которую я приводила выше от брокера Открытие, чтобы убедиться, что никаких закономерностей здесь нет.

И без фундаментального анализа эмитента, общего состояния рынка и отрасли не обойтись. Рост рыночной стоимости акции возможен только у сильной, перспективной компании.

Заключение

Дивидендная отсечка – важное понятие как для долгосрочного инвестора, так и для трейдера. И тот, и другой хочет купить акцию дешевле. Первый стремится заработать на росте котировок и получении дивидендной доходности. Второго больше интересует заработок на изменении цены, поэтому он ловит малейшие колебания, чтобы не пропустить нужный момент входа в позицию и выхода из нее.

Надеюсь, что информация оказалась полезной. Теперь вы сможете правильно определить крайний день, когда лучше всего купить акции под дивиденды.

Что такое «Дата закрытия реестра» или «Дивидендная отсечка» у акций и как на этом заработать

Многие компании платят дивиденды своим акционерам раз в месяц, квартал, полугодие, год, или как получится. Дивиденды — это та часть прибыли, которую Совет Директоров решил вывести из компании в пользу акционеров. Кто-то выводит чисто символические 10% от прибыли, кто-то 50%, кто-то 100%, а кто-то даже еще больше. Как это возможно — расскажу как-нибудь в следующий раз, или, если кто-то знает, пишите в комментариях.

Например, компания получила 10 миллиардов рублей чистой прибыли, половину из которых руководство компании решило распределить на дивиденды. Между акционерами всего распределено, допустим, 100 миллионов акций, поэтому на каждую акцию придется по 100 рублей (10млрд/100млн). И это решение компания объявила, например, 1 февраля.

У вас, допустим, 5 штук акций, и вы рассчитываете получить 500 рублей. Но как понять, когда будет эта выплата и успеете ли вы докупить еще немного акций, чтобы получить больше дивидендов или наоборот, продать акции, потому что такие дивиденды вам не выгодны?

Вместе с решением о размере дивидендов объявляется еще одна дата, например, 20 мая. Однако, долго оттягивая с решением, вы можете тоже не успеть, думая, что у вас есть еще несколько дней: дело в том, что чтобы получить дивиденды, вы должны находиться в реестре акционеров. Дату закрытия реестра (дивидендной отсечки) как раз и объявляют вместе с размером дивидендов (20 мая). Но и это еще не всё — купив акции 19 мая вы не получите дивидендов из-за правила «Т+2».

Это правило означает, что, если вы хотите попасть в реестр акционеров, вы должны купить акцию за 2 рабочих дня до даты закрытия реестра. Вот пример:

Компания Северсталь выплатит своим акционерам 18,59 рублей на каждую акцию. Дата закрытия реестра 14 декабря. Давайте рассчитаем, в какой последний день мы можем приобрести акции, чтобы получить дивиденды:

Так как дата закрытия реестра 14 декабря, то от этого дня мы должны назад отсчитать 2 рабочих дня: 13 декабря, (12 и 11 пропускаются), 10 декабря. 10 декабря — последний день, когда вы можете попасть в реестр, чтобы получить выплату дивидендов. А фактически деньги придут на счет в течение примерно месяца.

То есть, если вы попали в реестр 10 числа, то 13 (в понедельник) вы уже можете продать все акции Северстали — дивиденды вы все равно получите. Но учитывайте дивидендный гэп.

Гэп — разрыв в цене между двумя соседними периодами. Дивидендный гэп возникает между днём дивидендной отсечки (Т+2) и следующим за ним рабочим днем. Вот, пример на графике акции той же Северстали:

Эллипсом я обвел дивидендные гэпы. Почему они возникают? Дело в том, что грубо говоря, ценность (не цена) одной акции до дивидендной отсечки составляет цена акции + дивиденд через несколько дней, а после отсечки — просто цена акции. Другими словами, человек, делая покупку до отсечки получает больше, чем человек, покупающий ее после. Поэтому и цена акции после отсечки падает мгновенно, примерно на размер дивиденда.

Вы можете заметить, что до отсечки за пару недель цена акции начинает опускаться — так происходит из-за тех, кто хочет заработать на дивидендах, не получая их. После объявления хорошего дивиденда акции компании начинают подрастать за счет тех, кто хочет дивиденды получить, но в этот момент покупают и те, кто зарабатывает на росте. После того, как цена акции подросла, они продают ее заранее до отсечки, фиксируя прибыль.

Такая стратегия действительно работает, но, чтобы заработать таким образом, надо обязательно следить за публикациями отчетов и назначении дивидендов, чтобы успевать покупать по более низким ценам, а также постоянно мониторить рынок, чтобы найти ту точку, на которой можно продать.

Обычно на хороших растущих бумагах дивидендные гэпы закрываются в течение пары недель или месяцев. Покупая акцию после дивидендной отсечки, такие инвесторы рассчитывают заработать на этом самом росте акции. Но, как видите на скриншоте выше, первый гэп закрылся спустя 2 месяца, а от второго цена спустя 3 месяца находится гораздо ниже.

Поэтому, такая стратегия работает, но на некоторых инструментах, в некоторых периоды и то не всегда.

Можно купить 100 акций, да еще и взяв плечо 1к10, тогда прибыль будет 80 000 рублей.

Кажется, что изъянов в этой логике нет, но, как всегда, дьявол кроется в деталях. Открывая позицию в шорт, вам брокер предоставляет в кредит чью-то настоящую акцию, которую вы и продаёте. Человек, у которого брокер взял акции в долг, рассчитывает получить свои дивиденды, но, так как в реестре на момент его закрытия его не будет, он их не получит, так как фактически шортист продал его акцию, а это значит, что шортист должен будет возместить ему размер дивиденда в полном объеме. Рассчитаем каком будет итог:

80 000 рублей заработал шортист.

10400 из них — налог на доход ФЛ (13%)

80 340 — дивиденды, которые он должен компенсировать тому, у кого взял акцию в долг,

+ комиссии за сделку, за плечи и т.д.

Итого чистый убыток 10 740 рубля при планах заработать 80 000.

Еще следует учесть, что дивидендные гэпы чаще всего перекрываются ростом в течение нескольких недель-месяца, ждать «отыгрыша» не выгодно.

Не шортите дивидендные гэпы!

И, как обычно, если вам было интерено, можете подписаться на мой канал в Телеграме, там еще больше полезной информации.