Как подготовиться к инфляции план

Как нас касается инфляция

И какие инструменты защиты от инфляции есть на Московской бирже

На бытовом уровне мы понимаем, что «инфляция» — это когда всё дорожает.

Сегодня я расскажу, что конкретно скрывается за этим термином, как инфляция влияет на сохранность сбережений, что такое реальная доходность. Еще расскажу про государственные облигации с защитой от инфляции.

Что за инфляция

Инфляция бывает монетарная и ценовая. Монетарная — это когда в экономике становится больше денег. Это забота Центрального банка, нас она не касается. Нас интересует только ценовая инфляция.

Ценовая инфляция проявляется в том, что на сто рублей сегодня можно купить больше товаров и услуг, чем на те же сто рублей через год.

Допустим, на дворе 2014 год. Я захожу в магазин, чтобы купить мою любимую замороженную пиццу «Ристоранте». Она стоит 112 рублей. Вдруг меня пронзает мысль: «Надо позаботиться о будущем! Пусть мне будет что есть через три года!» И вместо пиццы я откладываю 112 рублей во вклад на три года. Я уверен, что через три года я сниму эти деньги, пойду в магазин и куплю эту пиццу и еще баночку газировки.

Проходит три года. Проценты капают. Я снимаю со счета 145 рублей, иду в магазин, а пицца стоит уже 264 рубля. Я уже не могу ее купить на свои сбережения. Ценовая инфляция сожрала мою пиццу и выпила баночку газировки.

Пицца — это пример того, как из-за ценовой инфляции можно со временем потерять возможность купить тот же товар, который вы могли купить раньше.

Индекс потребительских цен

Судить об инфляции по одному продукту неправильно, поэтому официальная инфляция рассчитывается по большому набору товаров и услуг. Этот набор и методика расчетов называются индексом потребительских цен — CPI.

Индекс потребительских цен выражается в процентах и показывает изменение за некоторый период цены потребительской корзины — набора товаров и услуг, потребляемого средним домохозяйством. Рассчитывается Росстатом.

Грубо говоря, Росстат идет на рынок и покупает полную корзину определенных товаров. Эта корзина стоит 100 условных рублей. Ровно через год Росстат снова идет на тот же рынок и покупает ту же корзину товаров. Но теперь она стоит не 100, а 110 условных рублей. Это значит, что цена на корзину товаров выросла на 10%. Ценовая инфляция за год — 10%.

Конечно, корзина стоит не 100 рублей, а гораздо больше, но абсолютная стоимость не важна. Важно, как стоимость изменилась в процентах за какой-то период: месяц, год.

Например, значение индекса за 2016 год составило 105,39. Это значит, что инфляция за год составила 5,39%. То есть цена набора определенных товаров и услуг за год выросла на 5,39%.

Для расчета индекса потребительских цен Росстат отслеживает цены по огромному количеству товаров и услуг, включая красную икру, набор фломастеров, рубероид и рытье могилы ручным способом на родственном месте захоронения.

Категории с наибольшим весом в корзине Росстата

| Мясопродукты | 9,56% |

| Жилищно-коммунальные услуги | 8,62% |

| Легковые автомобили | 6,77% |

| Одежда и белье | 4,99% |

| Алкогольные напитки | 4,73% |

Набор товаров и услуг, по которому рассчитывается индекс, называется «потребительской корзиной» и описан в структуре потребительских расходов домохозяйств на сайте Росстата.

Структура потребительских расходов населения, РосстатXLS, 0,29 МБ

У каждого — своя инфляция

По оценкам Росстата, среднегодовой темп роста потребительских цен с 2014 по 2016 год составил 9,83%. Но у моей пиццы этот показатель составил 33%. Цифры явно не совпадают.

Можно сказать, что инфляция индивидуальна и зависит от того, какие продукты и услуги мы покупаем. Официальный уровень инфляции — это средняя температура по больнице, включая морг. Она отражает вашу личную ситуацию настолько, насколько вы близки к среднему россиянину.

Реальная доходность

Понятно, что никто не хочет отдавать свои сбережения инфляции. Сбережения надо защищать.

Самый простой способ защитить сбережения от инфляции — банковские вклады. Мы даем банку деньги на определенный срок, а банк возвращает их с процентами. Но если сумма на счете увеличилась, это еще не значит, что мы заработали.

Если инфляция оказывается выше процентной ставки по вкладу, то даже при увеличении суммы на счете мы теряем деньги, потому что их покупательная способность снижается еще сильнее. Если инфляция ниже ставки по вкладу, то мы зарабатываем. Доходность с поправкой на инфляцию называется реальной доходностью.

Банковский вклад — самый простой способ защитить деньги от инфляции

Например, мы открыли банковский вклад с эффективной ставкой 10%. Инфляция за год составила 5,39%. Реальная доходность нашего вклада составила 4,61%.

Если реальная доходность отрицательная, мы теряем деньги. Если положительная — зарабатываем. Если инфляция индивидуальна, то чем больше наше отклонение от среднего россиянина, тем труднее нам понять, какова реальная доходность наших сбережений и инвестиций.

Облигации Минфина с защитой от инфляции

Один из экзотических инструментов для защиты сбережений от инфляции — это облигации Минфина с индексируемым номиналом (ОФЗ-ИН).

Когда я в прошлый раз рассказывал про государственные облигации (ОФЗ), то речь шла про облигации с фиксированными номиналом и купоном. Номинал одной облигации был 1000 рублей — именно эту сумму Минфин возвращал нам в срок погашения. И всё время от покупки до погашения мы получали купонные платежи в виде фиксированного процента от тела долга, то есть от 1000 рублей. При фиксированном купоне и номинале облигация похожа на обычный банковский вклад.

Главная особенность ОФЗ-ИН заключается в индексации номинала облигации на индекс потребительских цен Росстата (CPI), то есть на инфляцию. Это как с индексацией зарплат бюджетников: инфляция за год составила 5,39%, значит, проиндексированная 1000 рублей номинала ОФЗ-ИН превращается в 1053,9 рубля.

В срок погашения ОФЗ-ИН Минфин вернет уже не 1000 рублей, а всю проиндексированную на инфляцию сумму (но не менее 1000, даже если инфляция будет отрицательной). То есть всё время до погашения наш заем Минфину будет сохранять свою покупательную способность, потому что будет увеличиваться на уровень потребительской инфляции.

Насколько мне известно, сейчас в обращении есть один выпуск с индексируемым номиналом — это ОФЗ 52001 (RU000A0JVMH1). Индексация номинала по этому выпуску проводится ежедневно, но с трехмесячной задержкой — это значит, что сейчас, в марте, идет индексация за декабрь. Ставка купона по этому выпуску установлена на уровне 2,5%.

Ставка в 2,5% — это почти в 3—4 раза ниже, чем у обычных, неиндексируемых выпусков. Но дело в том, что индексация номинала уже сохраняет покупательную способность тела долга и ее не требуется сохранять за счет получения процентов. А купон платится как процент с проиндексированного номинала. Поэтому всё, что мы получим в виде купона в 2,5%, — это реальная доходность выше инфляции.

Вот как сам Минфин оценивает доходность ОФЗ-ИН в сравнении с обычными ОФЗ (заметьте, что в сравнении для ОФЗ-ИН используется доходность 2,0%, в то время как у выпуска ОФЗ 52001 она еще выше — 2,5%):

Нет повода для печали

Может показаться, что всё тлен: инфляция сжирает деньги, ОФЗ дают мизерную доходность, хочется лечь ровно в банковскую ячейку и заснуть летаргическим сном.

Но если разобраться, всё не так плохо.

Человек с годами тоже не стоит на месте: мы развиваемся, набираемся опыта, создаем новые технологии, удешевляем производство. Сейчас мы за те же деньги можем купить больше гигабайт, гигагерц и килокалорий, чем 20 лет назад.

Мы живем дольше, наши дома теплее, а пенициллин нажористее, чем сто лет назад. Тойота запустила серийное производство машин на водороде. В целом жить стало лучше. Инфляция — не самое страшное, что происходит в мире.

Инфляция — не самое страшное, что происходит в мире

Всё, что мы можем сделать, — это диверсифицировать инвестиционные риски, создавать добавочную ценность и способствовать прогрессу. Так мы обгоним инфляцию, еще и на пиццу хватит.

Как подготовиться к финансовому кризису: 4 урока, которые можно извлечь из пандемии

Без особых финансовых проблем пандемию смогли пережить те, кто имели накопления и востребованные профессии. Американские финансовые эксперты рассказали журналу U.S. News, как можно подготовиться к следующему кризису и какие финансовые уроки каждый из нас должен вынести за прошлый год.

1. Пересмотрите свой финансовый план и оцените риски

Чтобы подготовиться к следующему кризису, сначала оцените, как изменилось ваше финансовое положение и планы из-за пандемии. Если у вас до сих пор нет финансового плана, то нужно его создать.

Для начала нужно понять, где вы сейчас находитесь — как изменился ваш бюджет за прошедший год, требовалось ли вам брать деньги из «подушки безопасности», говорит старший аналитик консалтинговой компании Aline Wealth Брайан О’Лири. Проанализируйте, какие инструменты вам помогли пережить локдауны. После этого поставьте финансовые цели на будущее, советует эксперт.

При этом востребованным во время пандемии специалистам, у которых не было трудностей во время кризиса, всё равно не стоит расслабляться, считает Брайан О’Лири. Им тоже стоит подумать, что они будут делать, если финансовые трудности коснутся их в будущем.

По словам аналитика, частью любого финансового плана должно быть понимание, что всё неизбежно может пойти не так.

2. Создайте «подушку безопасности»

Пандемия должна стать уроком для всех, кто не делал сбережений в прошлом. Без финансовой «подушки безопасности» люди испытывали проблемы, а те, у кого она была — смогли с наименьшими потерями пережить кризис.

Сейчас многим по-прежнему непросто откладывать деньги, но всё равно это нужно делать. Менеджер по работе с членами кредитного союза Navy Federal Credit Union Энн Мари Фердинандо советует открыть сберегательный счёт, чтобы использовать его в качестве резервного фонда. Важно, чтобы это был отдельный счёт, деньги с которого будут тратиться только в исключительных случаях. Потом нужно установить традицию регулярно пополнять этот счёт. Без этого невозможно строить хоть какие-то планы на будущее.

Оптимальный размер подушки безопасности составляет 3–6 ваших зарплат. Но можно ориентироваться на сумму своих ежемесячных расходов. Резерва должно хватить на 3–6 месяцев жизни в случае потери работы или болезни, например. Подушка должна храниться на вкладе или накопительном счёте, её нельзя инвестировать.

Найти накопительный счёт с большим процентом на остаток

3. Продолжайте экономить

Многие люди стали экономить во время пандемии. Эксперты считают, что и сейчас не стоит отказываться от такой привычки, чтобы подготовиться к следующим кризисам. Так, по словам управляющего директора Goldman Sachs Элизабет Джоб Козак, нужно планировать бюджет и тщательно следить за своими расходами. Это простое правило поможет избежать проблем в будущем.

Брайан О’Лири добавляет, что можно договориться о том, кто именно в семье будет контролировать расходы и следить за их снижением.

4 банальных, но рабочих совета по экономии:

Вот как ещё можно сэкономить в:

4. Диверсифицируйте вложения

Во время пандемии кто-то оформлял ипотеку, потребительские кредиты или кредиты на образование, а кто-то инвестировал деньги в акции. И, по словам Брайана О’Лири, многие из наших финансовых сделок могли быть успешными, что могло создать ложное чувство уверенности в своих инвестиционных способностях. Эксперт напоминает, что, несмотря на это, риски всегда существуют, поэтому их нужно учитывать в будущем.

При этом самый большой риск — это полный отказ от инвестирования. В таком случае накопления будут «съедаться» инфляцией. Для снижения рисков все вложения должны быть диверсифицированы, заключает аналитик.

Как составить диверсифицированный портфель

«Не пытайтесь вложить 100% в одну акцию/облигацию/объект недвижимости, так как это высокие риски. Крайне опасно иметь более 15% всего портфеля в акциях/облигациях одной компании или в одном объекте недвижимости. Ещё лучше — если у вас на одну отрасль в портфеле не более 15%. А ещё лучше — в инструментах одной страны не более 15% (то есть, скажем, в акциях и облигациях российских компаний — не более 15%, в американских — не более 15% и т. д.), — рассказывает независимый финансовый советник Наталья Смирнова в своей книге «Деньговодство». — На российском рынке есть способы инвестировать в акции разных стран от нескольких тысяч рублей — это биржевые фонды».

Как защитить свои сбережения от инфляции

Инвестиционная деятельность всегда сопровождается рисками разных видов, но особенно это актуально в периоды кризисов. Большую опасность для владельцев капитала представляет инфляция. Поэтому для сохранности средств необходимо учитывать не только доходность инвестиций, но и уровень обесценивания денег. Важно научиться действовать таким образом, чтобы снизить негативное влияние инфляции.

Центральные банки государств устанавливают учетную ставку по кредитам для всех финансовых учреждений страны. Она всегда ниже, чем показатель инфляции. Если учетная ставка выше, это свидетельствует о политике, проводимой центральным банком с целью недопущения обесцененных денег в экономику.

Уровень инфляции зависит и от многих экономических факторов. Например, несоответствия спроса и предложения на товары. Если производство неспособно обеспечить потребности покупателей, происходит резкий рост цен.

Нормальной считается инфляция в пределах 10 %. В России, по состоянию на конец III квартала 2020 года, по официальным данным она составила 2,87 %. На конец года, по прогнозам, этот показатель может вырасти до 3,8 %.

Учитывая многообразие вариантов проявления инфляции, инвестору необходимо научиться ориентироваться в данных условиях. Важно правильно выбрать активы для вложений, принимая во внимание рост или падение уровня покупательной способности денег. Но при этом следует помнить, что универсальных способов избежать негативного влияния данного экономического фактора не существует.

Внимание! Хранение сбережений дома в виде наличных средств неизменно приведет к финансовым потерям. Поэтому, чтобы уберечь накопления от воздействия инфляции, рекомендуется инвестировать капитал таким способом, чтобы он работал и приносил доход.

Банковские вклады

Способ хранения сбережений в банках относится к консервативным методам и пользуется популярностью у граждан, но при этом его нельзя назвать самым выгодным. Если раньше было достаточно выбрать предложение с наибольшими процентными ставками по депозиту, то сегодня, когда финансовые учреждения в условиях нестабильной экономики ежедневно рискуют утратить лицензию, важную роль играет надежность банка.

Вклады граждан защищены специальной программой страхования. С первого взгляда кажется, что клиент ничего не теряет, даже если банк будет признан неплатежеспособным. Но следует помнить, что страхованию подлежит только сумма вклада без учета процентов. Таким образом, защитить накопления от инфляции в данном случае не удастся.

Внимание! Рекомендуется открывать вклады с капитализацией процентов. Если суммы дохода будут ежемесячно или ежеквартально зачисляться на депозитный счет, они попадут под действие программы страхования.

Важно также учитывать, что из-за своего небольшого размера ставки по вкладам на сегодня уступают инфляции в среднем 0,5–1 % в год. Поэтому вероятно, что инвестор все же понесет небольшие финансовые потери.

Иностранная валюта

Популярным способом хранения сбережений у россиян является перевод наличных из национальной валюты в иностранную, а именно в доллары и евро. Но при этом многие владельцы капитала не учитывают, что и в других странах тоже есть инфляция. Например, в США она достигает в среднем 2 % в год. Поэтому спасти средства от инфляции в этом случае удастся лишь частично.

Внимание! Важное значение имеет период, когда приобретается иностранная валюта. Если в этот момент ее курс находится на пике своего роста, существует риск финансовых потерь за счет дальнейшего укрепления рубля. Поэтому покупка доллара или евро дает наибольший результат в долгосрочной перспективе. Это же касается и валютных банковских вкладов.

Недвижимость

Это консервативный способ инвестирования, который требует наличия большого капитала. Согласно мировой статистике, показатель роста цен на недвижимость приблизительно равен уровню инфляции с погрешностью 1–2 %. При этом следует учитывать регулярное повышение стоимости услуг ЖКХ.

Внимание! Повысить уровень доходности инвестиций в недвижимость можно с помощью сдачи помещения в аренду.

Драгоценные металлы

Драгоценные металлы, например, золото, являются материальной ценностью, а значит, должны прибавлять в цене одновременно с ростом инфляции. Особенно они дорожают в периоды кризисов. На мировом рынке золото котируется в долларах, и во время ослабления национальной валюты стоимость драгоценного металла в рублях растет.

Но цены на данный инвестиционный инструмент подвержены колебаниям. С учетом комиссий и налогов иногда существует риск понести убытки.

Облигации

Самым простым способом защиты средств от воздействия инфляции является приобретение облигаций с индексируемым номиналом. Доход от инвестиций в ценные бумаги данного типа всегда будет выше уровня обесценивания денег на 2,5 %. Как правильно купить облигации, мы уже рассказывали.

Если приобрести такие же облигации в долларах, доходность составит 3–5 % годовых в иностранной валюте.

Внимание! Облигации можно рассматривать в качестве оптимального варианта для защиты капитала от влияния инфляции. Такие инвестиции одинаково эффективны как в долгосрочном, так и в краткосрочном периоде.

Акции

Приобретая акции, инвестор становится владельцем доли в бизнесе компании с правом на получение доходов в виде дивидендов. Размер и периодичность выплат зависят от уровня прибыли эмитента и его дивидендной политики. Иногда доходность акций может составлять более 10 %.

Внимание! В периоды инфляции происходит рост не только товаров, но и активов фондового рынка. Но иногда, наоборот, случается резкое падение котировок акций. Поэтому для снижения рисков следует диверсифицировать инвестиционный портфель, приобретая ценные бумаги надежных эмитентов разных секторов экономики.

ИИС + ОФЗ

Приобретая ОФЗ через ИИС, инвестор получает двойную выгоду: доход в виде купона, средний размер которого составляет 8 %, и налоговый вычет по ставке 13 % от суммы внесенных средств за год. Итоговая годовая прибыль может составить 21 %.

Минусом данной комбинации является необходимость инвестировать капитал не менее чем на 3 года. В противном случае, теряется право на получение налогового вычета.

Внимание! Покупка ОФЗ через ИИС позволяет не только уберечь средства от обесценивания, но и получить хороший доход с минимальными рисками.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

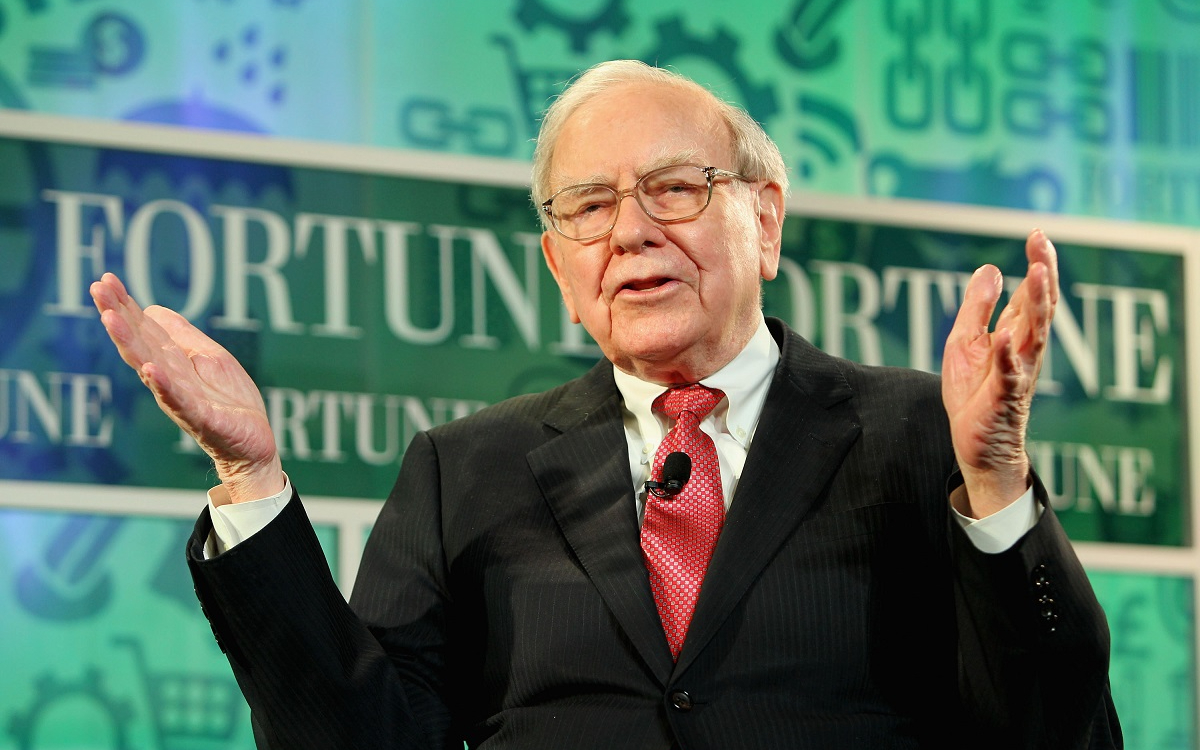

Инфляция бьет рекорды. Как рекомендует от нее защищаться Баффет

Ускоряющаяся инфляция оказывает все большее влияние на мировую экономику и финансовые рынки. В ноябре инфляция в США достигла 6,8%, что стало максимальным значением за последние 39 лет. Основной вклад в ее ускорение внесли растущие цены на энергоносители из-за дефицита предложения и кризиса на этом рынке. За ними следовали цены на новые и подержанные автомобили, на производство которых продолжает давить нехватка чипов, отмечают аналитики «ВТБ Капитал».

Инфляция растет из-за сбоев в цепочках поставок в пандемию и одновременного увеличения потребления, считают эксперты. «Это был шок спроса. По сути, этот инфляционный импульс вызвали американские потребители, просто покупая больше товаров, чем может произвести мировая экономика», — говорит главный финансовый экономист Jefferies Анета Марковска.

Темпы инфляции вызывают беспокойство американских регуляторов — на заключительном в 2021 году заседании ФРС было объявлено, что программу стимулирования экономики будут сворачивать быстрее. Медианный прогноз руководителей ФРС предполагает три повышения ставки в следующем году.

В России по итогам ноября инфляция достигла 8,4% год к году, что стало максимальным значением с января 2016 года. По мнению первого вице-премьера Андрея Белоусова, сейчас мир переживает вторую «инфляционную волну», а в 2022 году нас ожидает третья, которая будет связана с ростом цен на продукты питания.

Как советует защищаться от инфляции Уоррен Баффет

«Этот ленточный червь [инфляция] потребляет свой ежедневный «рацион» из инвестиционных долларов, независимо от здоровья организма-хозяина. Независимо от уровня прибыли компании ей приходится тратить больше на дебиторскую задолженность, сырье и основные средства, чтобы просто быть на уровне предыдущего года», — говорит инвестор. По его словам, высокая инфляция выступает своего рода «налогом на капитал», который затрудняет корпоративные инвестиции.

Инфляция негативно влияет на инвесторов, сокращая их покупательную способность, а компании она заставляет тратить больше средств на поддержание бизнеса, говорит Баффет.

В то же время глава Berkshire Hathaway уверен, что есть отрасли, которые лучше всего защищают активы инвестора в период высокой инфляции. По мнению Баффета, в период сильного роста цен лучше владеть бизнесами, которые не требуют постоянного реинвестирования. Такие компании становятся все дороже по мере падения доллара.

«Лучшие компании во время инфляции — это предприятия, которые вы однажды покупаете, и потом они не требуют дополнительных вложений», — отметил Баффет, добавляя, что «любой бизнес, нуждающийся в крупных капиталовложениях, как правило, оказывается слабым в период высокой инфляции, и это плохой бизнес в любое другое время».

В качестве примера компаний-«победителей» при высокой инфляции он называет игроков на рынке недвижимости и бизнесы с сильным брендом — к примеру, производителя сладостей See’s Candy, которой он владеет с 1972 года, а также Coca-Cola. По его мнению, такие бизнесы могут поднимать цены, не боясь снижения объемов заказов, и в то же время не требуют большого капитала для роста.

В то же время компании, связанные с коммунальными услугами или железными дорогами, будут не лучшим образом чувствовать себя в период высокой инфляции, уверен Баффет.

Вот какие компании подходят под мнение Уоррена Баффета об инвестициях при ускоряющейся инфляции:

D.R.Horton

Coca-Cola

На рост выручки повлияли открытия заведений общепита, театров и стадионов по всему миру, посетители которых покупают продукцию Coca-Cola.

Рост цен и спроса позволил компании повысить прогноз по прибыли. По данным Coca-Cola, годовая скорректированная прибыль на акцию вырастет на 15–17% по сравнению с предыдущим прогнозом роста на 13–15%.

«Многие вещи, которые Coca-Cola сделала с точки зрения операционной деятельности, например сокращение количества продукции и сосредоточение на быстрорастущих товарах, должно помочь смягчить инфляцию затрат», — говорит аналитик Edward Jones Джон Бойлан.

McDonald’s

Показатели McDonald’s растут с учетом того, что компании пришлось поднять цены на 6%, чтобы компенсировать рост затрат на рабочую силу и продукты.

McDonald’s улучшает результаты за счет цифровизации бизнеса — развития системы доставки, нововведений в меню, новых программ лояльности. Аналитики J.P. Morgan выбрали McDonald’s в качестве одной из перспективных быстрорастущих и стоимостных акций на 2022 год.

Компания будет защищена от инфляции, поскольку более 93% ее заведений по всему миру это франшизы и McDonald’s получает сборы от арендной платы и в виде роялти от своих франчайзи, считают аналитик инвестбанка.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»