Как повысить свою пенсию пенсионеру

7 идей, как улучшить пенсионную систему

Предложения читателей Т—Ж

На прошлой неделе проект пенсионной реформы был принят окончательно. Мы уже разбирали его подробно и предложили читателям подумать, что можно улучшить.

Позволить управлять пенсионными накоплениями самостоятельно, отменить пенсии вообще и уволить всех нынешних пенсионеров, дав им при этом льготы на организацию собственного бизнеса, — для материала мы собрали идеи наших читателей разной степени радикальности.

Сейчас работодатель платит 22% в ПФР. Из них 16% — на страховую часть, в общий котел. 6% — в накопительную индивидуальную часть. Так почему же не помещать сейчас 6% на индивидуальные счета? К примеру, теперь мы будем выходить на пенсию в 65 лет. Что, если разработать программу реформы на 47 лет (65 − 18 = 47)? И на этот период предусмотреть плавный переход. Цель: через 47 лет индивидуальная накопительная часть должна составить 16% отчислений, а общий котел — 6%. Страховые выплаты через 70 лет оставить только для незащищенных слоев общества: люди с инвалидностью, сироты.

С государства в таком случае упадет огромный груз. Так как в будущем каждый работающий человек будет сам обеспечивать себя пенсией. И не будет тогда никакого недовольства в обществе. Все будет прозрачно. Если люди будут уверены в том, что они получат свою накопительную часть, — общество станет менее шатким. Сейчас у меня нет уверенности в том, что я в старости получу свои 6%.

К тому же не будет необходимости содержать такое количество чиновников. Пришел в банк, попросил выписку. Тебе показали, сколько ты будешь получать в старости. Не понравилась сумма — докладывай сам.

Каждый человек сам копит себе на пенсию и определяет, в каком банке он это делает (естественно, допускаются только о-о-очень крупные российские банки). Состояние счета он может проверять хоть каждый час, а вот получить доступ к этим деньгам может только при достижении пенсионного возраста, причем размер выплат (и, соответственно, их количество) определяет тоже сам.

Эти деньги не просто лежат в банке и сгорают от инфляции — выбранный банк может их использовать, но только для кредитования (и только российского малого и среднего бизнеса под рациональный, не драконовский процент). Это будет наилучшей поддержкой бизнеса, нежели та, что оказывают сейчас. «Газпром», «Роснефть», РЖД и прочие крупные госкомпании к этим деньгам не подпускать на расстояние пушечного выстрела. А лучше даже обязать их платить надбавку к пенсии своим сотрудникам за выслугу лет.

Параллельно со этим всем — бороться с зарплатой в конвертах. Хотя здесь уже сами люди начнут понимать, какое это зло, и будут требовать белую зарплату. А еще эти деньги должны наследоваться членами семьи будущего пенсионера в случае, если он так и не выйдет на пенсию или не успеет получить все деньги со своего счета.

Самое логичное — это позволить людям самим выбирать, куда именно перечислять свои пенсионные накопления. Причем с возможностью распоряжаться этими накоплениями в течение всего периода до выхода на пенсию. Но не тратить их, а обменивать на акции таких компаний, как «Роснефть», «Газпром» и так далее. Лично я бы с радостью перечислял их в банк на обычный вклад под 5—6% годовых.

При этом ПФР показывает доходность около 2% годовых. Пусть так. Но откуда вообще доходность у ПФР? У них есть специальный инвестиционный департамент? Тогда почему они так бестолково работают? Или наши деньги на самом деле банально хранятся на банковском вкладе под 6% годовых, только об этом умалчивают?

Я недавно подсчитал, что если перечислять 10 400 рублей (это при зарплате 47 000) на вклад с капитализацией в течение 40 лет под 6% годовых, то к выходу на пенсию на счету будет космическая сумма, около 30 миллионов рублей. Ее даже снимать будет не обязательно. С такой суммой можно жить на проценты и ни в чем себе не отказывать.

Таким образом, мы убиваем двух зайцев одним выстрелом: обеспечиваем пенсионерам безбедную старость и освобождаем несчастное государство от субсидирования части пенсионных выплат.

Насколько мне известно, в Австралии пенсионеры прекрасно живут, и именно идеи австралийской пенсионной системы я предлагаю взять. Вот предложение: всем работающим гражданам выплачивается зарплата в полном объеме, вместе с 22% — эта сумма не переводится в пенсионный фонд. На первой работе человек открывает пенсионный счет и выбирает индивидуальный пенсионный план. В целом должна быть диверсификация всех отчислений в различные финансовые инструменты: золото, облигации, ОФЗ, валюта, акции, перспективные стабильные криптовалюты. Потом 22% от зарплаты работодатель переводит на этот счет автоматически, гражданин по своему усмотрению может добавлять к этой сумме часть зарплаты (вплоть до 50%).

Так сформируется личная ответственность гражданина за свою пенсию, свое будущее и сбережения. Практика развитых стран показала, что это работает на благо пенсионеров.

Кстати, при такой схеме никакой нагрузки на бюджет нет. Сроки выхода на пенсию при этой схеме необходимо также установить на уровне развитых стран при условии повышения продолжительности жизни до уровня этих стран.

Вам могут недоплачивать. 10 абсолютно законных способов увеличить пенсию, о которых знают не все

В России полностью довольны своими пенсиями разве что бывшие депутаты Госдумы и губернаторы. Остальные получают в среднем 15 тысяч рублей в месяц, а по факту огромное количество российских пенсионеров живут на прожиточный минимум в 9-10 тысяч рублей. Но пенсионное законодательство содержит несколько норм, которые позволяют увеличить сумму пенсии, и практически для каждого пенсионера найдется своя возможность. Мы собрали 10 способов увеличить пенсию, о которых кто-то может не знать.

Проверить свой стаж

Пенсия складывается из двух частей – стоимости индивидуальных пенсионных коэффициентов (баллов) и фиксированной выплаты. Обе эти части иногда можно увеличить – а сейчас поговорим о баллах. Это такие условные единицы, в которые пересчитываются все сделанные работником взносы на пенсионное обеспечение. С 2002 года все взносы учитываются в единой системе персонифицированного учета, и там «потерять» стаж сложно. Чего не сказать о периодах до 2001 года включительно.

Трудовой стаж, который у пенсионера накопился до 2002 года, тоже может влиять на сумму пенсии – через стажевый коэффициент. Влияет он, когда стаж по состоянию на 31 декабря 2001 года был больше 25 лет для мужчин и 20 лет для женщин – тогда каждый дополнительный год увеличивает сумму расчетной пенсии, которая увеличивает пенсионный капитал, который, в свою очередь, затем пересчитывается снова в пенсию и в баллы.

При оформлении пенсии сотрудник Пенсионного фонда собирает информацию о стаже из нескольких источников:

И бывает так, что при подаче заявления человек подает все имеющиеся документы, а какой-то из них не приняли в расчет – хотя в нем может быть стажа лет на 10.

Проверить все это очень просто: нужно авторизоваться на Госуслугах, потом зайти в личный кабинет на сайте Пенсионного фонда и заказать там справку о назначенных пенсиях и социальных выплатах. В этой справке и будут указаны все засчитанные периоды работы – и будет достаточно сопоставить их с трудовой книжкой. Если что-то потерялось, то можно смело идти на прием в клиентскую службу ПФ и узнавать, почему. Возможно, это тот самый случай, когда придется искать свидетелей – но ради пенсии это стоит сделать.

Выбрать другой период до 2002 года

При расчете пенсии за периоды по 2001 год ключевой показатель – размер зарплаты будущего пенсионера. Но подтвердить его не так просто: если стаж до 2002 года подтверждается трудовой книжкой, справкой с места работы или архива, или же свидетельскими показаниями, то уровень зарплаты – только справкой. Еще одна проблема – справка должна включать в себя данные о зарплате за 60 месяцев непрерывного стажа, что тоже есть не у всех.

Дальше расчет идет по одному из двух вариантов:

У большинства пенсионеров более выгодным оказывается первый вариант, так как там нет ограничения на максимальную сумму пенсии. Но здесь может быть другая проблема – если запросить справку о зарплате за не самый оптимальный период, пенсия окажется меньше, чем могла бы быть.

Каждый пенсионер, вероятно, помнит, сколько примерно зарабатывал в те годы, а данные о средней зарплате по стране можно найти на многих ресурсах, в том числе и на сайте Пенсионного фонда. Достаточно хотя бы примерно сопоставить свой заработок со средней зарплатой по стране и понять – правильный ли выбран период. Например, нет смысла выбирать просто период с самой высокой зарплатой – средний заработок в СССР за последнее десятилетие вырос со 174 до 303 рублей, и соотношение могло измениться в меньшую сторону.

При желании можно найти в интернете таблицы со средней зарплатой в СССР и России по годам и примерно сопоставить с ней свою зарплату (если пенсионер еще помнит, сколько получал тогда). Даже если в архивах не сохранились данные о зарплате, иногда их можно восстановить через суд, используя косвенные доказательства. Например, одна женщина смогла восстановить средний заработок с помощью партийного билета, куда вносились все сделанные ею взносы (в процентах от заработка).

Правда, тем, кто получал намного больше средней зарплаты, большого смысла в этом нет – все равно соотношение не может быть больше, чем 1,2 (за несколькими исключениями).

Еще один вариант – взять справку о зарплате с 2000 по 2001 год – это подойдет, если у пенсионера не было непрерывного периода в 60 месяцев до начала 2000-х годов.

Найти нестраховые периоды

В расчет пенсии могут включаться не только периоды занятости – законодательство допускает так называемые нестраховые периоды, которые могут включаться в стаж и даже давать право на доплаты. Таких периодов есть несколько:

Нестраховые периоды начали давать пенсионные баллы только недавно – с 2015 года, когда Россия перешла на нынешнюю пенсионную систему. Поэтому все, кто выходил на пенсию до этого, должны проверить, нет ли у них дополнительных возможностей увеличить пенсию. Например, если при выходе на пенсию в Пенсионный фонд не попали документы на детей (свидетельства о рождении), их можно донести отдельно – это увеличит пенсию.

Вообще же нестраховых периодов больше – туда входят, например, периоды получения пособия по безработице, но они только включаются в стаж, а права на дополнительные баллы не дают.

Повысить фиксированную выплату за счет доплаты

До этого мы рассматривали варианты увеличения страховой части пенсии – но некоторые пенсионеры имеют возможность увеличить и фиксированную выплату. Для большинства пенсионеров она составляет 6 044,48 рублей.

В повышенном размере фиксированную выплату получают:

Важно: доплаты за иждивенцев, 80-летний возраст (или инвалидность) и «северный» стаж суммируются. То есть, если пенсионеру уже за 80, он отработал 15 лет на Севере, и имеет двоих иждивенцев, его фиксированная выплата составит 21 155,69 рублей. То есть, доплаты не просто суммируются, но еще и увеличиваются по мере увеличения числа льгот.

Понятно, что работа в районах Крайнего Севера подтверждается еще при подаче документов на пенсию, как и инвалидность, но доплаты за иждивенцев или «сельские» доплаты, возможно, придется оформить отдельно. С иждивенцами все понятно – как правило, это несовершеннолетние дети или внуки (до 23 лет, если учатся очно), в случае с внуками факт нахождения на иждивении, возможно, придется доказывать.

«Сельские» доплаты появились не так давно, в 2019 году. Получить их можно, проработав не менее 30 лет в сельском хозяйстве (согласно перечню профессий). Но если сначала для получения доплаты пенсионер должен был и дальше жить в селе, то сейчас это требование отменено (то есть, достаточно просто иметь 30 лет «сельского» стажа и пенсия вырастет на полторы тысячи рублей.

Оформить ветеранские и другие выплаты

Кроме пенсий, некоторые люди в России имеют право на дополнительные ежемесячные денежные выплаты (ЕДВ). Это 2 группы – федеральные льготники (инвалиды, ветераны, «чернобыльцы» и некоторые другие) и региональные (ветераны труда).

С федеральными льготами все понятно – на сайте Пенсионного фонда есть список категорий и соответствующие им суммы ЕДВ. Например, ветераны боевых действий получают в месяц 3 212,04 рублей, инвалиды II группы – 2 919,02 рублей, а бывшие несовершеннолетние узники концлагерей – 4 378,49 рублей. Скорее всего, все, кто имеет право на эти выплаты, давно их оформили.

Но с региональными выплатами все не так просто. На уровне региона выплачиваются ЕДВ для ветеранов труда, но такие ветераны есть на федеральном уровне, а есть на региональном. Отличия – при федеральном статусе выплаты можно получать в любом регионе, где проживает человек, а региональный статус дает право на выплаты лишь в одном регионе.

Получают статус ветерана примерно по одним и тем же критериям – стаж работы 30-40 лет, из них 15-20 лет на территории соответствующего региона, иногда еще нужно иметь производственные награды.

Суммы выплат везде разные – обычно это около 500 рублей, в самых бедных регионах выплат может не быть совсем. В дополнение к выплатам можно получить право на 50%-ю компенсацию стоимости ЖКХ – то есть, можно будет не заниматься сбором справок для получения субсидии на общих основаниях.

Отказаться от ненужных льгот

С понятием ежемесячной денежной выплаты неразрывно связан набор социальных услуг (НСУ). То есть, все федеральные льготники, кто имеет право на ЕДВ, также имеют право на набор социальных услуг. Это набор услуг из обеспечения лекарствами, санаторно-курортным лечением и возможностью проехать к нему.

Главное, что нужно знать о НСУ – его можно получать в натуральной или денежной форме. Более того, можно оставить себе нужные услуги в натуральной форме, а остальные перевести в денежную. За весь набор 2021 году доплачивают 1 211,66 рублей, и складывается эта сумма из следующего:

Важно понимать, что, если льготник оставит себе право на бесплатные лекарства, он сможет получать их и на бОльшую сумму – ровно на столько, сколько ему выпишет лечащий врач. Поэтому тем, кому нужны дорогие лекарства по назначению, лучше от них не отказываться.

Получить же путевку гораздо сложнее (тоже нужно направление от врача), поэтому большинство льготников от них отказываются. В этом случае к ЕДВ прибавляется 278,41 рублей, что не так плохо, как для неиспользуемых услуг.

Отказаться от набора социальных услуг нужно успеть до 1 октября текущего года, чтобы получать увеличившуюся пенсию со следующего. При желании до конца года заявление можно отозвать.

Кроме федеральных льгот, можно получить денежный эквивалент некоторых региональных. Например, московские пенсионеры могут получить в денежной форме стоимость бесплатного проезда в городском и пригородном транспорте – 400 и 199 рублей соответственно, в других регионах есть аналогичные возможности.

Оформить доплату за уход

Уже достаточно долго в России существует возможность оформить уход за нетрудоспособным человеком. Это касается таких категорий:

Для того, кто будет ухаживать за пожилым человеком, есть только одно условие – он не должен работать (а также состоять на учете в центре занятости или получать пенсию). Никто не будет проверять, действительно ли он ухаживает за пожилым человеком, проживать вместе с ним тоже не требуется.

В 2021 году оформить эту доплату стало намного проще – теперь достаточно одного заявления, а все остальное Пенсионный фонд будет проверять самостоятельно (например, не состоит ли человек на учете как безработный или работает по договору ГПХ с отчислением страховых взносов).

Доплата в размере 1 200 рублей приходит вместе с пенсией именно нетрудоспособному человеку. Что делать с деньгами дальше – решает он сам: может не отдавать, может отдать часть, полностью или даже доплатить из своих денег. Если выплату оформляют родители за ребенком-инвалидом или инвалидом с детства I группы, сумма выплаты составит уже 10 000 рублей.

Тот, кто оформляет уход за пожилым человеком, тоже не остается без бонусов – для него это время засчитывается в страховой стаж, а за каждый год начисляется 1,8 пенсионных баллов.

Если выплату на уход оформляет пенсионер из местности, где есть районный коэффициент, выплата увеличивается на него.

Закрыть ИП и стать самозанятым

Это касается пенсионеров, которые параллельно с получением пенсии занимаются предпринимательской деятельностью. Согласно законодательству, с 2016 года они лишены права на индексацию пенсии и на социальную доплату до прожиточного минимума, так как считаются работающими.

Работающими их считают из-за того, что ИП обязаны вносить страховые взносы – фиксированный платеж, который затем отображается на индивидуальном лицевом счете и в конечном итоге увеличивает количество пенсионных баллов.

Но часто предпринимательская деятельность связана с оказанием какой-нибудь услуги или со сдачей квартиры в аренду – взносы ИП платят вне зависимости от того, каким видом деятельности занимаются.

Однако с 2019 года у тех, кто оказывает услуги, появилась возможность оформиться плательщиком налога на профессиональный доход – проще говоря, самозанятым. Сначала его ввели только в 4 регионах, с 2020 года режим распространили еще на 19 регионов, а с середины прошлого года каждый регион сможет вводить этот налоговый режим по своему усмотрению.

Главное преимущество НПД – низкие налоги (4 или 6% от суммы дохода), а также возможность вообще не платить страховые взносы. Кстати, ИП тоже может стать самозанятым – тогда он сможет не платить взносы, формально оставаясь при этом предпринимателем.

Соответственно, как только пенсионер станет плательщиком НПД и перестанет платить взносы в Пенсионный фонд, он будет считаться неработающим пенсионером и ему вернут индексацию и социальные доплаты (процесс займет до 3 месяцев, доплаты придут с месяца, следующего за увольнением).

Кстати, самозанятые получают неплохие бонусы от государства. Например, в прошлом году из-за ситуации с коронавирусом им вернули уплаченный за 2019-й налог в полном объеме, а тем, кто зарегистрировался в 2020-м, выдали капитал в 12 130 рублей, который те могут пустить на уплату налога. И это помимо «базового» капитала в размере 10 тысяч рублей, который выдается сразу же по факту регистрации самозанятым.

Правда, стоит учитывать ограничения по видам деятельности для регистрации самозанятым, а также ограничения по доходам (не более 2,4 миллионов рублей в год).

Узнать насчет накопительной пенсии

Накопительная пенсия у работающих россиян формировалась с 2002 по 2013 годы, с их зарплат перечислялось от 2% до 6% в счет накоплений. Кто-то копил будущую пенсию в Пенсионном фонде России (тогда этим занимается Государственная управляющая компания ВЭБ.РФ), кто-то – в негосударственных пенсионных фондах (НПФ). Выйти на накопительную пенсию можно по «старым» правилам – в 55 лет для женщин и в 60 для мужчин.

Однако если ПФР может уведомить пенсионера по своим каналам, то у НПФ иногда такой возможности нет. Как посчитали представители НПФ, порядка 2 миллионов пенсионеров уже имеют право на накопительную пенсию, но до сих пор не обратились за ней.

Чаще всего накопления не очень большие – несколько тысяч рублей. В этом случае пенсионер получит всю сумму на руки единоразово. А если накопления, деленные на 264 месяца, дадут больше 5% страховой пенсии (по старости), эту сумму НПФ или ПФР будет выплачивать на постоянной основе ежемесячно.

Не все застрахованные в принципе знают, что у них есть накопления, а кого-то в свое время обманули НПФ и перевели накопления к себе. Узнать, есть ли у человека накопления и в каком фонде они хранятся, можно в личном кабинете на сайте Пенсионного фонда. Затем достаточно обратиться в этот фонд с заявлением и получить свою выплату – разово или ежемесячно в зависимости от суммы.

Перейти на пенсию умершего супруга

Этот вариант подойдет тем пенсионерам, чей супруг (или супруга) скончались. В ряде ситуаций умерший может считаться единственным кормильцем, и в этом случае овдовевший супруг может перейти на его пенсию.

Перейти на пенсию по случаю потери кормильца (СПК) или обратно на свою пенсионер может в любой момент. Важно учитывать два обстоятельства, которые могут повлиять на решение:

Тем не менее, если умерший супруг получал, к примеру, 20 тысяч рублей, а его жена – всего 9 тысяч, ей явно будет выгоднее перейти на пенсию супруга.

Достаточно частый сценарий – получать пенсию по СПК до 80-летнего возраста, а потом перейти на свою. Закон это совершенно не запрещает.

Узнать все детали можно в клиентской службе Пенсионного фонда России – там посчитают новый размер пенсии и сравнят его с прежним. И если пенсия по потере кормильца действительно будет выше, сотрудник поможет оформить заявление на переход на нее.

7 простых советов: как увеличить свою будущую пенсию

С 2015 года в нашей стране действует новая пенсионная формула, по которой рассчитываются пенсии всех россиян. Система построена так, что получаешь ты минимум или максимум, зависит только от тебя самого. Вот несколько полезных советов о том, как увеличить свою будущую пенсию.

БЕЛАЯ ЗАРПЛАТА

Важно получать официальную, или, как ее называют, «белую» зарплату. Именно с официальной заработной платы начисляются взносы (16%) в ПФР и рассчитываются годовые пенсионные коэффициенты. Чем выше официальная зарплата, тем выше будет и размер будущей пенсии. Допустим, у тебя зарплата 50 тысяч рублей, но по документам – всего лишь 10 тысяч. Через 20 лет такой работы ты накопишь на 100 пенсионных баллов меньше, чем мог бы. А значит, недополучишь к пенсии более 8 000 рублей.

ОФИЦИАЛЬНАЯ РАБОТА

Очень важно устраиваться на работу с официальным оформлением. На сегодняшний день в Алтайском крае немало пенсионеров, которые получают трудовую пенсию в минимальном размере. Можно предположить, что некоторые из них имеют такую низкую пенсию потому, что получали доходы, которые не отражались ни в каких документах. То есть работали неофициально: зарплату получали из рук в руки, страховые взносы с нее никто не выплачивал. В итоге результат: люди трудились, но при оформлении пенсии эти периоды не учитываются. Вот и получается, что наниматель, выдавая «черную» зарплату, без отражения в бухгалтерском учете и, соответственно, без уплаты налогов и страховых взносов, «крадет» значительную часть будущей пенсии.

ОФИЦИАЛЬНЫЙ ДОХОД

ТРУДОВОЙ СТАЖ

К тому же, чем дольше ты будешь официально работать, тем больше баллов накопишь. Это тоже важно, ведь есть минимальный «порог» для страховой пенсии не только по стажу, но и по баллам. С 2025 года нужно будет иметь не менее 30 пенсионных баллов на своем счету. В идеале баллов нужно заработать как можно больше.

НЕ СПЕШИ ВЫХОДИТЬ НА ПЕНСИЮ

Каждый лишний год, проработанный после наступления пенсионного возраста, увеличивает размер будущей пенсии. Если после достижения пенсионного возраста ты отложишь выход на пенсию, она будет назначена в повышенном размере. Например, если обратиться за страховой пенсией через 5 лет после возникновения права на нее, размер выплаты будет примерно на 40% больше.

КОНТРОЛИРУЙ СОСТОЯНИЕ СВОЕГО ПЕНСИОННОГО СЧЕТА

Сформируй у себя полезную привычку контролировать состояние своего лицевого счета. Работодатели бывают разные, даже – недобросовестные. Время от времени нужно проверять, сколько взносов на будущую пенсию перечислил работодатель и соответствует ли их размер заработной плате. А также сколько баллов и средств пенсионных накоплений уже зафиксировано на лицевом счете в ПФР.

УЧАСТВУЙ В ДОБРОВОЛЬНЫХ ПЕНСИОННЫХ ПРОГРАММАХ

Корпоративные программы пенсионного обеспечения предлагают социально ответственные работодатели.

Как пенсионеры сами индексируют себе пенсию и что за это бывает

Как говорится, голь на выдумку хитра. Пока между Госдумой и Правительством идут баталии по поводу индексаций выплат работающим пенсионерам, люди сами придумали, как решить этот вопрос. Пусть хлопотно, зато эффективно — пенсия растёт. Спасибо пробелу в законодательстве. Однако один неверный шаг, и государство припишет штраф — 120 000 рублей.

Уйти в тень

Семь бед — один ответ. Когда россиянин обижен на государство или не может от него ничего добиться, уходит в тень. Пенсионеры, чтобы не терять прибавку к пенсии, устраиваются на работу неофициально. Есть частные случаи «чёрного» дохода: сдавать недвижимость, оказывать услуги, торговать товарами собственного производства.

Однако госслужбы не дремлют. За пенсионерами ведётся усиленный контроль: за ними присматривает ФНС и ПФР, отлавливая тех, кто работает нелегально.

По сути пенсионер становится мошенником, нарушая сразу несколько законов: получает прибавку, которая на самом деле не полагается, и не платит налоги.

Налоговая напоминает, что за нарушение предусмотрен штраф 120 000 рублей, исправительные работы или лишение свободы до 2-х лет.

Можно долго рассуждатьо справедливости, но закон есть закон. Председатель президиума Союза пенсионеров России Людмила Пискунова говорит так:

Я работающая пенсионерка, мою пенсию не индексируют уже четыре года. Я недополучаю сегодня 4 тысячи рублей. Если мы хотим, чтобы мы все в стране исполняли законы, то исполнять должны все. Я категорически против серой зарплаты. Ведь пенсионер получает и зарплату меньше, социальных гарантий на такой работе тоже нет

Тот, кто должен защищать пенсионеров, в том числе и работающих, в этом вопросе их не поддержал.

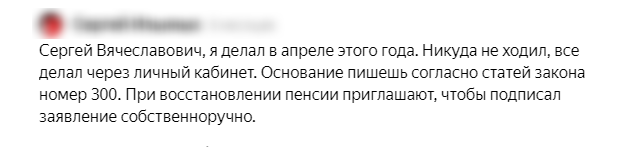

Уволился, получил прибавку, восстановился

Ещё одна популярная схема — временное увольнение с работы ради получения индексации. Пенсионеры даже не переходят с места на место, а договариваются со своим работодателем под предлогом «все так делают». Вопрос: является ли схема мошенничеством? Бухгалтеры на портале «Клерк» разошлись во мнениях.

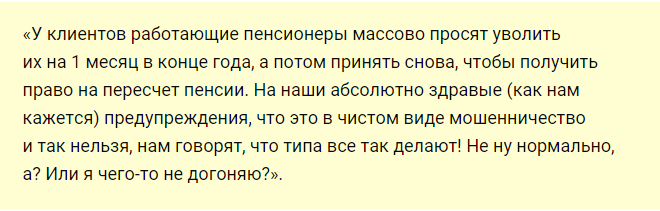

Например, кто-то крайне недоволен просьбами сотрудников-пенсионеров и считает действия противозаконными.

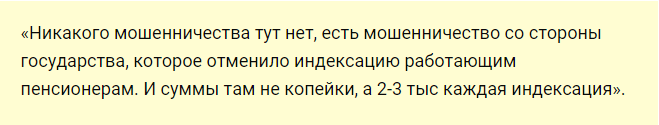

Другие не видят проблемы и винят во всём государство, которое поступило с людьми не очень честно.

На самом деле законом не запрещена подобная схема, но, чтобы прошла индексация, надо не работать один календарный месяц. Например, пенсионер уволился 15 октября. Чтобы получить индексацию, он должен оставаться безработным с 1 ноября по 30 ноября. На работу можно выходить 1 декабря. Индексация тоже проходит не моментально. ПФР обрабатывает документы в течение 3-х месяцев.

Прежде, чем увольняться, лучше посчитать выгоды. В личном кабинете ПФР надо посмотреть, сколько накоплено прибавки. Если 200-500 рублей, то выгоды от увольнения не будет.

Например, ежемесячная зарплата 25 000 рублей. Накопленная индексация — 1 000 рублей. Увольняясь, пенсионер теряет месяц дохода, то есть 25 000 рублей. Выгода за год от прибавки — 12 000 рублей.

После повторного приёма на работу индексация не отменяется, но вновь замораживается. Увольняться и снова выходить на работу можно сколько угодно раз. Закон это не запрещает.

Способ не для всех

Индексация выплат работающим пенсионерам заморожена только для социальных пенсий. Государственные (пенсии военнослужащих, сотрудников правоохранительных органов, участников войны, чернобыльцев, лётчиков, космонавтов) продолжают увеличиваться каждый год.

Если перейти со страховой пенсии на государственную, то индексация будет идти даже при трудоустройстве. Однако надо считать выгоды. Во-первых, сами выплаты должны быть больше. Во-вторых, надо учитывать, что индексация государственных пенсий проходит в другие сроки и на другие коэффициенты.

Например, вдова военного пенсионера может заменить свою страховую пенсию на государственную пенсию мужа по случаю потери кормильца.

Надо учесть, что в этом случае женщина не получит прибавку к фиксированной части пенсии в 80 лет.

Получить индексацию и не увольняться

Логика способа напоминает увольнение, но при этом ты не рискуешь рабочим местом.

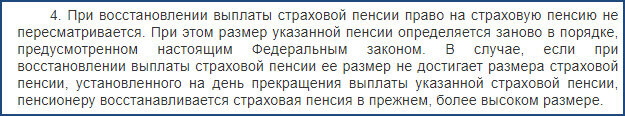

Закон не запрещает пенсионеру на время отказаться от выплат, а потом их восстановить. Минимальный срок отказа — месяц.

При этом пенсия вернётся уже с индексацией.

Пенсионеры скептически относятся к идее, не веря, что им после отказа вернут выплаты обратно. Впрочем, в законе сказано, что право на пенсию не пересматривается. То есть её должны вернуть в любом случае.

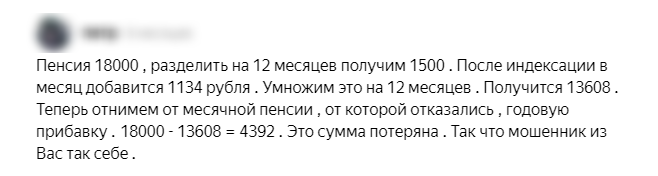

Но и тут надо считать выгоды.

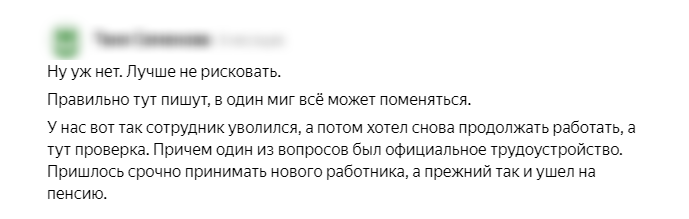

Способ с увольнением уже проверен многими пенсионерами. Все знают, что он работает. Вариант с отказом от выплат не распространён, поэтому многие вообще сомневаются в его работоспособности. У кого-то получилось, и он радостно об этом всем заявляет.

Многие сталкиваются с тем, что сотрудники ПФР отказываются принимать заявление, говоря, что ничего не знают о такой схеме

А сейчас вопрос знатокам. Как видим, люди не смирились и нашли лазейки. Государство всё равно платит, так зачем всё усложнять. Не проще ли вернуть индексацию на законных основаниях?