Кто такие физики на бирже

О физиках на рынке

Коллеги, сегодня очень распространено мнение, что приход физиков на рынке в марте — верный признак «ненастоящего роста» (ведь «никто не дасть физикам закупиться на лоях»). Коротко объясню, почему факт растущего притока средств граждан не следует рассматривать в качестве опорного аргумента при оценке дальнейшего направления движения рынка

1. финансовая грамотность населения растет. Это факт. люди переходят на безнал. Больше доверяют электронным транзакциям, то есть банкам и платежным системам. То есть отвыкают от чувства, что «деньги под матрасом или в кошельке — так спокойнее». Свыкаются с мыслью что цифры на счете — это тоже деньги и их никто не украдет (вопросы кибербезопасности важны и банки в это много вкладывают)

2. Разработка мобильных приложений позволяет людям сидя на диване переводить деньги с одного счета на другой. Упали так называемые издержки от стаптывания башмаков (Shoe leather cost= усилия, которые люди тратят, чтобы сохранить сбережения: поиск безопасного актива, перемещение средств, периодическое изъятие средств для текущего потребления и т. п.) Это критически важно! Если бы таких технологий не было, то психологические барьеры для открытия счетов были бы по-прежнему высоки.

3. Сегодня очень низкие ставки по рублевым депозитам. по долларам и евро — на нулях, При этом валютный курс взлетел. Такая ситуация психологически смягчает людям конвертировать долларовые сбережения в рубли и легко разместить средства на брокерском счете. Да, люди понимают риски дивидендных выплат; но дивдоходность Себра под 10-11% — психологически комфортна, тк самое главное… Пришедшие на рынок в этом месяце люди (в отличие от спекулянтов) ПРИШЛИ НА 2-3 ГОДА. Закупились и будут сидеть. Если просадка будет большой, то сидеть будут дольше.

финансовая грамотность — понятие, часто вводящее в заблуждение. Речь не о том, что люди стали поголовно знать, что такое Бета, CAPM, risk free rate etc. Речь о том, что они потихоньку вытаскиваю заначку из-под подушек и с депозитов и смотрят в сторону альтеинативных инструментов. Онлайн банкинг, возможность быстро переключиться с дебетовой карты на депозит и брокерский счет значительно снижают барьер доступа на финансовый рынок, повышая то что называестя финансовой грамотностью.

Мания физиков на бирже

Со старта пандемии на рынке наблюдается просто дикий всплеск активности физиков. Эту тенденцию хорошо видно на графике ниже. С 5 миллиардов долларов объемы выросли до 45 миллиардов — практически в 10 раз, и на данный момент доля физиков на рынке срочных инструментов превысила 20%!

Естественно, эта мания рано или поздно закончится. Однако это «полчище» способно наворотить дел…

Возвращаясь к истории с акциями GameStop и прочими, когда выносят шортистов и уже наказали лучший фонд более чем на 6 миллиардов, или 50% от его стоимости, давайте разберемся, как устроена короткая позиция на рынке.

Предположим у нас есть 10 акций в обращении и есть 10 владельцев, которые владеют по одной бумаге. Стоимость акций — 100 рублей. Внезапно появляется Петя и говорит, что акция сильно переоценена и в будущем упадет, — Петя хочет заработать на своем анализе. Для этого он берет в долг 10 акций у брокера и продает их на рынке, обещая позже вернуть. После продажи на его счете остаются деньги в размере 1000 рублей и обязательство вернуть акции. Если его прогноз сбудется — бумага подешевеет, допустим, до 80 руб., он выкупит акции и вернет их брокеру, а разницу в 200 руб. оставит себе.

Как ясно из вышесказанного, короткая продажа — это маржинальная позиция. Это значит, что брокер потребует обеспечение для этого кредита. Ведь по факту это и есть кредит, только выданный не деньгами, а ценными бумагами. Теперь предположим, что Петя ошибся и акции начнут расти, тогда у него на счете начнет образовываться убыток, и пока этот убыток не приводит к снижению обеспечения по кредиту, все ок. Но если акция продолжит расти и обеспечения перестанет хватать, то брокер сначала попросит довнести средства, а потом начнет принудительно закрывать позицию. Эта ситуация называется margin call, а закрытие короткой позиции — это покупка. Когда брокер начинает принудительно закрывать короткие позиции, это создает дополнительный спрос со стороны коротких продавцов, что еще сильнее толкает акции вверх, и эта ситуация уже называется short squeeze.

Идем дальше. Предположим, у нас все те же 10 акций и 10 владельцев. Когда Петя взял 10 акций взаймы и продал их на рынке, он таким образом создал новых 10 владельцев. В случае с GameStop Петя взял в долг 15 акций и продал их, появились еще 15 владельцев, что в итоге приводит к тому, что у нас 25 владельцев на 10 бумаг. Полный ахтунг! Все будет хорошо до тех пор, пока у Пети есть деньги поддерживать кредит, а у брокера — возможность закрывать позиции, но что если ситуация выйдет из-под контроля? Наш герой обанкротился, и где взять бумаги для тех 15 владельцев?

Новая интрига заключается в том, смогут ли они все удержать ситуацию под контролем?

Вернемся к нашим фондам. На данный момент уже есть информация на WSJ, что Melvin Capital потеряли на этом 53% стоимости портфеля. Разумеется, они не единственные, и многие фонды попали в ловушку короткого сжатия. Это приводит к тому, что для поддержания маржинальных требований им приходится продавать другие свои активы, которые были у них в портфеле. Вполне возможно, это и стало причиной коррекции на рынке в последние дни. Если ситуацию не удастся удержать, то падение может быть куда сильнее! Ведь, как вы поняли, просто-напросто может не хватить бумаг для закрытия короткой позиции, фондам придется продавать другие активы, и в конечном счете они могут стать банкротами. Более того, такая лавина «горячих» денег тоже рано или поздно обрушится.

Я не пугаю, а лишь говорю о том, что в любой момент мы можем увидеть достаточно сильное снижение по рынку. Для разумных инвесторов, как мы с вами, кто сделал все грамотно, нет повода для переживаний. Наоборот, на таком снижении можно будет увеличивать позицию в акциях! А вот всем остальным я бы рекомендовал задуматься и посмотреть, готовы ли они к волатильности.

P.s. пока статья готовилась ситуация вроде выровнялась. Но объем шортов на рынке все равно остается высоким. Поэтому пусть не с GME это произошло, но может выстрелить с другой, когда они не удержат позиции и лавина непокрытых шортов приведет к схлопыванию, что скажется и на других активах.

Присоединяйтесь к нашему телеграм-каналу! Там еще больше всего интересного.

Миллионы русских «физиков» обдерут, как липку

Россиянам предлагают играть на бирже

Не для кого не секрет, что в мире четко обозначилась тенденция на снижение процентных ставок как по активным, так и пассивным операциям банков. Центробанки Запада опустили ключевые ставки до нуля или даже ниже. Так, у Европейского Центрального банка (ЕЦБ) она уже несколько лет держится на нулевой отметке. У Центробанков Швейцарии и Японии она ниже нуля (соответственно, минус 0,75% и минус 0,10%).

Еще ниже процентные ставки по депозитным счетам Центробанков. У того же ЕЦБ, например, она составляет минус 0,5%. Такая процентная политика Центробанков отражается и на ставках коммерческих банков (как по активным, так и пассивным операциям). Ставки банков упали почти до нуля, а по депозитным счетам кое-где клиентам даже предлагается платить проценты банкам за оказываемые «услуги». Жизнь в банковском мире становится унылой и неинтересной. И клиенты банков, и сами банки ищут, где же можно хоть немного заработать. И таким местом оказываются фондовые биржи.

Конечно, и туда дошла «чума» нулевых и даже отрицательных процентов. Пока преимущественно по бумагам суверенных долгов (казначейским облигациям) как финансовым инструментам с минимальными рисками. В прошлом году суммарный объем «отрицательных» бумаг на мировых рынках доходил до 16−17 трлн. долларов, или почти одной трети всех бумаг, обращающихся на фондовых биржах. Но по крайней мере, одна треть бумаг фондовых рынков сохраняла приличную доходность. Оборотной стороной приличной доходности были высокие риски. И банки, и физические лица на Западе стали все активнее заниматься операциями на фондовых площадках.

Замечу, что речь идет о максимальных ставках в рублях. В Сбербанке, где сосредоточено немного менее половины всех депозитов «физиков» в России, на начало нынешнего года большинство его депозитных ставок находилось в диапазоне от 3 до 4 процентов. И руководитель Сбербанка Герман Греф намекает, что завтра может быть еще меньше. Я уже не говорю о депозитах в валюте. По долларам ставки в диапазоне от 1 до 2 процентов. А по евро уже ноль. А кое-какие банки уже стали устанавливать комиссию за размещение евро на депозитах.

Центробанк сделал ряд последовательных снижений ключевой ставки. Последнее было на минувшей неделе — ставка Центробанка была понижена еще на одну «ступеньку» и стала равной 6 процентам. Это все еще мало для того, чтобы кредиты стали доступны для компаний реального сектора экономики, но уже опасно для «физиков», которые привыкли размещать свои деньги на банковских депозитах.

Примечательна формулировка пост- релиза по итогам заседания Совета директоров Центробанка от 7 февраля: «При развитии ситуации в соответствии с базовым прогнозом Банк России допускает возможность дальнейшего снижения ключевой ставки на ближайших заседаниях» Наиболее финансово грамотные «физики» поняли этот сигнал и стали готовиться к «бегству» из банков.

Уже в прошлом году явно обозначился «исход» банковских клиентов из депозитов и их перемещение на фондовые биржи. Этому способствовал не только понижательный тренд по депозитным ставкам, но и бурный рост индексов на российской фондовой бирже.

2019 год ознаменовался чрезвычайной активностью инвесторов. С учетом дивидендов долларовый индекс РТС превзошел отметку доходности 50% с начала 2019 года: некоторые «голубые фишки» имели рост выше среднего — на 50−90%. Это лучшая динамика фондового индекса в мире.

Рынок облигаций, участниками которого являются консервативно настроенные инвесторы, тоже позволил получить двухзначные доходности, даже в секторе государственного долга. Как следствие, приток инвесторов в открытые ПИФы оказался рекордным, также была достигнута новая планка по числу оформленных индивидуальных инвестиционных счетов (ИИС).

По оценке Банка России, на конец третьего квартала прошлого года в стране на брокерском обслуживании находилось 3,4 млн человек, суммарный объем активов на их торговых счетах превысил 10 трлн руб. Львиная доля прироста связана с открытием индивидуальных инвестиционных счетов (ИИС), предназначенных для «физиков» с небольшими суммами денег с льготным режимом налогообложения.

Примечательно, что взрывной рост ИИС зафиксирован как раз в банках, которые получили необходимые лицензии для того, чтобы выступать в качестве инвестиционных брокеров по отношению к своим традиционным клиентам. Число клиентов на брокерском обслуживании в кредитных организациях к концу третьего квартала достигло 2,3 млн. человек. При этом клиентская база брокеров вне кредитных организаций также стабильно увеличивалась и к концу третьего квартала прошлого года достигла 1,1 млн. человек.

Сегодня банки, имеющие лицензию на работу в качестве инвестиционных брокеров, начинают активно обрабатывать клиентов, убеждая их воспользоваться новым финансовым инструментом, называемым ИИС.

Главным вербовщиком становится, естественно, Сбербанк, число розничных клиентов которого измеряется десятками миллионами человек (в годовом отчете Сбербанка за 2018 год отмечается, что число активных розничных клиентов кредитной организации достигло почти 93 миллиона человек). Другими крупными вербовщиками, зазывающих российских граждан на фондовые площадки являются ВТБ, Тинькофф-банк, Альфа-Банк.

Оплата услуг банков как инвестиционных брокеров обычно осуществляется в форме комиссии — фиксированной суммы. Но может быть и в виде процента от полученного финансового результата. Но учитывая высокую волатильность российского фондового рынка брокеры предпочитают фиксированную комиссию.

Сейчас самое подходящее время для того, чтобы банкам как инвестиционным брокерам наращивать клиентскую базу. Ветер дует в паруса фондового рынка и традиционные клиенты кредитных организаций не могут устоять перед теми посулами, которые обещают им улыбчивые и подозрительно назойливые специалисты по работе с физическими лицами. Так, в 2018 году индекс фондовых площадок подрос на 10% (при среднем проценте по банковским депозитам, равном 7%).

По итогам 2019 года рублевый индекс Московской биржи за 2019 год вырос на 28,55%, индекс РТС — на 44,93%. Бум на фондовых площадках продолжился и в январе нынешнего года. Объем торгов на фондовом рынке Московской биржи в январе 2019 года достиг 3 405,8 млрд. рублей против 2 074,1 млрд. рублей в январе 2019 года. Таким образом, рост оборотов за год вырос на 64,2%.

И все это, заметим, при фактической стагнации всей российской экономики. По итогам прошлого года, согласно данным Росстата, прирост ВВП составил всего 1,3%. Я уже не раз писал, что подобные «приросты» являются «рисованными» (за счет сектора «виртуальных услуг»). В лучшем случае в прошлом году было топтание на месте. А, скорее всего (если судить по физическим показателям реального сектора экономики), — спад.

Очевидно, что на фондовом рынке России имеет место надувание «пузырей». Оно кончится «как всегда» схлопыванием фондовых индексов и гигантскими потерями инвесторов. Особенно тех инвесторов, которые относятся к разряду «физиков». Они ведь не располагают «инсайдом», без которого по определению можно стать только «лузером» (т.е. проигравшим). И вот теперь банки затягивают на игру в финансовый покер миллионы наших граждан.

По моим оценкам, на конец прошлого года, объем финансовых средств, которые российские «физики» вложили в разные «инструменты» фондового рынка, составляла порядка 13−15% по отношению к величине депозитов «физиков» в российских банках. Думаю, что перекачка денег из банковских депозитов в инвестиции на фондовом рынке продолжится и в 2020 году. До тех пор, пока на фондовой бирже не грянет гроза. А фондовой биржи без грозы не бывает.

«Физики» привыкли к тому, что в сфере банковских депозитов существует хоть какая-та система защиты клиента от такого «форс-мажора», как банкротство кредитной организации (страхование депозитов в пределах определенной законом суммы). А на фондовой бирже он берет все риски на себя. Правда, я слышал, что денежные власти в прошлом году что-то говорили о необходимости создания каких-то страховочных механизмов для непрофессиональных инвесторов (т.е. для миллионов обычных «физиков»). Но прецедентов создания таких страховочных механизмов в мире мне не известно. Думаю, что такие разговоры велись для того, чтобы было легче проводить вербовку «физиков», превращая их в «инвесторов».

Одним словом, готовится очередное масштабное ограбление наших сограждан. Если мы действительно хотим экономического возрождения России, нам надо не поощрять превращение наших сограждан в азартных игроков, обреченных на проигрыши, а, наоборот, добиваться ликвидации это «гадюшника», называемого фондовой биржей.

Она является не только средством экономического ослабления России, инструментом систематического ограбления людей, а, главное, — развращения человека. Об этом можно почитать в романах французских писателей Оноре де Бальзака, Виктора Гюго, Эмиля Золя и др. Из американских писателей можно вспомнить Теодора Драйзера (трилогия «Финансист», «Титан», «Стоик»). Или, например, Марка Твена. Вот, например, как едко он обличал обман биржи: «Октябрь — один из самых опасных месяцев в году для игры на бирже. Остальные опасные месяцы: июль, январь, сентябрь, апрель, ноябрь, май, март, июнь, декабрь, август и февраль». Из русских писателей, в первую очередь, следует назвать Ф.М. Достоевского («Игрок», «Идиот» и др.).

Почему-то на память пришел также роман-антиутопия Джорджа Оруэлла «1984». Главный герой романа Уинстон Смит — рядовой член партии, иерархической политической организации, на вершине которой находится таинственный Большой Брат. Уинстон трудится в Министерстве Правды (т.е. дезинформации). Его задача — постоянно переписывать документы и публикации в СМИ прошлых лет (т.е. переписывать историю в соответствии с текущими идеологическими установками партии). В Океании (вымышленной стране) все население делится на верхушку (члены партии) и всех прочих, называемых «пролетариями», или «пролами» (первых примерно 15%, вторых — 85%).

Они говорили о лотерее. Отойдя метров на тридцать, Уинстон оглянулся. Они продолжали спорить оживленно, страстно. Лотерея с ее еженедельными сказочными выигрышами была единственным общественным событием, которое волновало пролов. Вероятно, миллионы людей видели в ней главное, если не единственное дело, ради которого стоит жить. Это была их услада, их безумство, их отдохновение, их интеллектуальный возбудитель. Тут даже те, кто едва умел читать и писать, проявляли искусство сложнейших расчетов и сверхъестественную память. Существовал целый клан, кормившийся продажей систем, прогнозов и талисманов. К работе лотереи Уинстон никакого касательства не имел — ею занималось Министерство Изобилия (министерство экономики — В.К.). Но он знал (в партии все знали), что выигрыши по большей части мнимые. На самом деле выплачивались только мелкие суммы, а обладатели крупных выигрышей были лицами вымышленными».

Не знаю как вам, а мне этот небольшой сюжет из Оруэлла очень напоминает сегодняшний день. «Партия» с неким «Большим Братом» во главе выстраивает в России общество, где есть небольшая верхушка, а все остальные — подобие оруэлловских пролов. Нынешнее перетаскивание наших граждан на фондовую биржу очень похоже на то, как оруэлловских пролов приучали к «лотерее». Чтобы они думали только о лотерее и сказочных выигрышах, ни о чем другом.

Выиграть по-крупному пролам все равно никогда не удастся, а вот вероятность того, что благодаря лотерее (то бишь бирже) они превратятся в дебилов, высока. А дебилы и нужны партии «Большого Брата». Ими легче управлять. Так что хочу обратить внимание на то, что нынешнее перетаскивание наших сограждан на фондовую биржу опасно не только с экономической точки зрения. Они могут превратиться в те самых «пролов», которых изобразил в своем романе английский писатель Джордж Оруэлл. Кстати, в Океании власти делали все возможное для того, чтобы пролы не имели доступа к классической литературе. Потому, наверное, что классики писали правду об этих самых «лотереях» и «фондовых биржах».

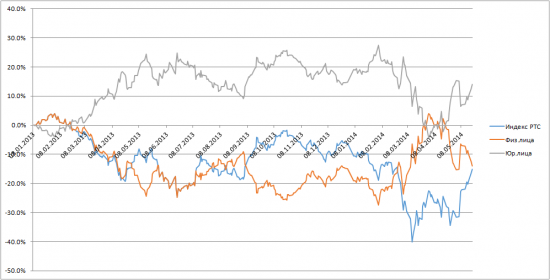

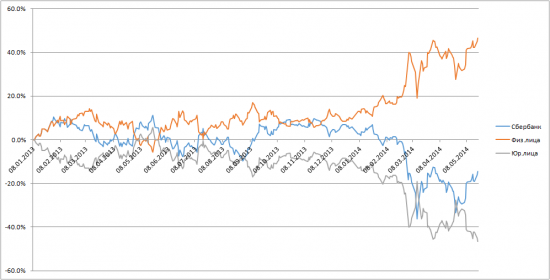

Физики VS Юрики

Торговая система: если на вчерашнее закрытие соотношение открытых позиций по активу «Long / (Long + Short) > 50%», то сегодняшнее приращение актива плюсуем к индексу(то есть берем лонга), если менее 50% то соответственно вычитаем(шортим). Таким образом получается, что используем Long&Short позиции.

Исследовался период с 8 января 2013 года по 20 мая 2014 года.

СБЕРБАНК

ГАЗПРОМ

ДОЛЛАР

Результаты меня весьма удивили и они явно отличаются от известной пропаганды. Только в индексе РТС перевес был в сторону юридических лиц, и то он весьма сомнителен. Я не буду делать из этого выводы сам, потому что торговые системы на открытых позициях для меня не очевидны — слишком маленький период для исследования на дневных графиках, но они тем не менее заставляются задуматься. Так что когда в следующий раз решите посмотреть количество открытых позиций, вспомните эти графики.

Заинтересовавшимся, но еще не вляпавшимся – краткий ликбез про трейдинг.

Предисловие

Пишу, в первую очередь, для своей дочери, которая увидела предложение от Сбера в мобильном приложении Сбера по покупке акций Сбера и рекламное обещание заработка на этом, и задала мне простой вопрос – «почему бы не купить и не заработать?». Поэтому, когда будете комментировать, пожалуйста, учтите, что это будет читать молодая девушка, которая ничего не знает о трейдинге и инвестициях. Также данный пост будет полезен всем тем, кто просто интересуется, но ничего еще не знает про реалии трейдинга.

Я не буду касаться экзотических видов торговли и инструментов (алго- и высокочастотный роботрейдинг, опционы, депозитарные расписки, арбитраж и др.), а лишь классические виды торговли и инструменты. Это не учебное пособие и не советы про трейдинг, а просто краткий ликбез для общего понимания.

Сразу отмечу мою личную позицию – я настоятельно никому не рекомендую связываться с любой разновидностью трейдинга без фундаментальной подготовки. Даже простое инвестиционное «купить и держать» требует некой базовой подготовки инвестора к реалиям, и далеко не каждый образованный финансовый консультант способен обеспечить безопасность и эффективность инвестирования своего клиента. Думать надо всегда своей головой! Поэтому, если после прочтения всего ниженаписанного будет очень сильное желание «попробовать», тогда надо будет начать с чтения нескольких книг про интересующий вид трейдинга или инвестирования, анализа и управления капиталом из ТОП-100 книг, которые удачно расположены в соответствующем разделе Смарт-Лаб.

Термины и определения

Инструменты для трейдинга

Самыми распространенными инструментами для трейдинга (базовыми активами) являются акции и облигации, далее по популярности идут валюты и отдельным направлением – товары.

Еще стоит упомянуть расчетные фьючерсы на биржевые индексы, которые также являются популярным и удобным инструментом для спекуляций и хеджирования.

Рынки для трейдинга

Разновидности трейдинга

В общем плане можно обозначить 4 вида торговли на фондовом рынке:

Опытные трейдеры, как правило, совмещают позиционную и инвестиционную торговлю в своей торговой системе, но это уже уровень профессионала со стажем, что помимо опыта подразумевает и существенный размер депозита (от десяти млн руб).

Риск менеджмент трейдера

Ключевой аспект трейдинга – это разработка системы риск-менеджмента под каждый вид торговли, рынок и вид инструмента. Есть одна аксиома – трейдер может управлять (читай — контролировать) только своими рисками, но не доходами. В торговом терминале можно построить миллион графиков, подключить автоматическую аналитику, использовать 100500 фильтров и индикаторов, но в итоге единственное, на чем следует фокусировать свое внимание – это на рисках каждой сделки, так как, по факту, трейдер ничего другого контролировать не может. Только риски. Поэтому выходить на рынок живыми деньгами можно только после разработки собственной системы управления рисками и выработки жесткой дисциплины соблюдения этих параметров (про дисциплину скажу отдельно ниже).

Сам по себе риск-менеджмент (РМ) нужен не для минимизации потерь трейдера при ошибочных сделках (типа срабатывания СТОП), а для сохранения депозита. То есть правила РМ позволяют сохранить то, что было нажито непосильным трудом, но никак не гарантируют прибыль торговой системы трейдера.

Система РМ выставляет различные параметры для контроля рисков в торговой системе, такие как: лимит на убыток при входе в сделку, лимит на размер позиции, лимит на дневной убыток и т.д. Например, при скальпинге могут быть такие параметры:

Для других инструментов и стилей торговли нужно выставлять другие параметры рисков. При этом важным разделом системы РМ являются общие лимиты трейдера, такие как лимит убытка в день, лимит убытка в неделю, лимит просадки в сделке, лимит на суммарный размер позиций, лимит на количество сделок в единицу времени, правила вывода прибыли и т.д.

Рабочий график трейдера

Рабочее место трейдера должно обеспечивать не только комфортную работу, но и надежную работу с учетом особенностей вида торговли (например, для интрадея: высоконадежное подключение к серверу брокера, достаточная площадь для визуализации анализируемой информации, высококачественные манипуляторы для ввода информации, резервированное электрообеспечение терминала).

Вне зависимости от итогов торгового дня трейдер должен четко соблюдать рабочий распорядок и переключаться на иные виды активностей, но никак не пытаться «доторговать до плана» или «отбить убытки».

Рабочий распорядок трейдера является частью торговой системы трейдера.

Дисциплина трейдера

Отдельно хочу сказать пару слов про дисциплину трейдера — никакие правила управления рисками не спасут депозит, если трейдер не умеет три вещи на уровне безусловных рефлексов:

Основные враги трейдера

Журнал сделок трейдера

Ну и еще пара слов про домашнее задание. Как уже понятно из всего написанного выше, очень важно готовиться к торговой сессии и анализировать итоги сессии после ее окончания. На это обязательно надо выделять отдельное время в своем распорядке дня. Также очень важно постоянно дорабатывать собственную систему управления рискам, так как на нее влияет постоянная изменчивость рынка, изменение размера депозита, полученные уроки от рынка, изменение собственного психоэмоционального фона.

Поэтому очень важно вести учет собственных сделок для последующего расчета риска и его контроля (как минимум — дата, время, цена и объем входа в позицию, доборы, уровни СТОП и ТЕЙК, время и цена закрытия позиции). Также такой журнал нужен для анализа торгового дня, своей торговой системы, качества системы риск-менеджмента. В таком журнале, помимо автоматического расчета различных значений, можно строить и другую аналитику — по доходности, эффективности, обороту и т.д.

Послесловие

Сейчас я торгую только на фондовом рынке фьючерсами (внутри дня) и акциями (внутри квартала). В перспективе планирую заняться еще облигациями, но пока нет достаточного размера депозита для них.

Так что не стоит обольщаться на скорый результат в торговле на бирже, каким бы простым и понятным не казался трейдинг, или сколько бы ни стоил эксклюзивный интенсив от гуру околорынка. Трейдер становится трейдером только через боль личных потерь и титаническую стойкость характера.