возврат за квартиру в ипотеке сколько

Как получить налоговый вычет при покупке квартиры в ипотеку

Отвечаем на самые популярные вопросы о налоговом вычете на покупку жилья в ипотеку и рассказываем, как проще всего вернуть свои деньги.

Претендовать на налоговый вычет по ипотеке имеет право любой россиянин, доходы которого облагаются налогом по ставке 13%. Налоговые вычеты по НДФЛ предоставляются по окончании налогового периода (календарного года), а подать документы можно в любой момент в течение года.

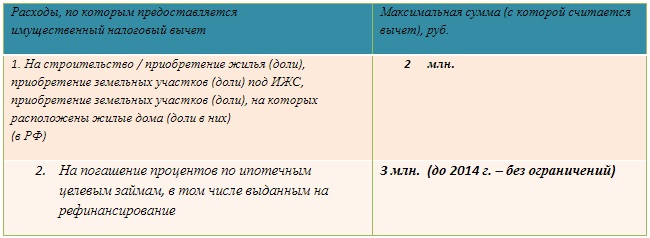

1. Какие налоговые вычеты положены при покупке жилья в ипотеку?

Если недвижимость приобретается в ипотеку, то, помимо вычета по расходам на ее покупку, заемщик может получить вычет по расходам на погашение процентов по целевому кредиту.

Таким образом, максимальная сумма вычета (13%) в первом случае составит 260 тыс. рублей, во втором — 390 тыс. рублей. В какой момент возникает право на использование вычета?

2. В какой момент возникает право на использование вычета?

При покупке готового жилья — в момент регистрации права собственности.

При покупке строящегося жилья — в момент получения акта приема-передачи.

При приобретении земельного участка (доли) под ИЖС право на вычет предоставляется после получения свидетельства о праве собственности на жилой дом.

3. Какой порядок использования вычета?

Допускается вычет по расходам на покупку нескольких объектов недвижимости (порядок действует с 2014 года, до 2014-го — только на один объект).

Налоговый вычет распространяется только на те доходы, с которых был уплачен НДФЛ в год покупки недвижимости (исключение составляют пенсионеры, они могут оформить вычет за три предыдущих года). Однако если вычет не полностью использован в текущем налоговом периоде, его остаток можно перенести на последующие налоговые периоды.

4. Пример расчета

Допустим, вы приобрели квартиру за 6 млн рублей. Из них первоначальный взнос — 3 млн рублей, остальная сумма (3 млн рублей) — ипотечный кредит на 10 лет под 11% годовых. Вычет, предоставленный на покупку квартиры, составит 260 тыс. рублей (с 2 млн рублей), вычет по процентам по ипотеке — 255 тыс. рублей (с 1,96 млн рублей за 10 лет кредита).

Если официальная зарплата — 100 тыс. рублей в месяц, то сумма налога (13%), выплаченного государству за год, составляет 156 тыс. рублей.

Из расчетов видно, что даже сумму имущественного вычета на покупку можно будет получить примерно за два года.

5. Когда вычет не предоставляется?

6. Что еще полезно знать

С 2014 года каждый из собственников вправе получить имущественный налоговый вычет в сумме фактически произведенных расходов, но не более 2 млн рублей.

7. Какой самый удобный способ получения вычета?

Многие знают, что при покупке недвижимости физическому лицу положен налоговый вычет, но не всем известно, что его можно оформить через специальный сервис nalog.ru, использование которого исключает посещение налоговой.

Чтобы подать заявление на налоговый вычет на сайте Nalog.ru, необходимо иметь доступ в «Личный кабинет налогоплательщика для физических лиц».

Получить доступ можно одним из трех способов:

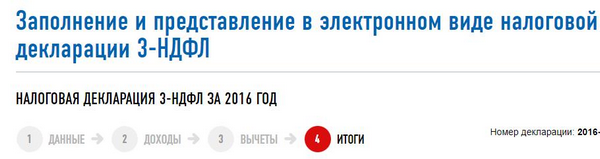

8. Как подать налоговую декларацию и заявление на вычет через личный кабинет?

Заполняем налоговую декларацию по форме 3-НДФЛ. Данные для заполнения можно взять в бухгалтерии по месту работы (заказать справку о суммах начисленных и удержанных налогов за соответствующий год).

Заполнение декларации проходит в несколько этапов: указываются личные данные налогоплательщика, сведения о доходах, затем информация о вычетах, которые планируется получить.

Когда декларация заполнена и исчислена сумма налога к возврату из бюджета, необходимо подать в налоговый орган заявление на возврат. В заявлении указываются реквизиты счета, на который будет перечислена сумма вычета.

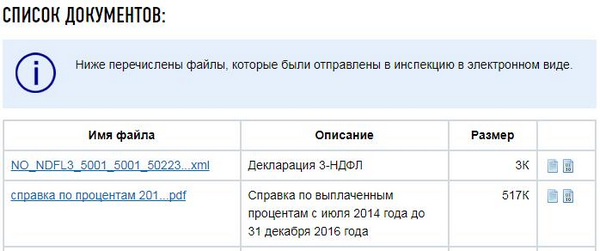

К заполненной декларации необходимо приложить список документов, которые должны быть отправлены в инспекцию в электронном виде. Список документов включает в себя:

— документы, подтверждающие право на жилье;

— платежные документы, подтверждающие расходы налогоплательщика при приобретении имущества;

— документы, свидетельствующие об уплате процентов по целевому кредитному договору или договору займа, ипотечному договору (получить соответствующие справки можно в банке);

— при приобретении имущества в общую совместную собственность предоставляется копия свидетельства о браке и заявление о распределении размера имущественного налогового вычета между супругами.

Декларацию, сформированную в режиме онлайн, а также скан-копии сопроводительных документов к декларации необходимо подписать электронной подписью и отправить в налоговую. Создать ключ неквалифицированной электронной подписи и получить сертификат ключа проверки ЭП можно здесь же, в личном кабинете, нажав на «Профиль пользователя».

9. Как долго нужно ждать, чтобы получить сумму вычета на руки?

Максимальный срок рассмотрения заявления (камеральной проверки всех направленных документов) составляет три месяца, на перечисление средств потребуется еще до 30 дней.

Взял новостройку в ипотеку. Как получить вычет за квартиру и проценты?

В 2017 году купил квартиру в строящемся доме в ипотеку. Все это время вносил платежи: в счет основного долга и за проценты. Дом сдали в 2019 году.

Стоимость квартиры — 3 млн рублей.

Первоначальный взнос — 1 млн рублей.

Выплачено за 2017 и 2018 годы — 500 тысяч рублей долга, 200 тысяч рублей процентов.

Хочу получить имущественный вычет. Помогите разобраться:

Ответа в других статьях не нашел, но вся надежда на вас. Помогите нам, ипотечникам, правильно все оформить и забрать свои налоги.

Алексей, конечно, мы вам поможем. Тем более эти вопросы волнуют сотни других читателей: мы каждый день разбираем такие ситуации персонально, но пришла пора объяснить для всех.

С какого года появляется право на вычет за квартиру в новостройке?

Если вы купили квартиру в новостройке по договору долевого участия, сам по себе он не дает права на имущественный вычет. Потому что ДДУ не подтверждает права собственности.

Право на вычет появляется только в том году, когда подписывают акт приема-передачи квартиры. Даже если право собственности в Росреестре еще не зарегистрировано, но есть акт, в этом году можно заявлять вычет и возвращать НДФЛ. Раньше нельзя, даже если вы исправно вносите платежи три года. И даже если вы сразу оплатили всю сумму и ждете, когда сдадут дом.

Нет акта — нет вычета. Подписали акт — с этого года заявляете вычет. В вашем случае право на вычет за квартиру появилось в 2019 году.

Можно ли вернуть налог, уплаченный в 2017 и 2018 годах, если дом сдали в 2019 году?

Нет, если дом сдали в 2019 году, то права на вычет раньше не было. И хотя вы вносили платежи в 2017 и 2018 годах, налог за эти периоды вам не вернут.

Тот НДФЛ, который вы заплатили со своих доходов за предыдущие годы, до подписания акта, останется в бюджете. Вы можете вернуть его с помощью других видов налоговых вычетов: социальных, инвестиционных, профессиональных или стандартных. Но имущественный вычет за те годы вам не положен и налог он не уменьшит.

За какой год нужно подавать декларации на возврат налога?

В вашем случае первую декларацию для вычета вы подадите за 2019 год. Это можно будет сделать только в 2020 году.

Но уже сейчас можно не ждать и заявить имущественный вычет через работодателя. Тогда вы не будете платить НДФЛ на работе, а получите его как прибавку к ежемесячной зарплате. Получить налоговый вычет через работодателя в текущем году несложно: мы рассказывали, как это сделать.

Заявлять вычет у работодателя можно каждый год. То есть вы перестаете платить НДФЛ, пока не вернете таким способом 13% от расходов на квартиру в пределах лимита.

Какую сумму указывать для вычета при покупке квартиры, если долг банку еще не погашен?

У ипотечников есть право на два вида вычетов:

Если квартира стоит 3 млн рублей, значит, вычет вы заявите в пределах личного лимита основного вычета в сумме расходов на покупку квартиры. То есть забрать 13% можно только с 2 млн рублей — это максимальная сумма имущественного вычета для каждого человека.

И хотя вы внесли только миллион рублей первоначального взноса, а потом погасили 500 тысяч рублей долга перед банком, к вычету вы все равно заявляете 2 млн рублей. Фактически вы эту сумму еще не потратили: часть денег за вас застройщику внес банк. Но вернуть налог все равно можно с полной суммы, а не только с оплаченной части кредита.

В декларации за 2019 год или в заявлении для подтверждения права на вычет у работодателя вы указываете всю стоимость квартиры, без учета долга банку. Декларацию за 2017 и 2018 годы вы не подаете. Неважно, что в эти годы вы что-то платили застройщику и банку.

Остаток долга по ипотеке вы тоже не считаете. Вам важна та сумма, которая указана в договоре купли-продажи и платежных документах. В том числе в тех, по которым банк погашал часть стоимости квартиры от вашего имени кредитными деньгами. Все это заявляете к вычету.

Какой будет вычет

Если квартира стоит 3 млн рублей — вычет составит 2 млн.

Если квартира стоит 1,5 млн рублей — вычет равен 1,5 млн. Остаток переносится на следующие объекты.

При покупке квартиры в браке расходы можно поделить между супругами и получить больше денег.

Какую сумму процентов указывать в декларации?

К вычету можно заявить только ту сумму процентов, которая уже уплачена. А не ту, которая указана в графике платежей за все годы. Вы могли вносить платежи вообще не по графику. Сумму процентов нужно взять из справки от банка. Там знают, как ее выдавать. Некоторые банки формируют такие справки прямо в личном кабинете или приложении — уточните, как у вашего кредитора.

Право на вычет у вас появилось только в 2019 году. Но проценты вы платили и раньше — в 2017 и 2018 годах. За эти годы вы берете справку и заявляете фактически уплаченные суммы процентов с самого начала ипотеки, но в декларации за 2019 год.

Может быть, вам не хватит налога: вы же еще и основной вычет заявите. А чтобы забрать только его за год, нужно зарабатывать по 167 тысяч рублей в месяц.

В любом случае ваши проценты не потеряются. Когда заберете налог с основной суммы вычета, соберете все справки с первого дня ипотеки и всю уплаченную сумму процентов заявите к вычету.

То есть проценты за 2017, 2018, 2019 годы вы можете заявить к вычету в 2020 году или позже. Но именно фактически уплаченные проценты из справки банка. Налоговая это проверит.

Главное о вычетах по ипотеке

Во что нужно учесть при оформлении имущественного вычета за ипотеку:

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Как получить налоговый вычет за квартиру в ипотеке

Покупка квартиры в ипотеку дает вам право сразу на два налоговых вычета: от стоимости недвижимости и от процентов по кредиту. В первом случае можно вернуть 13% от стоимости жилья, но не больше 260 тыс. рублей. По выплаченным процентам можно получить до 390 тыс. рублей. Кто имеет право на вычет и как вернуть уплаченные налоги?

Кто может рассчитывать на оба налоговых вычета?

Сколько можно вернуть?

Если квартира стоила меньше 2 млн рублей и была куплена в 2014 году или позднее, остаток вычета можно переносить на другие объекты, пока не будет исчерпан весь лимит. Если квартира была приобретена до 2014-го, переносить остаток имущественного вычета нельзя. А вот вычет по процентам можно использовать только для одного ипотечного кредита. Если с ипотеки вернуть хотя бы рубль налога с процентов, по другой ипотеке вычет уже не дадут.

Игорь купил квартиру в ипотеку. Сама квартира стоила 2 млн рублей, 930 тысяч рублей он заплатит в качестве процентов за кредит. С учетом лимитов он сможет вернуть 2 000 000 *13% 930 000*13% = 380900 рублей.

Не стоит ждать, что вам заплатят сразу 650 тыс. рублей. Возвращать сумму вы будете в течение нескольких лет. Каждый год вы будете получать ровно столько, сколько заплатили государству в виде НДФЛ в предыдущем году. Даже если вы имеете право на несколько налоговых вычетов, например за открытие инвестиционного счета или оплату обучения, все равно государство не вернет вам больше того, что от вас получило. Это всегда будет максимум 13% от вашего годового дохода.

За год Игорь зарабатывает 720 тысяч рублей (ежемесячно 60 тысяч). Из них 13% (93 600 рублей) он платит государству в качестве подоходного налога. Поскольку Игорь может вернуть за счет имущественного вычета на покупку квартиры всего 380 900 рублей, то первые четыре года он будет получать по 93 600, а за пятый год — оставшиеся 6 500 рублей.

Как происходит возврат денег?

Есть и альтернативный вариант. Можно получить вычет у работодателя. В таком случае с вашей зарплаты не будет удерживаться подоходный налог в пределах положенного вам вычета. Для этого нужно обратиться сначала в налоговую с тем же пакетом документов (за исключением декларации по форме 3-НДФЛ) и заявлением в свободной форме о желании получить налоговый вычет через работодателя.

Получение вычета через работодателя немного проще — не нужно заполнять форму 3-НДФЛ. Вариант с декларацией подходит для возврата НДФЛ за предыдущие периоды или при отсутствии трудового договора. Подать заявление на налоговый вычет можно и в электронном виде — на сайте Nalog.ru через «Личный кабинет налогоплательщика для физических лиц».

Как супруги делят вычет?

Договоренности по распределению вычета нужно прописать в заявлении, которое подается в налоговую вместе с декларацией для возврата налога.

Ближайшие бесплатные вебинары

Калькулятор расчета вычета по НДФЛ подскажет, сколько вам должно государство.

Вы можете быстро рассчитать размер налогового вычета при покупке квартиры, оплате лечения или обучения.

При необходимости вы сможете обратиться к специалистам компании НДФЛка, которые помогут вам вернуть деньги.

Налоговый вычет при покупке квартиры в ипотеку: как оформить, какие документы необходимы

В статье рассказываем о налоговом вычете, который можно получить при покупке квартиры в ипотеку. Разбираемся, что это такое, кому полагается, как его оформить, и сколько денег вернут семейные, военные и пенсионеры.

Отдельное жилье – заветная мечта многих. Студенты, молодожены, многодетные семьи и пенсионеры стремятся улучшить свои условия или купить квартиру для сдачи в аренду.

Нередко ипотека оказывается большой финансовой нагрузкой. Сначала мы подолгу копим на первоначальный взнос, просим о помощи родных или даже оформляем отдельный кредит. А потом годами оплачиваем долг с переплатой.

Сгладить ситуацию поможет возврат налога. Давайте разберемся, что это такое, сколько денег можно вернуть и какие документы для этого понадобятся.

Что такое налоговый вычет

Все граждане России, получающие доход, платят 13% – налог государству.

Допустим, ваша официальная зарплата – 40 тысяч рублей. Значит, в месяц вы делитесь с государством суммой 5 200 рублей, а в год – 62 400 рублей.

Чтобы смягчить налоговую нагрузку, государство помогает при получении образования и медицинских услуг, занятиях фитнесом и т.д. – разрешает снизить сумму налогооблагаемой базы, чтобы люди платили меньший налог. Или чтобы появилась переплата, которую можно забрать наличными.

Возможность снизить сумму, облагаемую налогом, называют налоговым вычетом – его размер определяет государство. Вы можете забрать наличными переплату налога за этот вычет в размере 13%

Допустим, вы собираете яблоки в саду у соседа и за это отдаете ему по одному яблоку с каждой десятки собранных. Сосед делает вам скидку и говорит, что на несколько яблок он закроет глаза — отдавать их не нужно.

Итак, вы собрали 100 яблок, получается, должны отдать соседу 10, но по факту отдаете 8, а 2 он возвращает обратно — ведь он сделал скидку. Эти яблоки и есть ваш налоговый вычет, а конкретно 2 яблока — та часть, которую можно вернуть обратно.

К сожалению, вычеты делают не на все подряд. Они делятся на несколько категорий по назначению. Вот самые востребованные из них:

Предоставляются льготным категориям населения. Например, инвалидам или опекунам.

Предоставляются на образование, лечение, спорт.

Предоставляются по гражданско-правовым договорам или на доход от бизнеса.

Предоставляются для владельцев ИИС и тех, кто получает доход от операций с ценными бумагами.

Предоставляется на приобретение любого вида недвижимости, на продажу государству; за ипотечную переплату.

Кто может получить вычет по ипотечным процентам

Рассмотрим на примере. Маша давно хотела увеличить жилплощадь, но на крупную покупку не было средств, поэтому она взяла в банке целевой заем. Родители рассказали ей о возможности сделать возврат за переплату. Маша не прочь получить льготу от государства. Чтобы понять, может ли она получить ее, пройдем по основным пунктам.

Отлично! Маше достаточно этих условий, чтобы сделать возврат.

Также получить вычет может подруга Маши – она приехала из Лондона, но уже полгода непрерывно работает в России и платит налоги в российскую казну. Она оформила ипотеку в банке и купила в Рязани участок под строительство.

А друзья Маши – семейная пара Вика и Костя одолжили в банке деньги и купили дом. Оформили его на несовершеннолетнего сына Марка – они тоже смогут получить переплату по займу.

Как связаны вычет за проценты по ипотеке и вычет при покупке жилья

Рассмотрим другой пример. Петр покупает жилье в ипотеку не первый раз. Как официально трудоустроенный и исправно платящий налоги гражданин РФ он может сделать имущественный вычет – максимум 2 млн рублей. То есть может забрать на руки 13% от этой суммы – максимум 260 тысяч рублей.

Также Петр в праве вернуть деньги за ипотеку – максимальная сумма вычета составит 3 млн рублей, итого – до 390 тысяч рублей. Всего можно сделать возврат до 650 тысяч рублей.

С 2013 года Петр пользуется услугами банков и проверяет на себе изменения в законах.

Раньше вычет на имущество и за проценты по ипотеке были связаны – их можно было оформить на один объект.

В 2012 году Петр женился и взял первую квартиру в ипотеку. Тогда он уже знал про два типа льгот, и хотел вернуть переплату за кредит, чтобы потом вложиться в ремонт. Но не смог сделать этого из-за привязки вычетов к одному объекту — немного ранее он уже оформил имущественный вычет на покупку садового участка с домом.

После 2014 года вычеты разъединили – и это хорошо. Теперь можно сделать отдельный вычет за жилье, и отдельный – за проценты по ипотеке, без привязки к одному объекту. Главное условие – право на вычет должно появиться после 2014 года.

В 2013 году Петр взял ипотеку для дочери-студентки, а в 2014 узнал про новый закон. Так как Петр уже полностью получил возврат за покупку садового участка, он надеялся, что получит хотя бы ипотечный. Но этого не случилось, потому что он взял заем раньше 2014 года.

В 2018 году у Петра появились внуки, и он купил в ипотеку квартиру побольше. Повезет ли ему на этот раз? Да, теперь Петр подходит под все условия и может вернуть деньги за переплату.

Важно: получить деньги за переплату с ипотеки можно только один раз и только для одного объекта, остаток при этом не переносится.

Если у вас есть возможность оформить имущественный и ипотечный вычеты, вы можете сами решить – получить их по очереди или одновременно.

Удобнее сначала забрать деньги по основной недвижимости, а потом по ипотеке. Их можно получить по одному или разным объектам. Например, можно вернуть деньги за покупку участка под строительство, а ипотечный – за дачу.

Чтобы получить льготу на ипотечные проценты, заем обязательно должен быть целевым.

Петр получит льготу, если в договоре будет сказано, что заем выдается:

Если бы Петр взял целевой заем на участок под строительство, сделать возврат он смог бы только после постройки дома. А в случае оформления займа на апартаменты не получил бы льготу от государства, ведь по закону это нежилая недвижимость.

Если бы Петр взял не целевой заем, а обычный потребительский кредит, и вложил эти деньги на приобретение или строительство жилья, то никакие подтверждающие документы не помогли бы ему в получении процентов по ипотеке.

Важно: нельзя быть в близком родстве с продавцом жилья или передавать право на вычет родным, даже родителям или детям. Если квартиру покупали не они, то и вычета они не получат.

Исключение – приобретение жилья родителями для несовершеннолетних детей.

Какую сумму налога можно вернуть

На размер суммы, которую государство возвращает за год, влияет количество уплаченных налогов. Если за 1 год заплатили 100 тысяч рублей НДФЛ, за переплату по ипотеке вернут аналогичную сумму (даже если общая сумма больше). То, что осталось, перекинут на следующий год. Так будет, пока вам не выплатят всю сумму.

Право на вычет влияет на сумму. Если оно появилось до 2014 года, у льготы нет лимитов. Возвращайте 13% от любого размера переплаты. А если после 2014 года, то будет ограничение – 3 млн рублей.

Представьте, что в 2012 году вы взяли ипотеку с общей суммой переплаты 3,5 млн рублей. Получите вы 13% от этой суммы – все 455 тысяч рублей. А для ипотеки с той же суммой, оформленной в 2015 году, будет действовать лимит, и забрать вы сможете максимум 390 тысяч рублей.

Важно: условия при рефинансировании сохраняются. Можно рефинансировать ипотеку, оформленную до 2014 года, и все равно получить вычет без лимита. И наоборот, при рефинансировании после 2014 года, сохранится лимит 3 млн рублей.

При оформлении займа на новостройку сначала приходят выплаты, а право собственности регистрируется позднее. В таком случае требовать вычет вы сможете только после регистрации, но в расчетах будет учитываться весь период, когда вы вносили платежи.

Допустим, вы заключили договор долевого участия в 2015 году. Пока дом строился, вы ежемесячно платили, и приняли квартиру только в 2021 году. Требовать вычет вы сможете только в 2022 году, но все проценты, выплаченные с 2015 года, будут учтены.

Какие документы нужны для оформления вычета

Сбор документов зачастую оказывается самым сложным моментом при оформлении государственных льгот. Но все не так страшно, как кажется на первый взгляд. Расскажем вам о нескольких способах заявить на льготу.

Оформить вычет можно в ФНС на следующий год после получения кредита или позже. Если вы хотите разом забрать все деньги, то это ваш вариант. Если же хотите получать финансовую помощь регулярно, то можно оформить прибавку к зарплате и забирать деньги в том же году – каждый месяц небольшими частями.

Оформление в ФНС

Сдать документы вы можете в отделении налоговой по месту регистрации, или онлайн – в личном кабинете на сайте ФНС.

Для оформления понадобятся:

Деньги придут через четыре месяца – немало, но большие выплаты того стоят. Три месяца длится проверка документов, и еще один месяц выделяется для начисления.

Так как сумма выплаты процентов изменяется каждый год, то нужно будет сделать новую справку и обновлять документы, если решите оформить льготу повторно.

Оформление у работодателя

Вы можете получать деньги частями в виде прибавки к зарплате, не дожидаясь окончания года. На самом деле, государство удерживает ваш ежемесячный налог, но для вас это будет выглядеть, как дополнительная премия.

Для оформления нужно:

Заявление рассматривают всего 30 дней, после чего перестают удерживать налог, и вы получаете прибавку. Но нужно помнить о том, что ежегодно вы должны оформлять в налоговую новый запрос.

С мая 2021 года можно получать вычеты по НДФЛ в более удобном порядке. Электронный способ – наше всё. Никаких 3-НДФЛ и прочих бумажек – это позволит сэкономить время и силы.

Система самостоятельно подтягивает все необходимое, запрашивая документы в соответствующих источниках – налоговой не приходится три месяца проводить проверку, а вам – собирать пакет документов.

Проверка займет тридцать дней, пятнадцать – уйдут на выплаты. Срок может увеличиться до трех месяцев, если у налоговой появятся подозрения.

Как получить вычет по процентам при рефинансировании кредита

Давайте рассмотрим на примере. Ольга закончила вуз и сразу устроилась в стабильную компанию. Накопив на первоначальный взнос, она купила квартиру в кредит.

Из-за локдауна ее перевели на удаленку и немного урезали зарплату. Жить стало сложнее, но Ольга не растерялась и сделала рефинансирование кредита.

Как Ольге получить деньги за переплату по ипотеке после рефинансирования? Давайте разбираться.

Для получения любого вычета необходимо платить НДФЛ, чтобы у государства был условный «сундук» с вашими деньгами, из которого их можно отдать. Индивидуальные предприниматели, самозанятые, мамы в декрете и прочие, кто не получает доход и не платит налоги, не смогут сделать возврат при рефинансировании.

Какой налоговый вычет могут получить супруги

Еще пример. Марина и Володя поженились и взяли жилье в ипотеку. Кредит оформили на Володю — его кредитная история оказалась лучше. Молодожены узнали о возврате переплаты и захотели этим воспользоваться.

Оба родились и живут в России, оба работают в крупных компаниях и платят налоги. Деньги на оплату кредита супруги скидывают поровну.

У них нет брачного договора, а значит по закону все совместно нажитое имущество принадлежит им в равной степени.

Супруги могут получить переплату – каждый по 390 тысяч рублей. В законе не указано, как именно они должны разделить вычет, поэтому процентное соотношение распределят между собой сами и в будущем при желании могут менять его. После устной договоренности они подадут заявление в ФНС о распределении вычета.

Важно: если они разделят вычет пополам, то после получения денег ни один из них не сможет возвращать проценты за кредит повторно. А если льготу оформит кто-то один, то второй воспользуется своей в будущем.

У Марины и Володи высокая сумма переплаты – 5,5 млн рублей. Им выгоднее заявить на получение возврата по отдельности и забрать по 390 тысяч каждому. А если они оформят получение вычета напополам, то им вернут эту сумму на двоих – всего по 130 тысяч каждому, и остаток не сохранится.

Можно ли получить налоговый вычет по военной ипотеке

Что касается военных? Давайте тоже разберем на живом примере.

Антон – военный-контрактник. Он хочет купить квартиру по программе военной ипотеки – это целевой заем для военнослужащих на приобретение жилья. Выплаты по нему покрывает государственная субсидия, которая копится на личном счете военнослужащего.

Антон рассчитывает получить переплату по этому кредиту, как это сделал его друг Петр. Но Петр выплачивает ипотеку сам, а за Антона платит государственная организация – поэтому оформить возврат по военной ипотеке он не может.

Однако если он самостоятельно сделает первый взнос или погасит кредит досрочно на личные деньги, он сможет забрать переплату за эти суммы. Лимит останется такой же – 3 миллиона рублей.

Можно ли получить налоговый вычет пенсионерам

Мы уже писали выше: хотите получить вычет – платите налоги. А как тогда быть пенсионерам, ведь пенсия не облагается налогом?

Для них предусмотрено особое правило.

Например, Наталья перестала работать в 2020 году и взяла ипотеку. Она не может вернуть переплату за следующие годы, ведь у нее не будет никакого дохода, кроме пенсии. Зато она может заявить на вычет за три прошедших года – когда она работала и платила 13% НДФЛ.

Такое право действует даже для работающих пенсионеров. При желании они могут перенести вычет на ранние периоды.

Подруга Натальи – Маргарита тоже стала пенсионеркой в 2020 году и купила квартиру на целевой заем. Но Маргарита продолжит работать и отдавать деньги в государственную казну. Поэтому она может заявить на вычет и за предыдущие годы, и за последующие.

Возврат процентов позволяет забрать большую сумму разом или снизить финансовую нагрузку ежемесячно. Так или иначе, это хорошее подспорье для тех, кто регулярно платит деньги для получения собственного жилья.

С появлением упрощенного порядка получения вычетов – бюрократия сводится на нет, и алгоритм получения становится более ясным. Советуем вам не бояться повышать финансовую грамотность и получать от государства льготы, которые вы заслужили!