что относится к хозяйственным принадлежностям в бухгалтерском учете

Что относится к хозяйственным принадлежностям в бухгалтерском учете

Счет 10.09 Производственный и хозяйственный инвентарь.

Автор статьи

Автор и разработчик курсов: «Бухгалтерский и налоговый учет», «1С Бухгалтерия», «1С Управление торговлей (Торговля и склад)», «Продвинутый бухгалтер». Соучредитель УЦ Профирост. Директор.Эксперт в области ведения бухгалтерского и налогового учета на предприятии.

Производственный и хозяйственный инвентарь бухгалтера учитывают на счете 10.09.

Вообще у бухгалтеров все чаще возникают вопросы при оприходовании материалов, т.к. ни в ПБУ 5, ни в каком либо другом нормативном акте конкретно не расписано, что мы должны относить на счет 10.01, что на 10.06, а что на 10.09.

Постараемся разобрать на примерах использование того или иного субсчета в этой статье.

Перечень имущества, которое относится к инвентарю и хозяйственным принадлежностям, законодательством не установлен.

Связанный курс

На практике под инвентарем и хозяйственными принадлежностями понимают:

— офисную мебель (столы, стулья, парты, полки, шкафы офисные и нет и др);

— средства связи (телефон, факс, коммутатор, различного вида модные девайсы);

— электронную технику (фотоаппараты, диктофоны, видеокамеры, планшеты, видеорегистраторы, ноутбуки, );

— инвентарь для уборки территорий, помещений и рабочих мест (швабры, метла, веники тележки, грабли);

— средства пожаротушения (огнетушители, пожарные шкафы, пожарные рукава и др.);

— осветительные приборы (лампы, фонари);

— туалетные принадлежности (бумажные полотенца, освежители воздуха, мыло, антисептики и др.);

— канцтовары (бумага, ручки, карандаши, степлер, антистеплер, файлы (мультифора) и др;

— кухонные бытовые приборы (кулеры, СВЧ-печи, холодильники, кофемашины, кофеварки чайники, тостеры, электропечи и др.).

Если в организации имеются автомобили и их периодически приходится ремонтировать, то инструменты для их ремонта рекомендуется учитывать так же на счете 10.09. К инструментам чаще всего относятся: набор головок, набор ключей, домкраты, сверла и др.

Не забывайте, что к МПЗ (материально-производственным запасам) относятся запасы, которые не подпадают под следующие условия:

В этом случае Вам придется оприходовать актив на счет 08.04 и учитывать его в составе основных средств.

«Бухгалтерская энциклопедия «Профироста»

13.05.2020

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих, Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Организация учета, как проверить, выездная налоговая проверка, счет 10 для чайников.

Что относится к инвентарю и хозяйственным принадлежностям

Инвентарь и хозяйственные принадлежности на протяжении всего срока использования не утрачивают своей формы. Износ происходит постоянно. Обычно на предприятии есть большие объемы инвентаря. Все эти факторы обуславливают необходимость учета их в обороте.

Стандартный состав

В законе отсутствует перечень признаков, по которым определяется объект. Традиционно под хозяйственными принадлежностями понимаются следующие объекты:

Перечень принадлежностей будет зависеть от величины предприятия и вида его деятельности. Однако основной перечень является стандартным.

Учет инвентаря

В состав основных средств принадлежности будут включены только в том случае, если время их использования превышает год. Данное правило содержится в подпункте «б» пункта 4 Правил бухгалтерского учёта (ПБУ). Инвентарь допускается фиксировать в составе материалов. Однако допустимо это только в пределах определенного лимита. Данный лимит может устанавливаться политикой самого предприятия. Однако он не может быть больше 40 тысяч рублей. Предельный объем лимита установлен абзацем 4 пункта 5 ПБУ.

Если время полезного пользования не превышает год, учет ведется в перечне материалов. Для этого используется, согласно пунктам 2 и 4 ПБУ, счет 10-9. Введение объектов отражается в бухучете в стандартном порядке.

Вопрос: Предприятие для своего нового подразделения закупило инвентарь и хозяйственные принадлежности, однако в связи с тем, что подразделение не начало деятельность, вынуждено было их продать. Как отразить эту операцию в бухгалтерском учете?

Посмотреть ответ

Документальное сопровождение

При отпуске инструментов со складских помещений необходимо оформить требование-накладную. Документ выполняется по форме № М-11. Требование учреждены Госкомстатом РФ от 1997 года (постановление № 71а). В документе указываются, согласно приказу Минфина РФ №119н, следующие сведения:

Принадлежности могут передаваться промежуточному подразделению (под этим понятием понимаются бухгалтерские отделы, отделы закупок). В такой ситуации сложно установить точный объем инвентаря, который будет использован подразделениями. Выход из положения – оформление актов по мере расхода принадлежностей. Акты составляются в свободной форме, однако в них должна быть указана следующая информация:

На основании составленных актов производится списание объектов на траты. Порядок утвержден МУ №119н.

Учет в упрощенной форме

Компании, относящиеся к субъектам малого бизнеса, могут вести бухучет по упрощенной форме. Отпуск объектов предполагает связь со счетом «Производственные траты» или счетом 44 «Траты на реализацию». Бухгалтер должен оформить требование-накладную. Выполняется она по форме № М-11. Одновременно выполняется проводка: ДТ 25, 26, 44 КТ 10-9 (отпуск объектов).

Списание принадлежностей предполагает установление цены, по которой они будут списаны. Операция производится со счета 10-9. Стоимость определяется на базе следующих методов:

Методики утверждены пунктом 16 ПБУ. Используемый метод нужно отразить в политике осуществления учета. Нужно это для осуществления бухучета. Данное положение введено пунктом 73 МУ №119н.

При отражении используется контроль сохранности. Связанно это с тем, что при переводе объекта в эксплуатацию происходит перенос стоимости в затраты.

Контролируются только объекты, срок эксплуатации которых превышает год, поставленные на учет в перечне материалов.

В законе не оговаривается порядок учета объектов, переведенных в использование. Поэтому он устанавливается самим предприятием. Для отслеживания передвижений объектов по отделам используются следующие документы:

Избранный вариант ведения бумаг фиксируется в политике компании. Документация ведется сотрудником с материальной ответственностью. В Плане отсутствует индивидуальный забалансовый счет, а потому он создается самостоятельно. Например, на предприятии открывается счет 013 «Хоз. принадлежности».

При переводе инвентаря в использование выполняются проводки следующего вида:

Когда объекты выбывают, требуется создать акт о списании. Форма его не устанавливается законом. Допускается ее самостоятельное утверждение. Порядок фиксирования сопутствующих расходов определяется в зависимости от принятой на предприятии системы обложения налогом.

Как исчисляется налог

Объекты, срок эксплуатации которых составляет больше года, стоимостью свыше 100 тысяч рублей, должны быть включены в состав основных средств.

Это амортизируемое имущество, что оговорено пунктом 1 статьи 256 НК РФ. Траты на принадлежности, не включенные в состав амортизируемых объектов, учитываются в составе материальных трат. Порядок списания оговаривается самим предприятием. К примеру, данная операция может происходить единовременно или частями. Если на предприятии ведется кассовый метод, производится снижение налоговой базы после перевода объектов в эксплуатацию.

Все затраты должны обосновываются экономической политикой предприятия. К примеру, целесообразность их приобретения может быть оговорена внутренним договором. В документе указывается необходимость поддержания санитарно-гигиенических норм. В связи с данным правилом выполняется покупка принадлежностей для туалета. Иные статьи трат могут обосновываться прочей внутренней документацией.

Пример

Предприятием были закуплены следующие принадлежности для туалета:

Совокупная стоимость составила 19 470 рублей. НДС – 2 970 рублей). Было отпущено со склада принадлежностей на сумму 1 650 рублей. Требуется выполнить следующие проводки:

Все траты должны быть записаны в соответствии с отчетным периодом, месяцем. Перед учетом производятся все соответствующие расчеты. В частности, нужно определить совокупность затрат, вычесть из полученной суммы НДС. Затем производится сам учет на основании первичной документации.

Что относится к хозяйственному инвентарю и принадлежностям

Что может входить в список инструментов, хозяйственного инвентаря и принадлежностей (далее — материальные ценности, МЦ), никем не определено. Организация сама это регулирует. Обычно в него включаются:

Приобрести подобные товары возможно как по безналичному расчету, так и через подотчетных лиц.

Чтобы организовать бухгалтерский учет, необходимо правильно классифицировать МЦ.

Возможны 2 варианта учета инвентаря:

Важно! С 01.01.2021 МПЗ учитываются по новым правилам, которые установлены новым ФСБУ 5/2019 «Запасы», прежнее ПБУ 5/01 утратило силу. А основные средства учитываются по новым правилам, утвержденным ФСБУ 6/2020, которые обязательны к применению с 01.01.2022.

Некоторые учетные правила изменены существенно. Перестроить учет МПЗ вам поможет КонсультантПлюс. Получите пробный доступ к К+ бесплатно и переходите в материал. А в этом готовом решении вы подробно узнаете об изменениях в учете основных средств.

При любом варианте объекты принимаются к учету по фактической стоимости приобретения, которая складывается из всех связанных с покупкой затрат. В общем случае НДС в эту сумму не входит. В стоимость его включают, только если МЦ используются для необлагаемой этим налогом деятельности (пп. 9-11 ФСБУ 5/2019 «Запасы», утвержденного приказом Минфина России от 15.11.2019 № 180н, п. 12 ФСБУ 6/2020 «Основные средства», утвержденного приказом Минфина России от 17.09.2020 № 204н).

Бухучет инвентаря и хозяйственных принадлежностей в составе ОС

Инвентарь относят к ОС, если срок его полезного использования — более 12 месяцев, а стоимость — свыше лимита, установленного организацией. При меньшей стоимости допускается учитывать его в составе МПЗ (п. 5 ФСБУ 6/2020). При этом стоимостную границу между ОС и МПЗ при указанном выше пределе организация может установить свою. Например, как ОС учитывать объекты стоимостью свыше 20 000 руб., а как МПЗ — более дешевые. Порог стоимости нужно закрепить в учетной политике.

Рассмотрим образец бухгалтерских проводок, которые формируются при поступлении, движении и выбытии ОС.

Бухгалтерская проводка

Действие, документ

Дт 08 Кт 60 (10, 71, 76)

Приобретается ОС. Товарная накладная, форма ОС-1

Выделен НДС. Счет-фактура

Сформирована стоимость ОС. Ему присваивают инвентарный номер и заполняют инвентарную карточку ОС-6

Дт 20 (23, 25, 26…) Кт 02

Начислена амортизация. В бухгалтерском учете есть 4 способа начисления амортизации. Выбранный способ фиксируют в учетной политике

Списана амортизация. Это происходит в момент выбытия, продажи, безвозмездной передачи, недостачи или порчи ОС

Списана остаточная стоимость. В случае если ОС полностью амортизировано, остаточная стоимость равна 0. Форма ОС-4

Это лишь небольшая часть из возможного комплекта проводок по учету ОС в организации.

Что касается документального оформления, в данном случае для инвентаря нужно использовать документы, обычные для оформления ОС либо утвержденные постановлением Госкомстата РФ от 21.01.2003 № 7. Например, такие как:

Либо организация может разработать такие документы самостоятельно. Они, напомним, должны содержать обязательные реквизиты, указанные в ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ. Далее будем приводить только унифицированные формы.

Какие еще документы могут потребоваться для оформления движения ОС, читайте здесь.

Учет инструментов и хозяйственного инвентаря в составе МПЗ и проводки к нему

Инвентарь со сроком полезного использования до 12 месяцев нужно учитывать в составе МПЗ. Причем независимо от его стоимости.

Он приходуется на склад организации на основании соответствующей первички:

После этого на оприходованные объекты заводят карточки учета, используя, к примеру, форму М-17.

В этот момент в бухгалтерском учете делается запись по дебету счета 10. Корреспондирующий счет зависит от способа поступления МПЗ в организацию.

Важно! Разъяснения от КонсультантПлюс (новый порядок с 2021 года)

На каждую отчетную дату запасы в общем случае должны отражаться в учете по наименьшей из величин (п. 28 ФСБУ 5/2019):

фактической себестоимости;

чистой стоимости продажи.

.

Превышение фактической себестоимости запасов над их ЧСП считается обесценением запасов. При наличии обесценения необходимо создать резерв под обесценение запасов (п. 30 ФСБУ 5/2019).

Определить чистую стоимость продажи и создать резерв вам помогут рекомендации экспертов К+. Пробный доступ можно оформить бесплатно.

Во время передачи инструментов и принадлежностей со склада для нужд организации оформляют требование-накладную по форме М-11. Также в качестве первичных учетных документов используют формы М-8, М-15 (утвержденные постановлением Госкомстата России от 30.10.1997 № 71а).

Какие именно данные указывают при заполнении форм М-11, М-15, читайте в статьях:

Чтобы передать специальные инструменты со склада, необходимо предварительно установить лимиты, которые разрабатываются организацией по решению руководителя.

Форма М-8, лимитно-заборная карта, применяется как для отпуска специальных инструментов, так и для контроля соблюдения лимита. Ее выписывают в 2 или 3 экземплярах.

Скачать бланк и образец формы М-8 можно бесплатно, кликнув по картинке ниже:

МПЗ могут отпускаться со склада в промежуточные подразделения и без указания точного количества необходимого инвентаря. По мере его использования подразделение составляет акты (отчеты) в произвольной форме, но с обязательным раскрытием таких реквизитов, как наименование, количество, стоимость, подтверждение целесообразности его использования. На основании этих актов стоимость МПЗ будет списываться в затраты.

Способ списания инвентаря в производство необходимо закрепить в УП организации (п. 36 ФСБУ 5/2019):

В случае если МПЗ испорчены или потеряны, составляют акт списания с указанием причины выбытия, а потери списывают.

Списание инвентаря в учете отражается следующими бухгалтерскими проводками.

Рассмотрим учет инвентаря в составе МПЗ на примере.

ООО «ЛЕС» в феврале приобрело для работников компьютерные стулья (5 штук) стоимостью 16 155 руб., в т. ч. НДС — 2 464,32 руб.

В УП организации указано, что для целей БУ объекты ОС стоимостью менее 40 000 руб. списывают на расходы при их передаче в эксплуатацию. Одновременно с этим делают запись на забалансовом счете 012 «Материалы, переданные в эксплуатацию». Как только стулья доставили, бухгалтер списал их стоимость на расходы и отразил их передачу в эксплуатацию на забалансовом счете.

В октябре руководством ООО «ЛЕС» было принято решение переехать в новый офис, в котором уже была вся необходимая мебель. В связи с этим было решено продать стулья одному из работников. Сумма сделки составила 11 150 руб. (в т. ч. НДС — 1 700,85 руб.).

В бухгалтерском учете были сделаны следующие проводки.

При формировании расчета по налогу на прибыль за 12 месяцев ООО «ЛЕС»:

Контроль над движением переданного в эксплуатацию хозяйственного и производственного инвентаря

Выше мы уже сказали, что активы, отвечающие критериям отнесения к ОС и стоимостью в пределах лимита, установленного организацией, могут отражаться в БУ в составе МПЗ. При этом ФСБУ 6/2020 прямо требует, что организация обязана установить контроль над ними, чтобы отслеживать их передвижение и обеспечивать сохранность после передачи в эксплуатацию.

Такое имущество, как правило, учитывают на счете 10 и списывают его стоимость единовременно при передаче в эксплуатацию. В тоже время, это имущество нужно продолжать учитывать за балансом до момента его полного изнашивания или утраты. Для этого, как правило, используют счет МЦ.04. При списании с забаланса нужно составить акт по форме МБ-8.

Образец акта МБ-8 подготовили эксперты КонсультантПлюс. Получите пробный бесплатный доступ к системе и переходите к образцу.

Что касается МЦ, относящихся к МПЗ, устанавливать контроль над их движением организация не обязана, но может это сделать, руководствуясь своими интересами.

Как именно должен осуществляться контроль над инвентарем, никем не определено. Организация сама разрабатывает нормы и правила для его осуществления.

Часто это делают с помощью отдельного забалансового счета, например 012, на котором и ведут учет инвентаря, переданного в эксплуатацию (Дт 012), до момента его списания в связи с истечением срока эксплуатации, продажи, утери и т. п. (Кт 012).

Итоги

Хозяйственный инвентарь, может оказаться как МПЗ, так и ОС. В зависимости от квалификации имущества избирается и подходящий способ учета и документирования. Основные учетные правила должны иметь обязательное отражение в учетной политике.

Что относится к хозяйственным принадлежностям в бухгалтерском учете

Дата публикации 26.07.2021

Использован релиз 3.0.98

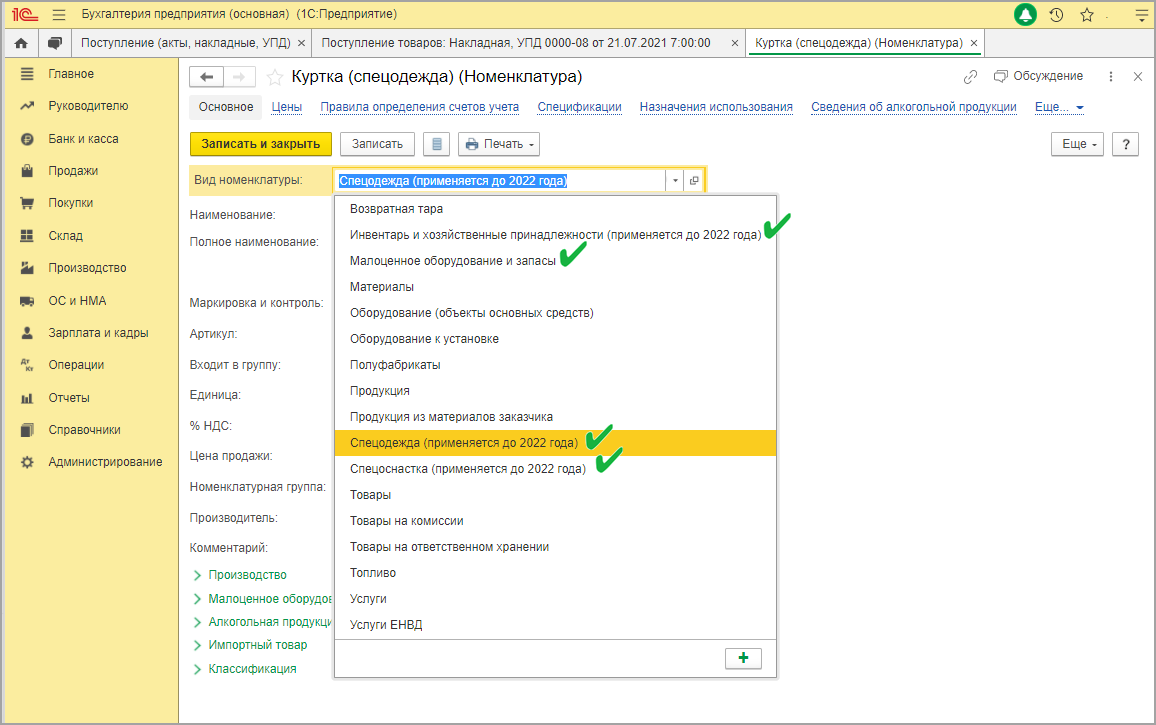

Для малоценного имущества, которое после передачи в производство (эксплуатацию, на управленческие, хозяйственные и другие нужды) применяется в деятельности организации в течение некоторого полезного срока использования (спецодежда, спецоснастка, инвентарь и хозяйственные принадлежности, инструменты и др.), в программе предусмотрены следующие виды номенклатуры (выбирается в поле «Вид номенклатуры» элемента справочника «Номенклатура»).

Этот вид номенклатуры выбирают для любых малоценных активов с любым сроком полезного использования (не более 12 месяцев или более 12 месяцев), стоимость которых включается в расходы в бухгалтерском учете в момент приобретения (т. е. они учитываются как несущественная группа активов на основании рекомендации Фонда «НРБУ «БМЦ» Р-100/2019-КпР или на основании п. 5 ФСБУ 6/2020), а в налоговом учете – в момент передачи в производство (эксплуатацию). Этот же вид номенклатуры выбирают для запасов, предназначенных для управленческих нужд, если организация учитывает их в соответствии с п. 2 ФСБУ 5/2019. Счет учета номенклатуры – 10.21.

Этот вид номенклатуры выбирают для малоценных активов, учитываемых на счете 10.09 (инструменты, инвентарь, хозяйственные принадлежности), которые:

Этот вид номенклатуры выбирают для спецодежды, учитываемой на счете 10.10, которая:

Этот вид номенклатуры выбирают для спецоснастки, учитываемой на счете 10.10, которая:

Виды номенклатуры «Инвентарь и хозяйственные принадлежности (применяется до 2022 года)», «Спецодежда (применяется до 2022 года)», «Спецоснастка (применяется до 2022 года)» с точки зрения учета в программе различаются только счетом учета номенклатуры, который подставляется в документы программы автоматически.

Все три вида номенклатуры могут использоваться не только до 2022 года, но и после (но только для запасов со сроком полезного использования не более 12 месяцев). В наименовании этих видов номенклатуры установлена пометка «(применяется до 2022 года)», чтобы обратить внимание пользователей на то, что с 2022 года назначение этих видов номенклатуры изменится. Так, они не будут применяться для объектов со сроком использования более 12 месяцев. В отношении запасов со сроком использования не более 12 месяцев эти виды номенклатуры с 2021 года (с момента вступления в действие ФСБУ 5/2019) влияют только на автоматическую подстановку в документы счета учета номенклатуры (10.09 и 10.10). Таким образом, можно продолжать пользоваться ими и дальше, а можно для любых запасов использовать вид номенклатуры «Материалы» (при этом в документах устанавливать соответствующий счет учета номенклатуры придется вручную). Наименования у видов номенклатуры можно изменить.

Виды номенклатуры «Спецодежда (применяется до 2022 года)» и «Спецоснастка (применяется до 2022 года)» с 2021 года ничем не отличаются с точки зрения учета в программе (ранее эти виды номенклатуры были разделены, поскольку до 2021 года после передачи в эксплуатацию спецодежда учитывалась на счете 10.11.1, а спецоснастка на счете 10.11.2).

Документы программы, используемые для учета малоценных активов и управленческих запасов

Строительные и хозяйственные материалы: не путаем, правильно отражаем в учете

С закупкой хозяйственных и строительных материалов периодически сталкиваются компании в разных сферах. Каждому нужно приводить в порядок территорию и имущество: делать косметический, капитальный ремонт, обновлять фасад здания, менять остекление и т.п.

Все приобретенные материалы принимаются к учету как запасы. И задачей бухгалтера является их отражение с использованием правильных кодов КОСГУ. Для решения этой задачи придется научиться отличать хозяйственные материалы от строительных.

Запасы: начало

Давайте разберемся, как вообще в компаниях появляются хозяйственные и стройматериалы.

Имущество имеет свойство изнашиваться. Для выявления конструктивных и других дефектов объекты периодически нужно осматривать. Если есть необходимость в ремонте, благоустройстве, нужно приобрести соответствующие материалы, обосновать расходы. Предшествует всему этому составление дефектной ведомости. Дальше комиссия по поступлению, выбытию активов фиксирует факт наличия неисправностей, которые нужно устранить.

Для выделения средств на устранение дефектов материально ответственное лицо подает руководству служебную записку. В документе отражается предварительный расчет стоимости необходимых материалов. Руководство дает добро, выделяет средства.

Итак, материалы закуплены, что дальше? Их необходимо оприходовать, отразить в бухучете. И тут начинается самое интересное. Перед бухгалтером стоит непростая задача. Материалы нужно разобрать по видам согласно кодам КОСГУ.

Учитываем запасы по-новому

С 2021 года запасы учитываются согласно ФСБУ 5/2019. Этот же стандарт используется при составлении бухгалтерской отчетности. Применение документа обязательно для всех коммерческих, некоммерческих организаций (исключение – бюджетные структуры). Могут не использовать ФСБУ 5/2019 микропредприятия, имеющие право вести упрощенный учет. Правда, эту норму они должны закрепить в учетной политике.

Если, допустим, деятельность компании была приостановлена в 2020, а теперь возобновлена, нужно перейти на новые правила учета запасов. Пренебрежение нормой имеет финансовые последствия. За работу по старым правилам бухучета можно получить серьезный штраф.

Как отразить в отчетности переход на ФСБУ 5/2019 в отношении запасов? Варианта два: ретроспективный и перспективный. В первом случае в отчетах за 2021 год пересчитываются входные данные, в межотчетный период делаются корректировки, разница между данными в отчетности за прошлый год и текущий год раскрывается в учетной политике. Зачем так сложно? Чтобы получить сопоставимые показатели по запасам на конец и начало отчетного периода.

Перспективное отражение перехода в отчетности исключает пересчет показателей на начало текущего года. ФСБУ 5/2019 применяется только к тем запасам, которые приобретены после его вступления в силу.

Правильно определяем вид материалов

Переходим к практике. Классификация приобретенных запасов – дело тонкое. Очевидно, что бухгалтеру нужен помощник. Таким помощником выступает ОКПД 2. Классификатор определяет виды стройматериалов. Последние в ОКПД 2 разбиты на группы.

Если в компании проводятся ремонтные работы, запланирована или уже идет реконструкция, рекомендуем сделать классификатор настольной книгой. Получая очередную бухгалтерскую первичку от отдела закупок, сверяйтесь с ОКПД 2, прежде чем отразить в учете те или иные материалы как строительные.

Как быть с хозяйственными материалами? Отметим, что законодательно перечень имущества, которое бухгалтеру следует относить к материальным запасам хозгруппы, не установлен. Соответственно, придется плясать от практики. Она предусматривает отнесение к хозяйственным материалам, инвентарю и принадлежностям электроники, мебели, инструментов для уборки, средств связи, бытовых, осветительных приборов и т.п.

Важный момент: проводки по инвентарю и хозяйственным принадлежностям определяются способом их учета при поступлении. Такие материалы могут сразу списываться в расход, включаться в состав ОС или материальных запасов.

Очевидно, что новый стандарт бухучета добавил хлопот специалистам. Так или иначе, но ему приходится следовать. А значит, пора разобраться с кодами и проводками.

Определяем коды КОСГУ

Действующее законодательство требует учитывать стройматериалы по подстатье 344, а хозяйственные – по подстатье 346 КОСГУ. Об особенностях применения кодов Минфин рассказал в разъяснениях к Порядку, утвержденному приказом №209н от 29.11.2017. Если коротко, выбор кода определяется целью приобретения материального запаса.

Приведем пример. Компания закупила светодиодные лампочки. Согласно разъяснениям Минфина, отражать их в учете можно под одним из трех кодов КОСГУ:

· 346, если лампочки куплены для решения задач, не связанных со строительством и ремонтом;

· 347, если материалы приобретены для выполнения строительно-монтажных работ, которые связаны с капиталовложениями;

· 344, если лампочки будут использоваться для работ, не связанных с капиталовложениями.

Согласно Инструкции №157н, светодиодные лампы могут отражаться на счете 105 36 в качестве прочих материальных запасов и на счете 105 34 в качестве стройматериалов.

Как избежать путаницы и проблем с налоговой при проверке отчетности? Закрепите в учетной политике способ учета приобретенных МПЗ с отсылкой к цели их использования.

Готовые ОС или стройматериалы?

Ошибки бухгалтеров с определением кодов по КОСГУ частые, но не единственные. Иногда специалисты путают готовые основные средства и стройматериалы. Как это происходит?

Компания закупает материалы и узлы для монтажа сооружения. В учете отражается приобретение основного средства. Налицо неправильная классификация приобретенных материалов. Вот реальный пример. В бухгалтерию поступает первичка, подтверждающая приобретение всего необходимого для монтажа забора. В документах выделены цены сетчатых секций, столбов, метизов и т.п. Именно эти материалы доставлены на объект. Монтаж забора осуществлен сторонним подрядчиком. Оплата по договору бухгалтером проводится по 310 статье КОСГУ, хотя на самом деле приобретено не основное средство (готовый забор), а материалы для его сборки и установки.

Как в этой ситуации правильно поступить бухгалтеру? Провести оплату по 347 подстатье КОСГУ, принять стройматериалы к учету.

В случае с закупкой материалов и оплатой строительно-монтажных работ есть еще один подводный камень. Если подрядчик устанавливает все тот же забор из своих секций, столбов и т.п., отражение в учете только поступления конструкций и материалов будет бухгалтерской ошибкой. Нельзя включать в отпускную цену стоимость монтажных работ. Последние должны отражаться в учете отдельно.

Бухучет запасов по ФСБУ 5/2019 имеет много нюансов. И переход на новые правила может даваться нелегко. Но это не означает, что можно работать по-старому и надеяться на то, что налоговая ничего не заметит. Пересматривайте учетную политику, закрепляйте в ней актуальные нормы и порядок отражения запасов в учете. Разберитесь с кодировкой КОСГУ и минимизируйте риски.