в поле 021 сроки перечисления ндфл

Заполняем 6-НДФЛ за 1 квартал 2021 года: важные детали и нюансы

Начиная с отчетности за 1 квартал 2021 года форму 6-НДФЛ нужно оформлять на новом бланке. Что изменилось в этом отчете? Как его оформить по новым правилам? Как заполнить 6-НДФЛ, если доходы сотрудника превысили 5 млн руб.? В какие сроки и каким способом отправить в налоговую инспекцию? Ответы — в нашем материале.

Новый бланк 6-НДФЛ за 1 квартал 2021 года

Новый бланк 6-НДФЛ, на котором предстоит отчитаться за 1 квартал 2021 года, утвержден Приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

По сравнению с прежним бланком в новом 6-НДФЛ:

Принцип заполнения 6-НДФЛ

В 6-НДФЛ за 1 квартал 2021 года заполните:

Основной подход к отражению операций в новом расчете остался прежним — операции отражаются в том периоде, в котором завершены, то есть в периоде наступления срока перечисления налога в соответствии с п. 6 ст. 226, п. 9 ст. 226.1 НК РФ (Письмо ФНС от 21.07.2017 № БС-4-11/14329@).

Если в течение 1 квартала 2021 года выплачивались доходы, облагаемые по разным ставкам, разделы 1 и 2 нужно заполнить для каждой из ставок налога.

Заполняем 6-НДФЛ за 1 квартал 2021 года

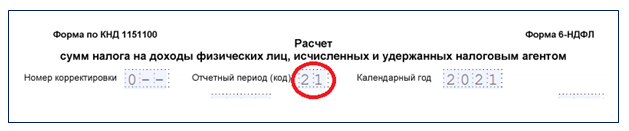

Титульный лист

При оформлении 6-НДФЛ за 1 квартал 2021 года в поле «Отчетный период» проставьте код «21», а в поле «Календарный год» — 2021:

Укажите данные налогового агента:

В поле «Код по ОКТМО» проставьте код муниципального образования в соответствии с Общероссийским классификатором ОК 033-2013 (ОКТМО). Если в течение отчетного квартала вы сменили муниципалитет, оформите два расчета (Письмо ФНС от 28.09.2020 № БС-4-11/15739@).

Если 6-НДФЛ сдает налоговый агент лично, в разделе титульного листа «Достоверность и полноту сведений. » укажите код «1», если сдает представитель — код «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

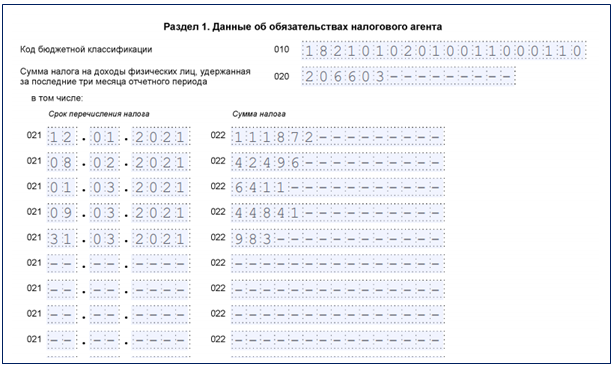

Раздел 1

Раздел 1 «Данные об обязательствах налогового агента» заполните в следующем порядке:

Разберем на примере, как заполнить раздел 1 расчета 6-НДФЛ за 1 квартал 2021 года. Данные представлены в таблице:

| Дата | Начисления и выплаты в пользу физлиц | НДФЛ, руб. |

| 11.01.2021 | Выплачена зарплата за декабрь 2020 года, премия по итогам года на общую сумму 860 550,12 руб., НДФЛ с нее удержан и перечислен в бюджет | 111 872 |

| 31.01.2021 | Начислена зарплата за январь — 336 893,25 руб. Стандартные вычеты 10 000 руб. | — |

| 05.02.2021 | Выплачена зарплата за январь, НДФЛ с нее удержан и перечислен в бюджет | 42 496 |

| 05.02.2021 | Начислены и выплачены отпускные в размере 49 318,47 руб. | — |

| 28.02.2021 | Начислена зарплата за февраль 354 929,86 руб., предоставлены стандартные вычеты 10 000 руб. | — |

| 01.03.2021 | С отпускных, выплаченных в феврале, перечислен в бюджет НДФЛ | 6 411 |

| 05.03.2021 | Выплачена зарплата за февраль, НДФЛ с нее удержан и перечислен в бюджет | 44 841 |

| 26.03.2021 | Начислены и выплачены больничные 7 557,85 руб., с них исчислен и удержан НДФЛ | — |

| 31.03.2021 | С суммы больничных, выплаченных в марте, перечислен в бюджет НДФЛ | 983 |

| 31.03.2021 | Начислена зарплата за март 364 141,11 руб., предоставлены стандартные вычеты — 8 600 руб., с зарплаты исчислен НДФЛ | — |

Заполним Раздел 1 по данным примера:

Например, больничное пособие и отпускные, выплаченные в одном и том же месяце. У них единый срок уплаты — последний день месяца. То же самое с зарплатой и дивидендами, которые перечислили работнику в один день. У них один срок перечисления налога — следующий рабочий день.

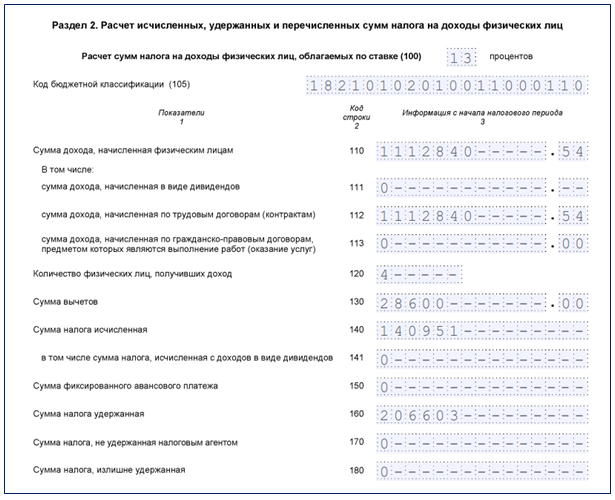

Раздел 2

Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц» отражает обобщенные по всем физлицам показатели.

Для расчета 6-НДФЛ за 1 квартал в расчет берутся показатели за январь-март. Суммы нужно показать нарастающим итогом с начала года по соответствующей налоговой ставке.

Заполним Раздел 2 по данным примера:

Срок и способы сдачи 6-НДФЛ за 1 квартал 2021 года

По общему правилу срок сдачи 6-НДФЛ по итогам квартала — не позднее последнего дня месяца, следующего за отчетным периодом (п. 2 ст. 230 НК РФ).

6-НДФЛ за 1 квартал 2021 года нужно сдать в ИНФС не позднее 30.04.2021.

Способы отправки 6-НДФЛ (абз. 6 п. 2 ст. 230 НК РФ):

Сдать бумажный расчет можно лично посетив инспекцию, через представителя или направив по почте заказным письмом с описью вложения.

Что учесть в 6-НДФЛ, если доходы физлица превысили 5 млн руб.

С введением с 2021 года прогрессивной ставки НДФЛ у бухгалтера могут появиться дополнительные обязанности. Если доходы вашего сотрудника превысят 5 млн руб., НДФЛ нужно исчислять в особом порядке.

Причем в НК РФ описано только общее правило, по которому определяется ставка НДФЛ (п. 1 ст. 224 НК РФ):

Примеры заполнения 6-НДФЛ при применении повышенной налоговой ставки можно найти в Письме ФНС от 01.12.2020 № БС-4-11/19702@.

Для перечисления в бюджет НДФЛ, который превышает 650 тыс. руб. и относится к части базы сверх 5 млн рублей, предусмотрен отдельный КБК 182 1 01 02080 01 1000 110 (Приказ Минфина от 12.10.2020 № 236н).

Если по итогам 1 квартала 2021 года вы ошибетесь с расчетом НДФЛ по комбинированной ставке (650 руб. 15% с превышения 5 млн руб.), наказания не будет, если самостоятельно перечислите в бюджет недостающие суммы до 1 июля следующего года (п. 4 ст. 2 Федерального закона № 372-ФЗ).

Нулевой 6-НДФЛ за 1 квартал 2021 года

Если в 1 квартале 2021 года вы не начисляли и не выплачивали доходы физлицам, нулевой 6-НДФЛ можно не сдавать. Но лучше проинформировать налоговиков об этом пояснительным письмом в те же сроки, в которые сдается 6-НДФЛ.

Получите доступ к 35 онлайн-курсам для кадровиков и бухгалтеров. Подключите «Клерк.Премиум». Вы сможете не только проходить курсы, получать сертификаты ИПБ России, но и задавать экспертам «Клерка» неограниченное количество вопросов. Мы ответим в течение дня. Это точно дешевле, чем иметь сторонних консультантов. Сможете собирать вопросы со всех коллег и даже давать им свой логин и пароль, и они тоже смогут задавать вопросы.

Отпускные вместе с зарплатой – как отразить единую выплату в отчете 6-НДФЛ?

В расчете сумм НДФЛ, исчисленных и удержанных налоговым агентом за полугодие (6-НДФЛ), в поле 021 раздела 1 следует отразить в отношении отпускных 30.06.2021 — последнее число месяца выплаты отпускных. Разбираем ситуацию подробнее с экспертом службы Правового консалтинга ГАРАНТ Олегом Графкиным.

Исходная ситуация

Сотруднику 03.06.2021 вместе с отпускными выплатили зарплату за июнь и в этот же день перечислили в бюджет НДФЛ с отпускных и с зарплаты.

Как правильно заполнить раздел 1 формы 6-НДФЛ по строке 021?

Ответ

В расчете сумм НДФЛ, исчисленных и удержанных налоговым агентом за полугодие (6-НДФЛ), в поле 021 раздела 1 следует отразить в отношении отпускных 30.06.2021 — последнее число месяца выплаты отпускных.

Организации не следует квалифицировать выплаченную работнику сумму в виде аванса по заработной плате за июнь в качестве дохода. Соответственно, организация не должна увеличивать показатель в поле 020 раздела 1 Расчета на величину ошибочно исчисленной, удержанной и перечисленной по реквизитам уплаты НДФЛ суммы, отражать какие-либо данные применительно к такой выплате в полях 021 и 022.

В расчете 6-НДФЛ за полугодие в отношении выплаченного в июне аванса необходимо заполнить только раздел 2.

Операции по перечислению налога, удерживаемого 15.07.2021, подлежат отражению в разделе 1 расчета 6-НДФЛ за 9 месяцев (в полях 020, 021 и 022).

В поле 021 раздела 1 расчета 6-НДФЛ за 9 месяцев следует отразить в отношении заработной платы, выплаченной сотруднику, 16.07.2021 — дату перечисления НДФЛ с заработной платы за июнь.

Обоснование ответа

Форма расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (далее — Расчет), порядок ее заполнения и представления (далее — Порядок) утверждены приказом ФНС России от 15.10.2020 N ЕД-7-11/753@.

Согласно пп. 3.1, 3.2 Порядка в разделе 1 Расчета указываются сроки перечисления НДФЛ и суммы удержанного налога за последние три месяца отчетного периода:

Порядок заполнения Расчета не конкретизирует детали отражения тех или иных операций или отдельных полей. В связи с этим при заполнении отдельных строк следует опираться на соответствующие положения главы 23 НК РФ и разъяснения контролирующих органов (подп. 4 п. 1 ст. 32 НК РФ).

Заработная плата и отпускные имеют различные даты получения дохода и сроки перечисления НДФЛ (пп. 1, 2 ст. 223, п. 6 ст. 226 НК РФ).

При получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (п. 2 ст. 223 НК РФ).

Удержание налога производится налоговым агентом непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ).

Перечислить суммы исчисленного и удержанного налога следует не позднее дня, следующего за днем выплаты налогоплательщику дохода (п. 6 ст. 226 НК РФ).

Особенностью рассматриваемой ситуации является удержание и перечисление организацией НДФЛ с суммы, выплаченной до даты фактического получения налогоплательщиком такого дохода в виде заработной платы (до последнего дня месяца (30.06.2021)).

Как следует из разъяснений финансового ведомства, до истечения месяца доход в виде оплаты труда не может считаться полученным налогоплательщиком (письмо Минфина России от 01.02.2016 N 03-04-06/4321, постановление Президиума ВАС РФ от 07.02.2012 N 11709/11). Соответственно, в рассматриваемой ситуации до 30.06.2021 у организации как налогового агента отсутствуют основания для исчисления, а потому для удержания и перечисления в бюджетную систему РФ НДФЛ с заработной платы (письмо Минфина России от 26.08.2019 N 03-04-06/65462). Отметим, что согласно письмам Минфина России от 13.02.2019 N 03-04-06/8932, от 15.12.2017 N 03-04-06/84250, от 22.07.2015 N 03-04-06/42063 перечисление НДФЛ налоговым агентом в авансовом порядке, то есть до даты фактического получения налогоплательщиком дохода, не допускается.

Следовательно, в данном случае следует исходить из того обстоятельства, что выплаченная до 30.06.2021 работнику сумма одновременно с отпускными является авансом. Удержание НДС с таких сумм производится при выплате основной части заработной платы, применительно к условиям рассматриваемой ситуации в следующем квартале.

С учетом этого, в Расчете за полугодие применительно к выплаченному авансу за июнь необходимо заполнить только раздел 2, а именно: поля 110, 112, 130 (при наличии вычетов, предоставляемых работнику), 140 (смотрите также Примечание к Примеру 3 в Приложении к письму ФНС России от 01.12.2020 N БС-4-11/19702@).

Операции же по перечислению налога, удерживаемого 15.07.2021, подлежат отражению в разделе 1 Расчета за 9 месяцев (в полях 020, 021 и 022). При этом в разделе 2 в таком случае необходимо заполнять поля 110, 112, 130 (только при наличии вычетов, предоставляемых указанному в вопросе работнику), 140, 160.

Таким образом, организации в данной ситуации не следует квалифицировать выплаченную работнику сумму в виде аванса по заработной плате за июнь в качестве дохода. Соответственно, организация не должна увеличивать показатель в поле 020 раздела 1 Расчета на величину ошибочно исчисленной, удержанной и перечисленной по реквизитам уплаты НДФЛ суммы, отражать какие-либо данные в полях 021 и 022.

Такие суммы ведомство квалифицирует как ошибочно перечисленные суммы (письмо Минфина России от 15.12.2017 N 03-04-06/84250). Преждевременно перечисленный НДФЛ нельзя зачесть в счет уплаты этого налога (письмо ФНС России от 29.09.2014 N БС-4-11/19714@). Кроме того, согласно разъяснениям контролирующих органов, излишне уплаченную сумму НДФЛ нельзя зачесть также в счет будущих платежей по НДФЛ. Это объясняется тем, что уплата НДФЛ за счет средств налогового агента не допускается (п. 9 ст. 226 НК РФ, письмо ФНС России от 06.02.2017 N ГД-4-8/2085@).

Однако согласно позиции, изложенной в определении Конституционного Суда РФ от 17.02.2015 N 262-О, возврат (зачет) налоговому агенту излишне уплаченного налога не ограничивается случаями, предусмотренными абзацем седьмым п. 1 ст. 231 НК РФ (когда излишнее перечисление связано с излишним удержанием), и распространяется в том числе на другие случаи излишней уплаты налога, на которые в полной мере должны распространяться правила, установленные ст. 78 НК РФ.

Кроме того, суды считают, что налоговый агент вправе зачесть сумму излишне уплаченного НДФЛ в счет предстоящих платежей по этому налогу (аналогичный вывод сделан АС Московского округа в постановлении от 20.07.2017 N Ф05-8390/2017 по делу N А40-167366/2016 (определением ВС РФ от 21.12.2017 N 305-КГ17-15396 отказано в передаче дела в Судебную коллегию по экономическим спорам ВС РФ)).

Что же касается дохода в виде выплаты отпускных, то необходимо отметить, что датой фактического получения налогоплательщиком такого дохода признается день выплаты отпускных (подп. 1 п. 1 ст. 223 НК РФ). Налог исчисляется в день выплаты, удерживается при фактической выплате (также в день выплаты). Перечисление удержанного НДФЛ в бюджет производится налоговым агентом не позднее последнего числа месяца, в котором осуществлялись такие выплаты (п. 4, абзац второй п. 6 ст. 226 НК РФ).

С учетом изложенного в общем случае при перечислении с отпускных НДФЛ не позднее 30.06.2021, в частности, 30.06.2021 применительно к рассматриваемой ситуации в Расчете за полугодие заполняются данные как раздела 2, так и раздела 1 (поля 020, 021 и 022). При этом в поле 021 следует указать «30.06.2021».

Еще одной особенностью рассматриваемой ситуации является перечисление НДФЛ с суммы выплаченных отпускных не в конце месяца, а на ту же дату, когда они были выплачены работнику.

В отношении преждевременного перечисления НДФЛ в бюджет с суммы отпускных следует отметить следующее.

Абзац второй п. 1 ст. 45 НК РФ предусматривает, что обязанность по уплате налога должна быть выполнена в срок, установленный законодательством о налогах и сборах. При этом налогоплательщик вправе исполнить обязанность по уплате налога досрочно. На основании п. 8 ст. 45 и п. 2 ст. 24 НК РФ правило о досрочной уплате налога распространяется и на налоговых агентов.

В частности, в отношении перечисления НДФЛ с отпускных в НК РФ указывается крайний срок, а перечисление в более ранний срок, с момента удержания и до последнего числа месяца, по нашему мнению, является соблюдением порядка, установленного п. 6 ст. 226 НК РФ.

Прямого запрета на досрочное перечисление работодателем НДФЛ в бюджет в главе 23 НК РФ не содержится. Пунктом 9 ст. 226 НК РФ установлено лишь ограничение на уплату налога за счет собственных средств налогового агента.

Обязанность по перечислению в бюджет НДФЛ возникает у налогового агента только после фактического удержания налога из средств, выплачиваемых налогоплательщику.

В рассматриваемом случае сумма НДФЛ с отпускных фактически уже была удержана из доходов работника, поэтому уплата за счет налогового агента уже не производилась.

Следовательно, зачет ранее излишне уплаченного НДФЛ в отношении отпускных в данном случае производиться налоговым агентом не должен, поскольку такое перечисление является соблюдением установленного порядка (смотрите также материал: Вопрос: Зачет НДФЛ при преждевременной уплате (при выплате отпускных НДФЛ перечислен в бюджет не в конце месяца, а при выплате отпускных) (ответ службы Правового консалтинга ГАРАНТ, июль 2020 г.)).

В отношении заполнения срок раздела 1 Расчета применительно к рассматриваемой ситуации необходимо отметить следующее.

В п. 2 письма ФНС России от 01.12.2020 N БС-4-11/19702@ было указано, что строка 021 раздела 1 «Срок перечисления налога» заполняется с учетом положений п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ.

В других письмах ФНС России говорится о том, что в разделе 1 расчета по форме 6-НДФЛ за первый квартал 2021 года подлежат отражению с выплаченных физическим лицам доходов суммы удержанного НДФЛ за последние три месяца отчетного периода, независимо от срока их перечисления, определяемого в соответствии с положениями п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ (письма ФНС России от 14.04.2021 N БС-4-11/5081@, от 12.04.2021 N БС-4-11/4935@, от 01.04.2021 N БС-4-11/4351@).

То есть в разделе 1 Расчета указываются суммы фактически удержанного налога: если дата удержания НДФЛ наступает в последние три месяца отчетного периода, то удержанный НДФЛ отражается в разделе 1 Расчета.

Иначе говоря, в разделе 1 Расчета за полугодие 2021 года подлежат отражению суммы удержанного НДФЛ за апрель-июнь 2021 г. независимо от срока их перечисления, определяемого в соответствии с положениями п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ.

Значит, с учетом Порядка и формы заполнения Расчета в разделе 1 Расчета за полугодие 2021 года должны отражаться:

Поскольку, как следует из рассматриваемой ситуации, во 2 квартале имело место удержание и перечисление в бюджет НДФЛ отпускных (03.06.2021), такую выплату необходимо отразить в разделе 1 Расчета за полугодие.

Таким образом, в Расчете за полугодие в разделе 1 следует отразить:

В Расчете за 9 месяцев в разделе 1 следует отразить:

По заработной плате:

Высказанная в ответе точка зрения является экспертным мнением. Рекомендуем налоговому агенту использовать право на обращение за разъяснениями в ФНС России или территориальный налоговый орган (подп. 1, 2 п. 1 ст. 21, п. 2 ст. 24, подп. 4 п. 1 ст. 32, подп. 3 п. 1 ст. 111 НК РФ). Например, обратиться в налоговую за разъяснениями можно на сайте ФНС России.

Как заполнять 6‑НДФЛ: ответы на популярные вопросы

Форма 6-НДФЛ достаточно простая, но всё равно нам поступает много вопросов о том, как заполнять и сдавать расчёт в различных жизненных ситуациях. Например, при увольнении сотрудника. Ответим на самые популярные из них.

Куда сдавать расчёт

Наша организация — крупнейший налогоплательщик с разветвлённой филиальной сетью. Куда нам сдавать расчёт по сотрудникам филиалов?

Налоговые агенты должны ежеквартально представлять расчёт по форме 6-НДФЛ (Приказ ФНС от 15.10.2020 N ЕД-7-11/753@) в налоговые органы по месту своего учёта. Для некоторых категорий налоговых агентов действуют отдельные правила определения инспекции, в которую нужно представить расчёт. Однако п. 2 ст. 230 НК РФ сформулирован крайне неоднозначно. Из него не совсем ясно, в какой налоговый орган должны отчитываться по форме 6-НДФЛ организации со статусом «крупнейший налогоплательщик».

Специалисты ФНС России указали в письме от 19.12.2016 № БС-4-11/24349@, что расчёты 6-НДФЛ нужно представлять в территориальные налоговые органы, то есть по месту нахождения, а не по месту учёта в качестве крупнейшего налогоплательщика.

Что же касается филиалов, то в этом плане крупнейшие налогоплательщики должны поступать, как и обычные налоговые агенты — подать расчёты в отношении работников филиалов в инспекции по месту учёта этих подразделений. А если место нахождения организации и её обособленных подразделений — территория одного муниципального образования либо, если обособленные подразделения находятся на территории одного муниципального образования, то 6-НДФЛ можно представлять в один выбранный самостоятельно налоговый орган:

Для этого необходимо выполнить одно условие, а именно, уведомить все налоговые органы, в которых налоговый агент состоит на учёте по месту нахождения каждого обособленного подразделения, о выборе налогового органа, в который будет представляться Расчёт. Сделать это надо не позднее 1-го числа налогового периода.

Я предприниматель, одновременно работаю на УСН и ПСН не по месту проживания. Куда сдавать расчёт в отношении наёмных сотрудников?

Индивидуальные предприниматели, применяющие только обычную или упрощённую систему налогообложения, перечисляют сумму НДФЛ, исчисленную и удержанную с доходов работников, в бюджет по месту своего жительства. В этом случае расчёт по форме 6-НДФЛ представляется в налоговый орган по месту жительства.

Иначе обстоит дело, когда ИП ведёт деятельность на основании патента не по месту жительства. Тогда НДФЛ с доходов работников, задействованных при осуществлении патентной деятельности, перечисляется в бюджет по месту учёта ИП в связи с ведением этой деятельности. А если деятельность на ПСН предприниматель ведёт в разных субъектах, то НДФЛ уплачивается в соответствующий бюджет исходя из сумм налога, удержанного с доходов физических лиц, нанятых для работы в данном субъекте (Письмо Минфина от 01.11.2013 № 03-04-05/46788). Соответственно, и расчёт 6-НДФЛ представляется в налоговый орган, в котором предприниматель состоит на учёте как налогоплательщик, применяющий ПСН (письмо Минфина от 08.04.2016 № 03-04-05/20162).

Таким образом, при совмещении деятельности на УСН и ПСН не по месту жительства расчёты надо представлять в налоговый орган и по месту жительства (в отношении НДФЛ с доходов работников, занятых в деятельности на УСН), и по месту учета в качестве налогоплательщика, применяющего ПСН (в отношении налога с доходов, выплачиваемых работникам, занятым в патентной деятельности).

Бесплатно отчитывайтесь через Контур.Экстерн по акции «Тест-Драйв». Только актуальные формы, автоматическая проверка по контрольным соотношениям, и отправка отчётности онлайн.

Доход в натуральной форме

Бывшему работнику — пенсионеру 15 марта к юбилею вручен ценный подарок. НДФЛ не был и не будет удержан. Как это отразить в расчёте?

Дата фактического получения дохода в натуральной форме — день передачи доходов. НДФЛ налоговые агенты исчисляют как обычно — на дату фактического получения дохода. Удержать же исчисленный налог агент должен за счет любых доходов, которые он выплачивает физлицу в денежной форме. Поскольку других доходов физлицу в отчётном периоде не выплачивали, то удержать налог невозможно.

В заполнении Раздела 1 «Данные об обязательствах налогового агента», где отражаются сроки перечисления налога и суммы удержанного налога за последние три месяца отчётного периода, есть нюанс. Если НДФЛ невозможно удержать, когда неденежные доходы выдаются физлицам, не являющимся сотрудниками, то налоговый агент не может заполнить строки 021, 022, так как для них нет данных. Поэтому, когда налогоплательщик получает доход в натуральной форме и нет суммы удержанного налога, даты удержания и срока перечисления НДФЛ (строки 021 и 022 Раздела 1) не заполняются.

В разделе 2 расчёта за 1 квартал следует показать:

Не забывайте, что, если в течение налогового периода не будет возможности удержать у налогоплательщика исчисленную сумму налога, налоговый агент обязан не позднее 1 марта следующего года письменно сообщить налогоплательщику и налоговому органу по месту своего учёта о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога (п. 5 ст. 226 НК РФ). Для этого в расчёте за год нужно будет заполнить раздел 4 приложения 1 к Расчёту (Справка о доходах и суммах налога физического лица).

Выплаты в следующем отчётном периоде

Зарплата за март 2021 года выплачена 10 апреля. Как правильно заполнить расчёт? Можно ли эти выплаты полностью отразить в расчёте за полугодие?

Согласно порядку заполнения «в Разделе 1 указываются сроки перечисления налога и суммы удержанного налога за последние три месяца отчётного периода» (Приказ ФНС от 15.10.2020 N ЕД-7-11/753@). То есть сумма налога должна быть отражена в том отчётном периоде, в последние три месяца которого она была удержана.

Если зарплата за март 2021 года выплачивается в апреле, то данная операция отражается в расчёте 6-НДФЛ за полугодие 2021 года. Аналогичный подход применим и в отношении зарплаты за июнь, которая выплачивается в июле — удержанный налог отражается в расчёте за 9 месяцев. Операция отражается в разделе 1 расчёта за полугодие так:

В раздел 2 расчёта за полугодие, который заполняется нарастающим итогом с начала налогового периода, нужно включить:

Зарплата и компенсация за отпуск при увольнении

Сотрудник увольняется 22.04.2021. В связи с увольнением ему начислена зарплата за апрель 2021 года и компенсация за неиспользованный отпуск. Обе суммы выплачены в последний день работы — 22 апреля. Как правильно заполнить расчёт?

В данном случае нужно обратить внимание на то, что речь идёт о двух выплатах: зарплата и компенсация. Если трудовые отношения прекращаются до истечения календарного месяца, датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход (абз. 2 п. 2 ст. 223 НК РФ). В отношении компенсации за неиспользованный отпуск применяются общие правила определения даты возникновения дохода — день их выплаты.

Так как обе выплаты осуществляются одновременно, то и дата возникновения дохода будет одна — 22 апреля. Дата удержания налога едина для всех типов денежных выплат — момент выплаты (п. 4 ст. 226 НК РФ). По перечислению налога особые правила установлены только для доходов в виде пособий по временной нетрудоспособности, включая пособие по уходу за больным ребенком, и в виде оплаты отпусков (абз. 2 п. 6 ст. 226 НК РФ). В рассматриваемом случае оплачивается не отпуск (последняя часть ст. 136 ТК РФ), а компенсация в порядке, предусмотренном ст. 127 ТК РФ. Значит, действуют общие правила перечисления НДФЛ в бюджет — не позднее следующего рабочего дня (п. 6 ст. 226 НК РФ).

Поэтому в разделе 1 расчёта за полугодие 2021 года указываем:

Перерасчёт отпускных после выплаты годовой премии

Согласно «Положению об оплате труда» премия по итогам работы за прошедший год выплачивается в мае текущего года. Соответственно, после её выплаты происходит перерасчёт отпускных тех сотрудников, которые были в отпуске в период с января по май, так как в расчёте их отпускных не была учтена «13-я зарплата». В этом году недостающие суммы были выплачены сотрудникам 15 мая. Надо ли их отражать в расчёте?

Датой фактического получения дохода в виде отпускных признаётся день выплаты или перечисления данной суммы налогоплательщику или третьим лицам по его поручению (пп. 1 п. 1 ст. 223 НК РФ). А суммы исчисленного и удержанного налога с такого дохода должны перечисляться в бюджет не позднее последнего числа месяца, в котором производились эти выплаты (п. 6 ст. 226 НК РФ). Соответственно, суммы отпускных, которые фактически выплачены (доплачены) сотрудникам в мае, будут доходом этого месяца и должны попасть в расчет 6-НДФЛ за полугодие 2021 года. Раздел 1 в этом случае будет заполняться следующим образом:

Создавайте платёжные поручения на уплату налогов на основе деклараций и расчётов

Нулевые выплаты по зарплате

В мае при выплате зарплаты выяснилось, что сумма к выдаче сотруднику равна нулю. За ним ещё осталась небольшая задолженность, поскольку он недавно вернулся из отпуска, а также у него были удержания по решению суда. Что вносить в 6-НДФЛ?

Датой фактического получения дохода по зарплате за май будет 31 число. На эту дату налоговый агент обязан исчислить НДФЛ по сумме начисленного дохода. А далее удержать исчисленную сумму при первой же фактической выплате дохода (п. 4 ст. 226 НК РФ) и на следующий рабочий день перечислить её в бюджет (п. 6 ст. 226, п. 7 ст. 6.1 НК РФ). Соответственно, при заполнении расчёта 6-НДФЛ в раздел 1 попадут следующие данные:

Аналогичным образом заполняется расчёт и в ситуации, когда по каким-то причинам аванс оказался больше или равен заработной плате, а значит, по окончании месяца сотруднику никаких выплат не производится.

Экстерн поможет заполнить декларации без ошибок, а после отправки автоматически сформирует платёжное поручение. Попробуйте все возможности бесплатно.

Досрочная выплата зарплаты

Денежные документы на выплату зарплаты в нашей организации подписывает только директор. Он должен был уехать в командировку с 27 мая по 15 июня. Поэтому было решено выплатить зарплату за май досрочно — 26 мая. Так, в мае сотрудники получили и аванс (20.05), и зарплату (26.05). Как отразить эту операцию в расчёте и надо ли в мае удерживать НДФЛ?

Что касается заполнения строк 021 и 022, то здесь есть два варианта:

1. Поскольку все фактические выплаты производятся до даты возникновения соответствующего дохода, то налоговый агент получает право не удерживать НДФЛ при выплате зарплаты 26 мая. И если он этим правом воспользуется, то налог, исчисленный по состоянию на последнее число мая, надо будет удержать при первой выплате любого дохода, в том числе и аванса, в июне или последующих месяцах (п. 4 ст. 226 НК РФ). Предположим, это произойдет в день выдачи аванса за июнь — 20-го числа. Тогда в разделе 1 расчёта это будет отражено так:

2. В то же время НК РФ не запрещает налоговому агенту удержать НДФЛ при выдаче зарплаты до окончания месяца, за который она начислена. Перечислить налог нужно будет не позднее дня, следующего за днем выплаты дохода. И его «досрочное» удержание не исключение (п. 6 ст. 226 НК РФ). Поэтому если работодатель удержит НДФЛ при выплате зарплаты 26 мая, ситуация изменится. Организация обязана будет перечислить его в бюджет не позднее 27 мая. А расчёт будет заполнен так:

Задолженность по зарплате и отпускным

Из-за нехватки денежных средств 20 мая 2021 года в организации была частично выплачена зарплата, начисленная за ноябрь 2020 и февраль 2021 года. Как отражать эти выплаты в расчёте?

В этом случае при заполнении расчёта нужно учитывать разъяснения налоговой службы. В письме от 07.10.2013 № БС-4-11/17931@ говорится, что правило п. 2 ст. 223 НК РФ о дате фактического получения работником дохода в виде зарплаты не применяется в ситуации, когда она выплачивается с нарушением сроков, установленных ст. 136 ТК РФ. В таком случае (в отношении задолженности) доход в виде заработной платы должен отражаться в отчётности в тех месяцах налогового периода, в которых он был фактически выплачен.

В рассматриваемой ситуации заработная плата за ноябрь 2020 года и февраль 2021 года, выплаченная в мае 2021 года, будет доходом именно мая 2021 года. В разделе 1 надо отразить:

Из-за нехватки денег отпускные сотрудникам, ушедшим в отпуск в апреле, выплатили только в мае по их выходе на работу. Как заполнить 6-НДФЛ?

Для отпускных в ст. 223 НК РФ какого-либо отдельного правила определения даты получения дохода не установлено. Значит, пользуемся общей нормой: датой получения дохода будет день их фактической выплаты — май 2021 года. На эту же дату у организации возникает обязанность по исчислению и удержанию соответствующей суммы налога (п. 4 ст. 226 НК РФ, Постановление Президиума ВАС РФ от 07.02.2012 № 11709/11, письмо Минфина России от 10.04.2015 № 03-04-06/20406).

Но удержать налог надо только при фактической выплате дохода (п. 4 ст. 226 НК РФ). А п. 6 ст. 226 НК РФ говорит, что перечислить этот налог в бюджет надо не позднее последнего дня месяца, в котором производилась оплата отпуска. Соответственно, организация удержит налог при фактической выплате в мае и перечислит его в бюджет не позднее 31 мая. Указанная дата и должна быть внесена в раздел 1 расчёта 6-НДФЛ:

Арендная плата физлицу раз в квартал

Организация арендует помещение у физлица, которое не является ИП. Арендная плата начисляется каждый месяц, а выплачивается раз в квартал: за январь — март — 20 апреля, за апрель — июнь — 20 июля и т.д. Как заполнить расчёт?

Дата фактического получения дохода в виде арендной платы — день выдачи (перечисления) денежных средств (п. 1 ст. 223 НК РФ). Значит, данное начисление должно попадать в раздел 1 расчёта в периоде, когда деньги фактически выплачиваются. В рассматриваемом случае это апрель, июль 2021 года.

Соответственно, начисления за январь—март будут отражены в расчёте за полугодие, а за апрель—июнь — в расчёте за 9 месяцев. В разделе 1 удержанный налог будет отражён также при непосредственной выплате дохода физлицу. В данном случае эта операция попадет в раздел 1 расчёта за полугодие и за девять месяцев:

Читайте также

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.