Как повысить рентабельность оборотных активов

Как повысить рентабельность оборотных активов

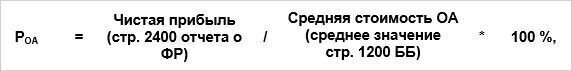

Об эффективности использования оборотных активов можно судить по рентабельности последних, рассчитываемой по формуле 1.

Формула 1. Расчет рентабельности оборотных активов

Рентабельность оборотных активов

Прибыль от реализации (можно использовать чистую прибыль)

Отчет о финансовых результатах (стр. 2200)

Средняя стоимость оборотных активов

Бухгалтерский баланс (стр. 1200)

Чтобы повысить рентабельность оборотных активов, предстоит:

От чего зависит рентабельность оборотных активов

Рентабельность оборотных активов показывает, сколько прибыли (до налогов) приносит каждый рубль, вложенный в эти активы. Чем она выше, тем эффективнее предприятие управляет наиболее ликвидным имуществом. Существуют нормативы рентабельности оборотных активов. Например, для торговли – от 0 до 0,08, для промышленности – 0–0,2. Их превышение сложно назвать негативным фактором для компании, ведь чем выше показатель рентабельности, тем эффективнее работа предприятия в целом.

По своей сути рентабельность любых активов выражает взаимосвязь между рентабельностью продаж и стоимостью этих активов. Ее формулу легко преобразовать, основываясь на модели Дюпона.

Формула 2. Расчет рентабельности оборотных активов по их оборачиваемости

Рентабельность оборотных активов

Рентабельность реализации продукции

Расчет по формуле (если в формуле 1 в расчетах использовалась чистая прибыль, то и при определении рентабельности реализации продукции также нужно ее задействовать)

Коэффициент оборачиваемости оборотных активов

Расчет по формуле 3

Основные составляющие этого показателя:

Формула 3. Расчет коэффициента оборачиваемости оборотных активов

Коэффициент оборачиваемости оборотных активов

Выручка от реализации

Отчет о финансовых результатах (стр. 2110)

Средняя стоимость оборотных активов

Бухгалтерский баланс (стр. 1200)

Увеличенный коэффициент оборачиваемости активов указывает на высокую скорость обращения денег, материалов и продукции. Это значит, что чаще поступает выручка и, как следствие, предприятию проще получать краткосрочные займы и кредиты.

Оборачиваемость может уменьшаться из-за снижения объемов продаж, увеличения цены производства и реализации продукции, неоправданного прироста активов в обороте. Для минимизации всех факторов, негативно влияющих на рентабельность оборотных активов, стоит на регулярной основе контролировать ее изменение. В том числе анализировать динамику рентабельности продаж и оборачиваемости активов. Это и есть основные факторы.

Вопрос: Как анализировать динамику рентабельности продаж и оборачиваемости активов

Отсюда для повышения рентабельности оборотных активов нужно:

Поскольку второй из путей повышения в большей степени может зависеть от финансового директора, стоит рассмотреть пути его реализации подробнее.

Как оптимизировать оборотные активы для повышения их рентабельности

Повысить рентабельность оборотных средств возможно за счет оптимизации каждого вида активов, входящего в их состав (товарно-материальных запасов, дебиторской задолженности, денежных средств и краткосрочных финансовых вложений). Это можно реализовать, если на регулярной основе следить за состоянием каждого из них и своевременно воздействовать на их динамику.

Товарно-материальные ценности. Для повышения эффективности оборотных активов следует установить нормативы по каждому виду ресурсов, распределив их по структурным и функциональным подразделениям компании. Среди общей массы запасов всегда найдутся используемые мало и неэффективно, а порой и просто неликвидные. Во-первых, такие запасы следует строго учитывать, желательно создать базу данных по наличию неиспользуемых и малоиспользуемых запасов каждого отдела предприятия. Во-вторых, для их ликвидации необходим план, согласованный с возможностями структурных подразделений. Труднее всего приходится с неликвидными запасами. Их реализацию придется жестко распланировать по подразделениям с последующим контролем сроков исполнения. При наличии проблем с избытком запасов, срок хранения которых составляет больше года, отслеживать их вовлечение в производство придется при помощи ежеквартальной инвентаризации. И наконец не реже раза в квартал стоит анализировать оборачиваемость запасов в целом, включая контроль соблюдения установленных нормативов. При этом важно рассматривать и достаточность финансирования запасов, и их качество, ведь нередко бывает, что в неликвидные запасы превращаются те, которые были приобретены дешевле и у непроверенных поставщиков, но не лучшего качества.

Чтобы контролировать текущую ситуацию с запасами, чаще используют АВС-анализ их состава. В таком случае запасы разделяют на три группы: А – важные, обеспечивающие большую часть реализованной продукции, В – товары средней ликвидности и С – все остальные. Для каждой категории запасов устанавливают свои нормативы остатков и правила контроля их использования (например, как показано в таблице 2).

Таблица 2. АВС-анализ товаров за месяц

Товарная группа

Средний срок в продаже, дни

Средняя наценка, %

Рентабельность продаж в месяц, %

(гр. 2 : 30 дн. × гр. 3)

Рентабельность оборотных активов: формула расчета

Автор: Полина Таланова Руководитель проектов

Рентабельность оборотных активов: формула расчета

Автор: Полина Таланова

Руководитель проектов

Рентабельность оборотных активов (ОА) — один из базовых экономических показателей, определяющих результативность бизнеса.

Разбираемся, чем этот показатель важен для руководителя и бухгалтерской службы предприятия.

Что показывает рентабельность текущих активов?

Цель функционирования любой частной организации — получение прибыли. Расчет рентабельности текущих активов позволяет понять, насколько окупаются вложения в бизнес, а именно, сколько прибыли получает предприятие за каждый рубль, вложенный в оборотные средства.

Очевидно, что чем больше рентабельность, тем выше эффективность работы предприятия. В свою очередь, отрицательное значение этого показателя говорит о нерациональном использовании ресурсов организации.

На основании полученных данных разрабатывается план мероприятий по повышению ликвидности оборотных активов.

В частности, принимаются активные меры по:

Рекомендуется анализировать рентабельность в динамике за несколько последовательно идущих отчетных периодов.

Зачастую неразумная экономия активов, породившая резкое увеличение рентабельности в одном периоде (например, закуплено недостаточное количество сырья для обеспечения бесперебойного производственного процесса), может привести к простоям в хозяйственной деятельности уже в следующем периоде, что закономерно приведет к снижению прибыли и падению рентабельности.

При этом оборотные активы не должны накапливаться и оседать в виде излишка на складах или дебиторской задолженности. Ведь чем быстрее происходит оборот, тем больше прибыли получает предприятие.

Задача руководителя — обеспечить грамотное управление ресурсами своей компании. Такой подход не только гарантирует предприятию финансовую устойчивость, но и обеспечивает его конкурентоспособность на рынке и привлекательность для инвесторов.

Что относится к оборотным средствам?

Под оборотными средствами подразумеваются краткосрочные активы, которые полностью потребляются предприятием в течение 12 месяцев и отражаются в р. II бухгалтерского баланса, а именно:

Как рассчитать рентабельность оборотных активов: формула по балансу

Рентабельность ОА рассчитывается по формуле:

где для расчета средней стоимости ОА нужно сложить показатели на начало и конец периода, а потом поделить на 2.

Обычно рентабельность выражается в процентах, но изредка можно встретить употребление в форме коэффициента.

Пример расчета рентабельности

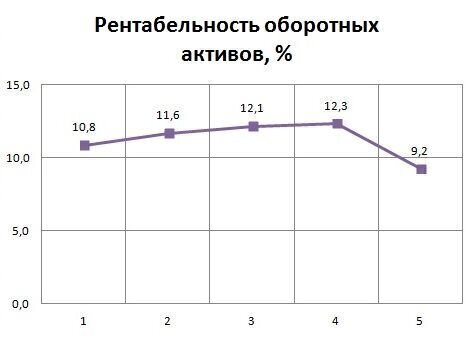

Предприятие занимается изготовлением готовых металлических изделий. Приведем расчет рентабельности ОА в динамике за последние 5 лет на основании данных отчетности:

Наименование показателя

Отчетный год

Результаты расчетов показывают, что первые 4 года компания стабильно наращивала обороты, грамотное управление обеспечивало высокую ликвидность оборотных средств, что, в свою очередь, способствовало росту прибыли.

Снижение рентабельности за последний отчетный период было связано со сверхнормативными закупками материалов, продиктованными грядущим повышением цен.

Тем не менее, показатель рентабельности ОА остался достаточно высоким, однако, если в текущем периоде излишек активов не будет израсходован, то организация недополучит запланированную прибыль, что негативно отразится на ее платежеспособности и приведет к дальнейшему падению рентабельности.

Нормативное значение

Никаких единых нормативных значений рентабельности не установлено, но с 2007 года налоговая служба планирует проведение выездных проверок на базе Концепции, утвержденной приказом № ММ-3-06/333.

В приложении 4 этого НПА приведены среднеотраслевые значения показателей, характеризующих ФХД компаний в разрезе по видам деятельности, в том числе и рентабельности активов, которые ежегодно корректируются и публикуются в свободном доступе на сайте ФНС.

Налогоплательщики, чьи показатели ФХД ниже среднеотраслевых на 10 и более %, включаются в план выездных проверок. Поэтому бухгалтерия предприятия перед сдачей отчетности должна просчитывать рентабельность активов и сопоставлять полученное значение с данными ФНС, чтобы не попасть под прицел ревизоров налоговой службы.

Стандарт бухгалтерского обслуживания нашей компании включает обязательный контроль показателей хозяйственной деятельности организации, включая рентабельность активов.

Перед сдачей ежегодной отчетности специалисты 1С-WiseAdvice всегда согласовывают с заказчиками результаты полученных расчетов и дают развернутые рекомендации по безопасной корректировке отчетных данных. Благодаря такому подходу наши клиенты могут не тревожиться о том, что их организация выбьется из установленных «нормативов» и привлечет к себе ненужное внимание со стороны налоговиков.

Как сбалансировать показатели ликвидности и рентабельности

Показатели ликвидности и рентабельности — основные индикаторы финансового состояния компании. Однако, главное при проведении финансового анализа не расчет показателей, а умение интерпретировать полученные результаты и использовать их для оптимизации экономических и финансовых процессов.

Ликвидность (текущая платежеспособность) — одна из важнейших характеристик финансового состояния компании, выражается в степени покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения задолженности. Иными словами ликвидность — способность оплачивать обязательства в полном объеме и в срок.

Низкая платежеспособность (ликвидность) проявляется в том, что компания испытывает проблемы с оплатой счетов (краткосрочных обязательств) из-за недостатка денег. Также индикаторами проблемы являются сверхнормативные задолженности перед бюджетом, персоналом, кредиторами, угрожающий рост привлекаемых кредитов, а также сокращение чистого оборотного капитала (ЧОК) и, безусловно, отрицательная величина ЧОК.

Самый распространенный показатель ликвидности — коэффициент текущей ликвидности, который определяется как соотношение оборотных активов и краткосрочных обязательств.

Для того, чтобы понять пути оптимизации, нужно разбрататься в факторах, определяющих ликвидность. Для этого будет удобнее переписать классическую формулу показателя ликвидности таким образом:

Оборотные активы = Валюта баланса — Внеоборотные активы = (Собственный капитал + Долгосрочные обязательства + Краткосрочные обязательства) — Внеоборотные активы

Факторы, определяющие ликвидность компании:

1) прибыльность деятельности (величина собственного капитала)

2) инвестиционные вложения (величина внеоборотных активов)

3) финансовая политика (краткосрочные обязательства)

4) эффективность управления оборотным капиталом (оборотные активы / краткосрочные обязательства)

1. Оптимизация текущей ликвидности возможна за счет повышения прибыльности деятельности и увеличения доли прибыли, остающейся в распоряжении предприятия (сокращения доли прибыли, направляемой на непроизводственные цели, выплаты дивидендов).

2. Инвестиционные вложения (строительство, реконструкция, приобретение оборудования) превышающие финансовые возможности компании, а именно сумму собственных средств и привлеченных долгосрочных кредитов. В данном случае задача повышения текущей платежеспособности сводится к сокращению инвестиционных проектов, финансируемых за счет заемного капитала особенно краткосрочного.

3. Наиболее типичная причина снижения ликвидности — финансирование инвестиционных программ за счет коротких кредитов, это приводит к дополнительной нагрузке по обслуживанию долга. Привлекая краткосрочный кредит, компания подразумевает, что в пределах текущего года возникнет возможность погашения данного кредита, а это часто не характерно для масштабных инвестиционных вложений, срок окупаемости которых превышает год.

Следовательно, один из методов поддержания текущей платежеспособности — соблюдение условия: долгосрочные обязательства привлекаются на финансирование внеоборотных активов, краткосрочные кредиты — на потребности в оборотных средствах. Если в компании уже получены краткосрочные кредиты на инвестиционные цели, и она испытывает финансовые затруднения с погашением долга — необходимо попытаться заместить краткосрочный кредит долгосрочным с отсрочкой погашения тела долга, это позволит повысить ликвидность предприятия.

4. Принципы управления оборотным капиталом влияют на снижение ликвидности, когда рост оборотных активов полностью профинансирован за счет краткосрочных обязательств. Повышение эффективности управления оборотным капиталом приводит к улучшению ликвидности.

Показатели рентабельности позволяют оценить эффективность деятельности компании.

Рентабельность капитала характеризует отдачу на средства, вложенные в активы, рентабельность продаж (прибыльность) — на вложенные в текущую деятельность средства. Имея высокие показатели прибыльности, компания может характеризоваться невысокими показателями рентабельности капитала. То есть получаемая прибыль может быть приемлема относительно затрат на производство продукции, но мала по отношению к масштабу компании.

Рентабельность капитала

Коэффициент является одним из наиболее важных показателей конкурентоспособности предприятия. Его величину рекомендуется сравнивать со среднеотраслевыми значениями.

Рентабельность собственного капитала

Коэффициент позволяет определить эффективность использования капитала, инвестированного собственниками. Следует сравнить значение этого коэффициента с нормой доходности альтернативных вложений средств.

Рентабельность продаж

Показатель характеризует эффективность производства, реализации и финансовой деятельности.

Для того чтобы определиться с методами оптимизации рентабельности, нужно выявить факторы, влияющие на данный показатель. Это возможно путем модификации формулы рентабельности капитала, представленной в виде произведения:

Рентабельность капитала

Рентабельность капитала = Рентабельность продаж * Оборачиваемость активов

Таким образом, причинами снижения рентабельности капитала являются:

— снижение рентабельности (прибыльности) продаж

— уменьшение оборачиваемости капитала.

Причинами снижения рентабельности продаж могут быть:

— рост стоимости продукции;

— падение объемов продаж;

— убытки прочих видов деятельности и т.д.

Причинами снижения оборачиваемости активов могут быть:

— падение объемов продаж;

— увеличение величины активов;

— рост затратного цикла.

Для снижения величины активов необходимо уменьшить либо оборотные средства, либо постоянные активы. Это можно сделать путем:

— продажи или списания неиспользуемого или малоиспользуемого оборудования (внеоборотных активов);

— снижения запасов сырья, материалов, незавершенного производства, запасов готовой продукции;

— уменьшения дебиторской задолженности.

При управлении оборотными средствами нужно учитывать ограничение по ликвидности. Здесь необходимо находить компромисс между:

— уменьшением оборотных средств, положительно влияющих на рентабельность капитала;

— снижением общей ликвидности, способной привести к неплатежеспособности фирмы.

Для этого используются рациональные методы управления оборотными средствами компании.

Очень распространена в финансовом анализе модификация показателя рентабельности собственного капитала (формула Дюпона), характеризующая взаимосвязь трех финансовых показателей, обобщающих все стороны финансовой и хозяйственной деятельности предприятия.

Рентабельность собственного капитала

Рентабельность собственного капитала = Рентабельность продаж * Оборачиваемость активов * Коэффициент финансовой зависимости (финансовый рычаг)

Полученная в результате преобразований формула устанавливает взаимосвязь рентабельности собственного капитала с рентабельностью продаж, оборачиваемостью активов и структурой источников финансирования.

Таким образом, причинами снижения рентабельности собственного капитала могут быть:

— снижение рентабельность (прибыльность) продаж;

— уменьшение оборачиваемости капитала;

— изменение структуры финансирования (стоимость источников финансирования).

Для анализа эффективности управления структурой источников финансирования компании рассчитывается так называемый эффект рычага. Суть эффекта рычага заключается в следующем:

Компания, используя заемные средства, увеличивает либо уменьшает рентабельность собственного капитала. Снижение или увеличение рентабельности собственного капитала зависит от средней стоимости заемного капитала и размера финансового рычага.

Эффект рычага

Если рентабельность капитала больше стоимости заемных источников финансирования (стоимости кредитов, кредиторской задолженности), с точки зрения повышения рентабельности собственного капитала целесообразно увеличивать долю заемных средств. Если рентабельность капитала меньше стоимости заемных источников финансирования, с точки зрения повышения рентабельности собственного капитала целесообразно увеличивать долю собственных.

Например: компания с рентабельностью капитала 10% обслуживает обязательства общей стоимостью 8,5%, тогда заемный капитал как более «дешевый» источник финансирования следует увеличивать для повышения рентабельности собственного капитала (НО. это ухудшает финансовую независимость компании). Если стоимость заемного капитала дорожает, например, до 12%, то увеличение заемного капитала не целесообразно и с точки зрения рентабельности собственного капитала, и с точки зрения финансовой независимости.

Если говорить о методах повышения собственного капитала, то это:

— увеличение прибыльности (рентабельности продаж);

— повышение оборачиваемости активов за счет сокращения затратного цикла;

— финансирование развития за счет более дешевых источников финансирования, но не забывая о финансовой устойчивости компании.

Рентабельность продаж можно увеличить за счет:

— повышения объема реализации;

— оптимизации ассортимента, номенклатуры производимой продукции;

— грамотной маркетинговой стратегии;

— прочих мер, позволяющих повысить объем реализации, снизить затраты на производство и реализацию.

В целом, по результатам анализа рассмотренных финансовых показателей определяются направления управленческих воздействий, как видно из приведенного на схеме примера (рис. 1).

Рис. 1 Использование результатов анализа для принятия управленческих решений

Мониторинг данных индикаторов, а также регулярный расчет и анализ тенденций изменений показателей ликвидности и рентабельности позволят избежать ряда финансовых трудностей.

© Интернет-проект «Корпоративный менеджмент», 1998–2021

Финансовая аналитика для бухгалтера: рентабельность и точка безубыточности

В этой статье вы узнаете, как рассчитать рентабельность и точку безубыточности. И что это дает бизнесу.

Сначала разберемся, зачем вообще нужны два этих показатели. Они вам помогут:

Это далеко не все вопросы, которые закрывают нужные нам показатели.

Точка безубыточности есть, а прибыли нет

Всё верно, ведь безубыточность компании достигается при определенном объеме продаж. В какой момент доходы от деятельности перекрывают все расходы, покажет точка безубыточности.

Для расчетов потребуется:

Собрав все ингредиенты, получаем формулу:

Точка безубыточности = постоянные затраты / рентабельность по маржинальной прибыли

Для более предметного исследования «главных героев» статьи мы используем реальные цифры действующей компании ООО «МАКДОНАЛДС» ИНН 7710044140.

Анализ точки безубыточности для Макдоналдса показывает, что продав бургеры и хэппимилы на 26 511 480 рублей, он точно не будет в убытке. Таким способом мы рассчитали безубыточность в «деньгах», а ещё можно посчитать в «продуктах». Она покажет, сколько бигмаков нужно продать, чтобы отработать в ноль. Допустим, в среднем бигмак стоит 139 рублей, поэтому их нужно продать за один год 190 730 шт.

Несколько советов перед тем как приступить к расчетам:

С расчетом себестоимости для торговли или производства справится сервис МойСклад и, кроме того, вовремя покажет потребность в материалах и запасах, чтобы вы пополняли склады до того, как возникнет дефицит.

3. Расчет рентабельности маржинальной прибыли можно производить для одного «флагманского» продукта или для всего ассортимента на основании среднего чека.

Точка безубыточности действует отрезвляюще на собственников бизнеса, которые мучаются вопросами: почему на расчетном счете есть остаток денежных средств, среднемесячный оборот огромный, но при этом чистой прибыли нет.

В денежном выражении или в количестве продуктов бухгалтер может показать им истинное положение. Если работаете в ноль и ниже, пора что-то менять. Для этого нужно проанализировать текущую ситуацию и составить список всех постоянных и переменных расходов. А после попытаться изменить модель, увеличивая цены или сокращая расходы.

Одной точки безубыточности мало, чтобы оценить финансовое положение бизнеса. Коэффициент рентабельности покажет, насколько эффективно используются существующие ресурсы, в том числе человеческие.

Подключитесь к сервису МойСклад до 20 декабря со скидкой 50%.

Рентабельность считают все, но не у всех она есть

Рентабельность можно определить для любого ресурса или актива, которым владеет компания. Составляющих для формулы может быть великое множество, исходя из различных целей анализа и планирования. Одинаковым остается только показатель прибыли, относительно которого происходит сравнение стоимости ресурса.

Основные виды рентабельности:

1. Рентабельность активов — показывает, насколько хорошо используется недвижимость, техника, оборудование, деньги и другие активы, способность активов компании генерировать прибыль.

4. В высокой рентабельности вложений естественно заинтересованы инвесторы. Она нужна для понимания, насколько выгодно компания использует привлеченные деньги и есть ли доходность у инвестиций.

Низкая рентабельность свидетельствует о том, что всю прибыль съедают расходы, даже несмотря на большие обороты денежных средств по счету.

Рентабельность продаж обычно рассчитывают в двух вариантах:

Стоит отметить, что показатели Макдональдса в 2020 году были не самые идеальные.

Чтобы повысить рентабельность продаж, потребуется провести некоторые мероприятия:

Расшифровка показателей

Когда данные для формул собраны и расчеты выполнены, вам остается сделать правильные выводы.